"Einige Teilnehmer wiesen darauf hin, dass die Risiken für das doppelte Mandat der Fed nun ausgeglichener sind und die Bedingungen auf dem Arbeitsmarkt sorgfältig im Blick behalten werden müssen."

– Federal Reserve, Protokoll der Sitzung vom 11.-12. Juni 2024.

Im Laufe des letzten Monats hat sich das Bild auf dem US-Arbeitsmarkt gewandelt und deutet auf eine besorgniserregende Abkühlung hin. Dies besitzt auch erhebliche Auswirkungen auf die Geldpolitik der US-Notenbank (Fed).

Wie in der Anfangsphase eines Anstiegs der Arbeitslosenquote üblich, war der Einbruch der Einstellungsquote der treibende Faktor für den Anstieg der Arbeitslosenquote von einem Tiefstand von 3,4 % auf 4,3 %.1 Dies geschieht zu einer Zeit, in der die angestrebte PCE-Kerninflationsrate im Jahresvergleich auf 2,6 %2 gesunken ist und der Gesamt-VPI für August, wenn die Zahlen in einigen Wochen veröffentlicht werden, voraussichtlich bei 2,6 % liegen wird.

Unter dem Strich wird sich eine Zentralbank, die sich im Risikomanagement-Modus befindet, zunehmend auf das Wachstum statt auf die Inflation konzentrieren und läuft dabei Gefahr, bei Zinssenkungen bereits hinter der Kurve zu liegen. Der Arbeitsmarktbericht vom 6. September hat dadurch eine enorme Bedeutung erlangt. Und da die Fed eine Zinssenkung signalisiert, wird jeder weitere Anstieg der Arbeitslosenquote starken Druck auf eine Zinssenkung um 50 Basispunkte ausüben.

Die erhaltenen Informationen bestanden aus zwei Teilen:

ERSTER TEIL

Der Arbeitsmarktbericht vom 2. August löste an den Anleihenmärkten eine starke Reaktion aus, da die Arbeitslosenquote um 0,2 Prozentpunkte anstieg und die Zahl der Beschäftigten außerhalb der Landwirtschaft schwächer war. Die Zahl der Beschäftigten außerhalb der Landwirtschaft (Betriebserhebung) kühlte sich auf 114 000 ab, und die Haushaltsumfrage (die in die Arbeitslosenquote einfließt) setzte ihre Serie sehr schwacher Werte fort, d. h. sie lag in einen Sechsmonatsdurchschnitt von 19 000 Arbeitsplätzen pro Monat.3

Die anschließende Aufschlüsselung der Beschäftigtenzahlen außerhalb der Landwirtschaft (16. August) auf Bundesstaatsebene hat nicht geklärt, ob tatsächlich ca. 40.000 Arbeitsplätze durch die Auswirkungen des Hurrikans Beryl in Texas weggefallen sind. Der Grund dafür ist, dass Texas im Juni 9.100 Arbeitsplätze um im Juli noch einmal 14.500 Arbeitsplätze verloren hatte. Die Aufschlüsselung der sektoralen Arbeitsplatzverluste im Juli betraf weniger die vom Hurrikan betroffenen Bereiche wie Freizeit und Gastgewerbe als vielmehr den Dienstleistungssektor.4

ZWEITER TEIL

Die nachträgliche Revidierung der Beschäftigtenzahlen außerhalb der Landwirtschaft vom 21. August (Betriebsumfrage). Dies sind noch keine offiziellen Daten, sondern Schätzungen, die im Februar 2025 bestätigt werden müssen. Eine historisch signifikante Abwärtskorrektur von 818.000 Arbeitsplätzen, die nur im Jahr 2009 übertroffen wurde.5 Dies hat die Lage auf dem Arbeitsmarkt in zweierlei Hinsicht verändert:

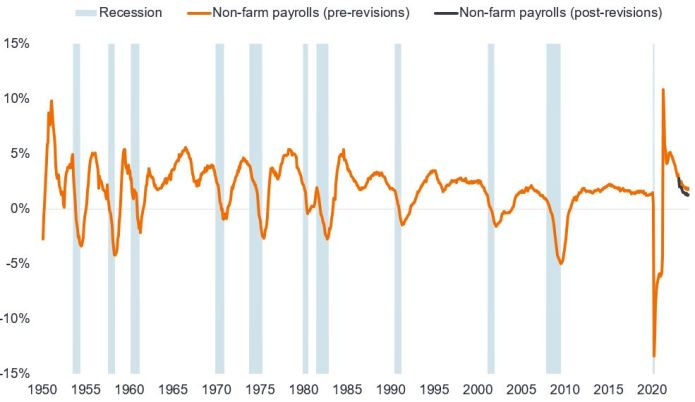

- Momentum – Die Wachstumsrate dieser Umfrage im Jahresvergleich liegt nun bei 1,3 % gegenüber 1,9 % zuvor. Dieses Tempo des Beschäftigungswachstums entspricht dem Beginn früherer Rezessionen und liegt geringfügig unter der weichen Landung von 1995/6, als sich das Beschäftigungswachstum auf 1,6 % verlangsamte. Dieses geringere Tempo des Beschäftigungswachstums war jedoch etwas, das wir auch Mitte der 2010er Jahre gesehen haben (Abbildung 1 unten). Insgesamt eine Entwicklung, die man im Auge behalten sollte. Die Warnsignale stehen aber noch nicht auf Rot.

Abbildung 1: Tempo des Wachstums der Beschäftigtenzahlen außerhalb der Landwirtschaft in den USA (Veränderung in % gegenüber dem Vorjahr)

Quelle: Bloomberg, US-Beschäftigtenzahlen außerhalb der Landwirtschaft, Januar 1950 bis Juli 2024. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

- Bild nach Sektoren – Die Abschwächung bei den Arbeitsplätzen im verarbeitenden Gewerbe und im Bausektor entspricht nun den von uns beobachteten Beschäftigungsindikatoren, die sich weiterhin auf einem schwachen Niveau bewegen. Das verarbeitende Gewerbe erlebte Anfang 2023 einen Höhepunkt bei den Arbeitsplätzen und verzeichnet seitdem Arbeitsplatzverluste.

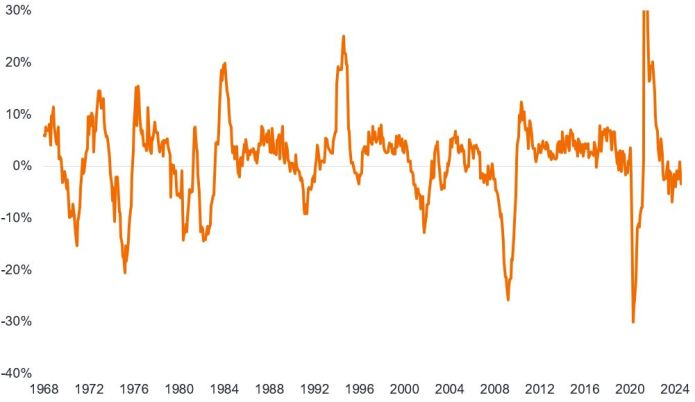

Seit einiger Zeit zeigt ein von uns verfolgter Beschäftigungsindikator (Abbildung 2), dass der US-Arbeitsmarkt (ähnlich wie in vielen anderen entwickelten Volkswirtschaften) weiterhin von einer Abschwächung bedroht ist.

Abbildung 2: US Employment Lead Index, Veränderung in % gegenüber dem Vorjahr

Quelle: Bloomberg, FRED, US Employment Lead Index, Veränderung in % gegenüber dem Vorjahr, Januar 1968 bis Juli 2024. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Auf den Rückfall der Einstellungsquote auf das Niveau von 2014 und der Kündigungsrate auf das Niveau von 2018 haben wir bereits hingewiesen. Der fehlende Aspekt war jedoch die Entlassungsquote, die auf einem Tiefststand verharrt.6

Die Definition einer harten Landung markiert eine Wende im Beschäftigungszyklus. Daher bleiben die Risiken bestehen und müssen beobachtet werden. Dies war ein bemerkenswerter Zyklus in Bezug auf die Verzögerungen im konjunkturellen Bereich. Es wäre aber verfrüht, Entwarnung für die Wirtschaft zu geben, ohne dass die Beschäftigung und andere Frühindikatoren wieder steigen.

1Quelle: Bureau of Labor Statistics, US-Arbeitslosenquote im Juli 2024, aktueller Tiefstand im April 2023.

2Quelle: Bureau of Economic Analysis, Personal Consumption Expenditures Price Index, ohne Nahrungsmittel und Energie (Kern-PCE) im Juni 2024.

3Quelle: Bureau of Labor Statistics, Non-farm Payrolls and household survey, Daten vom Juli 2024.

4Quelle: Bureau of Labor Statistics, Texas Workforce Commission, Federal Reserve Bank of Dallas, Daten vom Juni 2024 und Juli 2024.

5Quelle: Bureau of Labor Statistics, Revisionen der Beschäftigtenzahlen außerhalb der Landwirtschaft, die Revisionen erfolgen für den Monat März 2024, obwohl es sich um eine jährliche Revision vom 21. August 2024 handelt.

6Quelle: Bureau of Labor Statistics, US-Einstellungsrate außerhalb der Landwirtschaft im Juni 2024, Kündigungen in den USA im Juni 2024, Entlassungsquote in den USA (insgesamt außerhalb der Landwirtschaft) im Juni 2024.

Basispunkt (bp) entspricht 1/100 Prozentpunkt, 1bp = 0,01 %

Konjunktur- oder Konjunkturzyklus: Schwankungen des Wirtschaftswachstums um eine langfristige Wachstumsrate. Dies erklärt die Expansion und Schrumpfung der Wirtschaftstätigkeit im Laufe der Zeit.

Der PCE-Preisindex (Core Personal Consumption Expenditure) ist ein Maß für die Preise, die Menschen in den USA für Waren und Dienstleistungen zahlen, mit Ausnahme von Lebensmitteln und Energie. Es ist ein Maß für die Inflation.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), eine fällige Zinszahlung zu leisten oder eine Schuld bei Fälligkeit zu tilgen.

Inflation: Die Rate, mit der die Preise für Waren und Dienstleistungen in der Wirtschaft steigen. Die Kerninflation schließt in der Regel volatile Posten wie Lebensmittel- und Energiepreise aus. Ein gängiges Maß für die Inflation ist der Verbraucherpreisindex (VPI).

Frühindikator ist ein Stück oder eine Reihe von Wirtschaftsdaten, die dazu beitragen können, ein frühes Signal dafür zu geben, wo wir uns in einem Konjunkturzyklus befinden.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Sie umfasst die Kontrolle der Zinssätze und des Geldangebots.

Beschäftigtenzahlen außerhalb der Landwirtschaft: Die Lohnreihen, die die Arbeitsplätze in den USA messen. Die Umfrage wird im Auftrag des Bureau of Labor Statistics durchgeführt. Eine repräsentative Stichprobe von Unternehmen in den USA liefert Daten für die Lohn- und Gehaltsabrechnungserhebung (Betriebserhebung), d. h. es handelt sich um eine Zählung der Anzahl der Arbeitsplätze. Im Gegensatz dazu handelt es sich bei der Haushaltsbefragung um eine repräsentative Befragung von US-Haushalten, die den Status der Erwerbstätigen, z.B. die Anzahl der Erwerbstätigen, misst. Bei der Haushaltserhebung gibt es keine Duplizierung von Einzelpersonen, da Personen nur einmal gezählt werden, auch wenn sie mehr als einer Erwerbstätigkeit nachgehen.

Einkaufsmanagerindizes (PMI) sind Umfragen, die als grundlegende Markteinblicke in die dominierende Richtung wirtschaftlicher Trends dienen und auf der Einschätzung von Managern aus verschiedenen Branchen basiert. Der Index basiert auf fünf Indikatoren: Auftragseingänge, Lagerbestände, Produktion, Lieferantenleistungen und das Beschäftigungsumfeld. Das Institute for Supply Management (ISM) führt eine viel beachtete PMI-Umfrage für das verarbeitende Gewerbe und den PMI für den Dienstleistungssektor in den USA durch.

Rendite: Die Höhe der Erträge eines Wertpapiers über einen bestimmten Zeitraum, in der Regel ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Es gibt keine Garantie dafür, dass sich die Trends der Vergangenheit fortsetzen oder Prognosen eintreten

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Wenn die Zinsen steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Anleihen. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen oder ein Anstieg erwartet wird. Das gilt insbesondere für Anleihen, die besonders empfindlich auf Zinsänderungen reagieren. Ein wesentlicher Teil des Fonds kann in solchen Anleihen (oder Anleihederivaten) investiert sein, sodass sich steigende Zinsen nachteilig auf die Fondsrenditen auswirken können.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe. Hochzinsanleihen (ohne Investment-Grade-Rating) sind spekulativer und empfindlicher gegenüber ungünstigen Veränderungen der Marktbedingungen.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann über Bond Connect in Onshore-Anleihen investieren. Dadurch können zusätzlicheRisiken entstehen, darunter operationelle, aufsichtsrechtliche,Liquiditäts- undAbwicklungsrisiken.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.