Medizinische Geräte, Instrumente und Versicherer sorgen für die Wende

Die nicht-therapeutischen Teilsektoren des Gesundheitswesens hinkten im Jahr 2023 hinterher. Portfoliomanager Andy Acker und Research-Analyst Tim McCarty glauben, dass sich das im kommenden Jahr ändern könnte.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Managed Healthcare, Life-Science-Tools und -Dienste sowie medizinische Geräte haben in den letzten Monaten aufgrund von Rationalisierungen nach der Pandemie und ideosynkratischen Ereignissen eine Underperformance verzeichnet.

- Wir glauben, dass viele der Herausforderungen kurzfristiger Natur sind und ab 2024 eine Lösung finden könnten.

- Unterdessen sind die Aktienbewertungen gesunken und spiegeln unserer Ansicht nach nicht das langfristige Wachstumspotenzial der Branchen wider.

Angesichts der diesjährigen Aufregung um neue Therapien zur Gewichtsreduktion – und des zweistelligen Anstiegs der Aktien der entsprechenden Arzneimittelhersteller – könnte es überraschend sein, dass das Gesundheitswesen insgesamt im Jahr 2023 hinter dem breiteren Markt zurückgeblieben ist.

Ein Großteil dieser Underperformance konzentrierte sich auf die nicht-therapeutischen Bereiche des Sektors, insbesondere Managed Healthcare, Life-Science-Tools und -Dienstleistungen sowie medizinische Geräte.

Aber wir glauben, dass sich der Trend bald ändern könnte. Hier erläutern wir die Gründe für die Underperformance der einzelnen Branchen und warum wir glauben, dass sich die Aussichten ab dem nächsten Jahr verbessern könnten.

Niedrigere Bewertungen, weniger Unsicherheit für Managed Care

Nach einem starken Anstieg während des Marktausverkaufs im letzten Jahr starteten Managed-Care-Aktien mit überdurchschnittlichen Bewertungen in das Jahr 2023. Das benachteiligte sie, als es in diesem Jahr zu einer Reihe negativer Schocks kam.

Erstens gingen die Anmeldezahlen bei Medicaid (dem Krankenversicherungsplan für Haushalte mit niedrigem Einkommen) zurück, als der COVID-19-Notfall im Bereich der staatlichen Gesundheitsversorgung auslief und die Staaten die Überprüfung der Berechtigung wieder aufnahm. Bei den kommerziellen Policen (die von Arbeitgebern angeboten werden) befürchteten die Anleger, dass eine mögliche Rezession zu Entlassungen und damit zu einem Rückgang der Mitgliederzahlen führen würde. Unterdessen verzeichnete Medicare Advantage (eine private Version des staatlichen Versicherungsprogramms für ältere Menschen) einen Rückgang der Erstattungssätze, nachdem es jahrelang erhebliche Tariferhöhungen gegeben hatte.

Auch andere Faktoren spielten eine Rolle: ss herrschte Optimismus darüber, dass sich die Federal Reserve dem Ende ihres Zinserhöhungszyklus näherte; Managed-Care-Unternehmen reinvestieren ihre Prämien und profitieren von höheren Sätzen. Und die Nachfrage nach routinemäßiger medizinischer Versorgung erholte sich, was dazu führte, dass einige Versicherer ihre Ertragsaussichten senkten, da die Inanspruchnahmekosten stiegen.

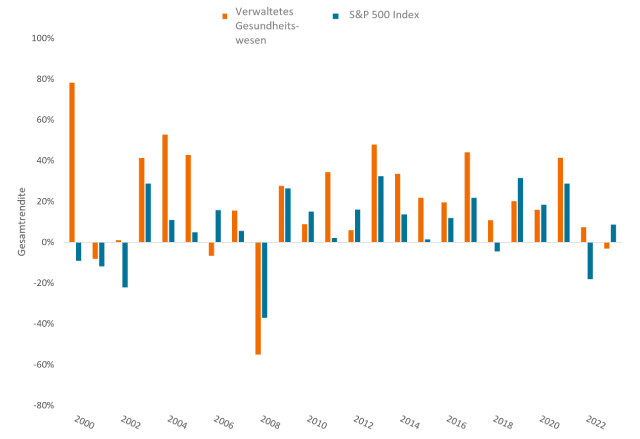

So zahlreich die Probleme auch waren, Managed Care bleibt aufgrund der gleichbleibenden Nachfrage nach Gesundheitsversorgung selten lange unter Druck (Abbildung 1). Wer beispielsweise den Medicaid-Schutz verliert, könnte nun über den Krankenversicherungsmarkt Anspruch auf stark vergünstigte Tarife haben. Mit rund 10.000 Menschen, die in den USA jeden Tag 65 Jahre alt werden, ist Medicare Advantage immer noch der Bereich mit dem schnellsten Wachstum der Branche, und höhere Mengen und überarbeitete Plandesigns könnten dazu beitragen, niedrigere Erstattungssätze auszugleichen. Und es besteht wachsender Konsens darüber, dass die Zinssätze länger höher bleiben könnten.

Abbildung 1: Managed Care schneidet im Jahr 2023 schlechter ab

Allerdings kam es seit dem Jahr 2000 nur noch selten vor, dass die Branche hinter dem S&P 500 zurückblieb® Index für zwei aufeinanderfolgende Jahre.

Quelle: Bloomberg, Datenstand: 31. Oktober 2023. Der Teilsektor „Managed Healthcare“ ist eine kapitalisierungsgewichtete Benchmark der Managed-Care-Unternehmen im S&P 500 Index. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Datenstand: 31. Oktober 2023. Der Teilsektor „Managed Healthcare“ ist eine kapitalisierungsgewichtete Benchmark der Managed-Care-Unternehmen im S&P 500 Index. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Wir möchten auch darauf hinweisen, dass wir in den USA auf ein Wahljahr zugehen, das in letzter Zeit für Volatilität bei Managed Care gesorgt hat. Wir glauben jedoch, dass sich dieser Wahlzyklus als weniger schädlich für die Branche erweisen könnte, da sich die Kandidaten von den drastischen Vorschlägen der vergangenen Jahre ferngehalten haben, wie etwa der Überarbeitung des Affordable Care Act oder der Einführung einer allgemeinen Krankenversicherung.

Daher könnte eine Kombination aus geringerem Wahlrisiko, besserer Klarheit über Anmeldung und Kosten und der Möglichkeit einer längeren Periode erhöhter Zinsen – zusammen mit jetzt gesunkenen Bewertungen – bei Managed Care für eine bessere Wertentwicklung im Jahr 2024 sorgen.

Instrumente gruppieren sich nach Pandemie-Boom neu

Unternehmen, die Instrumente und Dienstleistungen für die Biowissenschaften anbieten, verzeichneten während der Pandemie einen Nachfrageschub, da die Forschung und Entwicklung für COVID-Impfstoffe und -Therapeutika stark anstieg und der Bedarf an Diagnostika zunahm. Störungen in der Lieferkette führten außerdem dazu, dass viele Biopharmaunternehmen ihre Komponenten für die Arzneimittelherstellung verdoppelten, um Engpässen vorzubeugen, was den Umsatz mit sogenannten Bioverarbeitungsprodukten in die Höhe trieb.

Diese Nachfragetrends begannen sich im Jahr 2023 zu normalisieren, als die Pandemie nachließ. Doch die Anleger machen sich Sorgen über die Dauer der Abschwächung, insbesondere angesichts der Finanzierungsknappheit im Biotechnologiesektor und der angespannten Kapitalmärkte. Chinas schleppende wirtschaftliche Wiedereröffnung sowie die Unsicherheit über Änderungen der Arzneimittelpreise im Rahmen des Inflation Reduction Act (IRA) von 2022 haben den Pessimismus noch verstärkt.

Wir glauben, dass der Ausverkauf möglicherweise übertrieben ist. Die meisten Unternehmen prognostizieren, dass der schlimmste Lagerabbau in der Bioverarbeitungsbranche nun hinter uns liegt (oder in den kommenden Monaten seinen Tiefpunkt erreichen wird), während wir auf lange Sicht keine Anzeichen für eine dauerhafte Reduzierung der Ausgaben für pharmazeutische Forschung und Entwicklung aufgrund der IRA sehen . China hat außerdem einen mehrjährigen Plan zum Aufbau einer heimischen Biotech-Industrie, unabhängig von kurzfristigen zyklischen Herausforderungen. In der Zwischenzeit haben die Unternehmen Maßnahmen ergriffen, um ihre Kostenstrukturen an das aktuelle Umfeld anzupassen, was voraussichtlich ab 2024 eine Steigerung der Gewinnmarge begünstigen wird.

Aktien von Herstellern medizinischer Geräte fallen, sind aber nicht "out"

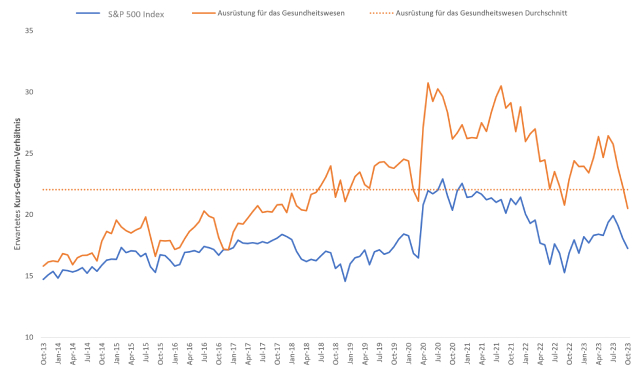

Nachdem sie im Jahr 2022 hinter dem Sektor zurückgeblieben waren, legten Medizingeräteaktien einen starken Start in die erste Jahreshälfte 2023 hin, als die aufgestaute Nachfrage nach Routineoperationen und anderen Pflegemaßnahmen endlich freigesetzt wurde. Seitdem haben jedoch viele Aktien ihre Gewinne wieder abgegeben und ihre Bewertungen sind eingebrochen (Abbildung 2). Der Übeltäter: die neue Klasse von Medikamenten zur Gewichtsabnahme, die sogenannten GLP-1-Agonisten.

Abbildung 2: Aktien von Medizingeräten fallen GLP-1 zum Opfer

Nachdem die Gewinne im Jahr 2023 verloren gegangen sind, wird der Teilsektor Medizingeräte mit einem Abschlag gegenüber seinem langfristigen Durchschnitt gehandelt.

Quelle: Bloomberg. Die Daten sind monatlich und spiegeln das voraussichtliche Kurs-Gewinn-Verhältnis der nächsten 12 Monate vom 31. Oktober 2013 bis zum 31. Oktober 2023 wider. Der Teilsektor Gesundheitsausrüstung ist eine kapitalisierungsgewichtete Benchmark der Gesundheitsausrüstungsunternehmen im S&P 500 Index. Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie einer Aktie oder Aktien in einem Portfolio.

Quelle: Bloomberg. Die Daten sind monatlich und spiegeln das voraussichtliche Kurs-Gewinn-Verhältnis der nächsten 12 Monate vom 31. Oktober 2013 bis zum 31. Oktober 2023 wider. Der Teilsektor Gesundheitsausrüstung ist eine kapitalisierungsgewichtete Benchmark der Gesundheitsausrüstungsunternehmen im S&P 500 Index. Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie einer Aktie oder Aktien in einem Portfolio.

Es hat sich gezeigt, dass GLP-1 bei Patienten einen beispiellosen Gewichtsverlust bewirken (ungefähr 15–20 %), und im August zeigte eine wegweisende Studie, dass ein GLP-1, Wegovy, auch das relative Risiko unerwünschter kardiovaskulärer Ereignisse wie Herzinfarkt und Schlaganfall um 20 % reduzierte. Diese und andere Studien haben bei Anlegern die Sorge geweckt, dass GLP-1 den Bedarf an Geräten für mehrere große und verwandte Krankheitskategorien, darunter Diabetes, Schlafapnoe, Herzerkrankungen und Orthopädie, überflüssig machen könnten.

Basierend auf den aktuellen Trends könnte der Markt für GLP-1 sicherlich beträchtlich sein und bis 2032 einen Umsatz von über 100 Milliarden US-Dollar bedeuten. Aber gleichzeitig bleibt vieles unbekannt. Derzeit laufen klinische Forschungsarbeiten und es bestehen immer noch Fragen zu den Kosten, der Erstattung und der Bereitschaft der Patienten, die Behandlung in der aktuellen Formulierung des Arzneimittels, einer einmal wöchentlich injizierbaren Tablette, beizubehalten.

Darüber hinaus könnte es Jahrzehnte dauern, bis sich die Nachfragekurve für medizinische Geräteverfahren ändert. Bei einem übergewichtigen 60-Jährigen mit Arthrose ist es beispielsweise unwahrscheinlich, dass ein heute verschriebenes GLP-1 die Notwendigkeit einer Knieoperation überflüssig macht, da Arthrose weitgehend irreversibel ist.

Auch Medizin ist selten binär. Statine tragen beispielsweise dazu bei, Herz-Kreislauf-Erkrankungen zu reduzieren, haben jedoch den Bedarf an Herzgeräten nicht wesentlich verringert. Und in manchen Fällen könnten GLP-1 der Branche Rückenwind geben: 10 % der orthopädischen Eingriffe können nicht durchgeführt werden, weil der Body-Mass-Index eines Patienten zu hoch ist. Darüber hinaus hängt die Nachfrage nach medizinischen Geräten stark vom Alter ab. Wenn also GLP-1 den Menschen helfen, länger zu leben, könnte dies letztendlich ein Rückenwind für die Geräteindustrie sein.

Dennoch könnten Aktien von Medizingeräten kurzfristig einer Volatilität ausgesetzt sein, da GLP-1s weiterhin das Narrativ dominieren. Wir glauben, dass dies eine Chance für langfristig orientierte Anleger sein könnte, die den Lärm ignorieren und von Bewertungen profitieren können, die unserer Ansicht nach die spontane Reaktion des Marktes widerspiegeln und nicht einen maßvollen Ausblick für den Sektor.

WICHTIGE INFORMATIONEN

Der Gesundheitssektor unterliegt der staatlichen Regulierung und den Erstattungssätzen sowie der staatlichen Zulassung von Produkten und Dienstleistungen. Das kann sich erheblich auf Preise und Verfügbarkeit auswirken, und durch schnelle Veralterung von Medikamenten und den Ablauf von Patenten erheblich beeinflusst werden.

Quantitative Straffung (QT) bezeichnet eine staatliche Geldpolitik, die gelegentlich eingesetzt wird, um die Geldmenge zu verringern, indem die Zentralbank entweder Staatsanleihen verkauft oder sie fällig werden lässt und den Erlös aus ihrem Cash-Bestand entfernt.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.