¿Cómo puede la tecnología habilitar los mercados del carbono?

Kimberley Pavier, analista de sostenibilidad del equipo Líderes Tecnológicos Mundiales, comparte algunas conclusiones clave del COP27 y explica cómo la tecnología podría hacer posibles unos mercados de carbono creíbles y significativos, lo cual podría revelarse clave para alcanzar el objetivo de emisiones netas cero.

8 minutos de lectura

Aspectos destacados:

- Los mercados del carbono, un tema clave en la COP27, desempeñarán un papel crucial en el camino hacia cero emisiones netas al aprovechar la variabilidad geográfica y ofrecer alternativas para áreas en las que las emisiones de carbono no pueden reducirse.

- Hay muchas formas en que la tecnología y las empresas tecnológicas pueden favorecer a los mercados de carbono al permitir la transparencia, la calidad, la adicionalidad y la integridad, unas cualidades que actualmente escasean.

- Están comenzando a surgir algunas oportunidades de inversión interesantes, aunque de manera fragmentada e incipiente, a medida que los mercados de carbono se desarrollan y logran escala.

En general, por lo que vi y escuché en la cumbre climática COP27 celebrada en Egipto, hubo algunos puntos de avance. Entre los debates entablados destaca uno sobre el agua, la juventud, las pérdidas y daños, los alimentos, los océanos y los bosques, que fraguó alianzas prometedoras y compromisos sobre financiación climática. Sin embargo, el avance todavía es lento y no vamos camino de limitar el calentamiento global por debajo de 1,5º C. Debemos cambiar nuestra percepción del riesgo sobre el cambio climático, ya que es mayor de lo que se descuenta actualmente. En el sur del planeta, las oportunidades son abundantes y también vemos perspectivas para tecnologías de resiliencia, adaptación y mitigación climática relacionadas con la energía no renovable que aún no han alcanzado escala o no han experimentado una reducción de riesgos (a diferencia de la energía solar o eólica). Debemos mirar más allá de esas tecnologías tradicionales.

La tecnología es la ciencia de resolver problemas y su potencial para hacer el bien se puso de manifiesto durante toda la conferencia.

Los mercados del carbono aún están en mantillas y actualmente carecen de calidad y credibilidad, pero la tecnología puede ayudar a promover su transparencia, integridad y uso. Este tema se debatió acaloradamente en la COP27, pero no se logró mucho avance. Sin embargo, resultó gratificante ver que el Ministerio de Medio Ambiente de Japón había creado la Alianza para la adopción del artículo 6 del Acuerdo de París, que atrajo compromisos de 40 países y 23 instituciones. Suiza y Ghana crearon un acuerdo histórico centrado en la iluminación eficiente y estufas más limpias. Otro suceso positivo fue la noticia de John Kerry, el enviado climático de EE. UU., que indicaba el lanzamiento de un nuevo programa de créditos al carbono destinado a movilizar capital privado para ayudar a los países de rentas medias a migrar desde el carbón hacia fuentes de energía renovable. Entre tanto, a finales de noviembre de 2022, la Comisión Europea publicó una propuesta para un nuevo marco voluntario para la certificación de desmantelamientos de carbono, que debería impulsar las tecnologías usadas para estos fines y mejorar la calidad de los proyectos de carbono.

Introducción a los mercados de carbono

Los mercados de carbono son sistemas de negociación en los que se venden y compran créditos de carbono. El precio del carbono internaliza un coste anteriormente externo, lo que facilita una reducción de las emisiones de gases de efecto invernadero (GEI) y genera ingresos para la nueva economía verde y áreas que no están suficientemente financiadas con créditos relacionados con el clima.

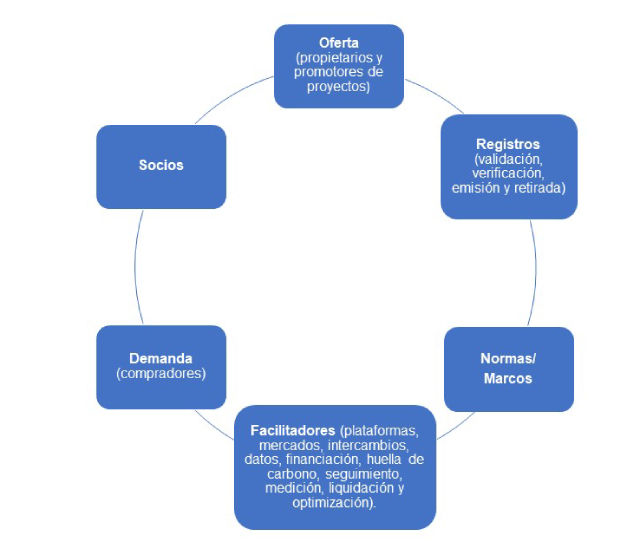

Cadena de valor de los mercados del carbono

Fuente: Janus Henderson Investors.

Hay dos tipos de mercados del carbono:

1) Mercado de regulación/cumplimiento

El mercado global de regulación/cumplimiento relativo a los créditos al carbono es enorme y se encuentra en expansión. De acuerdo con Refinitiv, el tamaño total del mercado en 2020 fue de 261.000 millones de USD, lo que representa 10,3 Gt de CO 2 de equivalente negociado. 1 Los instrumentos reguladores de los precios del carbono pueden adoptar varias formas. Las más comunes son los planes de negociación de emisiones (ETS), que son esencialmente permisos de contaminación máxima / comercial). También existen fondos de reducción de emisiones (planes de contribuyentes), impuestos al carbono, incentivos fiscales verdes y enfoques híbridos.

De acuerdo con el Banco Mundial, hay más de 47 jurisdicciones nacionales con algún tipo de iniciativa, lo que representa más del 20 % de las emisiones globales de GEI. La calidad y precio de estas emisiones varían ampliamente, desde 3,50$/tonelada de CO2e en México (impuesto al carbono) hasta 80$/tonelada de CO2e en la Unión Europea (ETS) y 137$/tonelada de CO2e en Suecia (impuesto al carbono). Los académicos estiman que el precio real de las emisiones de GEI ronda los 200 dólares por tonelada de CO2e. 2

2) Mercado de carbono voluntario

Por contra, el mercado voluntario de carbono es mucho más pequeño, está fragmentado, es en gran parte privado y aplica normas variables, por lo que resulta difícil de medir, con estimaciones de su valor que oscilan desde 400 a 2.000 millones de dólares al año. Las previsiones sitúan el valor del sector entre 10.000 y 25.000 millones de dólares de aquí a 2030 y entre 90.000 y 480.000 millones de dólares de aquí a 2050.3 El coste de los créditos al carbono varía, sobre todo para las compensaciones de carbono, ya que el valor está estrechamente ligado a la calidad percibida de la empresa emisora.

Los que compran créditos voluntarios son empresas privadas/particulares y no tienen que someterse al sistema del Artículo 6. La oferta actual de créditos al carbono voluntarios procede de empresas, gobiernos, particulares u organizaciones benéficas que desarrollan proyectos de carbono. La demanda viene de particulares que quieren compensar sus huellas de carbono, grandes empresas con objetivos de sostenibilidad y estrategias de cero emisiones netas, así como entidades que buscan beneficiarse de créditos de negociación. Los créditos o compensaciones de carbono pueden reducirse en CO2e; secuestrarse o evitarse, aunque esto último se considera lo menos creíble.

Los mercados de carbono se enfrentan a múltiples desafíos

- La descarbonización en el mundo real y elusión de la doble contabilidad: ¿El crédito crea una descarbonización en el mundo real y ese carbono se compensaría si no se hubiera generado el crédito?

- Permanencia y garantía de los plazos y cálculos pertinentes para el carbono: los créditos deben supervisarse, medirse y retirarse, mientras que las emisiones de GEI deberán calcularse con precisión durante periodos de tiempo y fluctuaciones, evitando la fuga de carbono.

- Verificación y calidad: Necesitamos nuevos conjuntos de destrezas y herramientas, visibilidad y experiencia. ¿Quién creará la contabilidad normalizada y ejecutará el control de calidad? ¿Quién hará cumplir e implantará los mecanismos de denuncia? ¿Quién se hará responsable y hará cumplir las salvaguardas sociales y ambientales adecuadas?

- Relevancia: Comprobar que la compensación de carbono solo se utiliza para la parte de las emisiones que no pueden reducirse, no para las secciones que pueden mitigarse fácilmente. Para que las empresas utilicen los créditos de carbono de manera responsable, lo ideal sería que solo ayudaran a cubrir el último 5 % o 10 % de las emisiones.

- Escala y diversidad de proyectos

¿Cómo la tecnología puede responder a estos desafíos?

A continuación mostramos solo algunas de las muchas formas en las que la tecnología puede favorecer el crecimiento y desarrollo de los mercados de carbono:

Blockchain

Permite transacciones rápidas, transparentes, inclusivas, baratas, seguras y eficientes, almacenando datos importantes para los créditos de carbono. Esto podría combatir la doble contabilidad y garantizar un rastreo/medición fiable, al tiempo que vincula la cadena de valor heterogénea. Por ejemplo, la plataforma basada en blockchain Veritree (en asociación con Samsung) ofrece diversos proyectos basados en la naturaleza.

Tokenización

La start-up Single.Earth utiliza una combinación de imágenes vía satélite, big data y aprendizaje automático para trazar modelos globales de carbono, obteniendo un análisis que luego convierte a un formato de tokenización. Esto proporciona a las comunidades locales incentivos y nuevas fuentes de ingresos para mantener los ecosistemas y brindar a los inversores oportunidades de inversión. GreenToken, de SAP, utiliza la tokenización y el blockchain para la gestión del carbono en la cadena de suministro.

Imágenes vía satélite

Permite rastrear y monitorear proyectos de eliminación de carbono en tiempo real, mapeando tierra o mar para detectar la deforestación o la pesca ilegal. Compañías como ICEYE son pioneras en este ámbito gracias a sus pequeños satélites SAR (Synthetic Aperture Radar) del tamaño de un microondas, que son capaces de obtener imágenes de ubicaciones por la noche y a través de las nubes, la niebla y el humo. Alphabet ha prestado sus imágenes vía satélite, sus conjuntos de datos geoespaciales y sus herramientas de aprendizaje automático para permitir que los proyectos de deforestación detecten con precisión sonidos problemáticos, como motosierras y vehículos, además de crear herramientas como Global Forest Cover Change/Forest Watch, Collect Earth, Earth Engine, Flood Forecasting y The Map of Life.

Mercados

Se necesitan plataformas para conectar el mercado global fragmentado, asegurando una participación abierta, barata, rápida e inclusiva, que permita a los participantes interactuar con facilidad y confianza. Esto puede ayudar a garantizar que los proyectos de carbono sean de alta calidad y complementarios (solo salen adelante cuando están habilitados por los mercados de carbono), que los datos se almacenen de manera segura y que los precios sean transparentes. Microsoft está lanzando una plataforma de crédito de carbono y naturaleza llamada Environmental Credit Service (servicio de crédito ambiental). Las start-ups como Pledge proporcionan herramientas de medición y análisis, así como un mercado de compensación de emisiones verificadas basadas en la naturaleza, mientras que Salesforce cuenta con su Net Zero Marketplace.

Software, inteligencia artificial (IA), simulaciones, aprendizaje automático, datos y análisis, contabilidad de carbono, identificación por radiofrecuencia (RFID), códigos QR, sensores, cámaras y drones

Se necesita una amplia gama de herramientas para mejorar la supervisión y rendición de cuentas, garantizar la credibilidad de los proyectos, reducir el número de visitas y auditorías al sitio, gestionar proyectos, permitir la creación de prototipos, mejorar la escala, ajustar y estabilizar los parámetros del proyecto y facilitar medidas de contabilidad.

- Capgemini, ServiceNow, Delta Electronics, Microsoft, S&P Global, SAP y Autodesk están creando herramientas para que sus clientes calculen y rastreen proyectos de carbono, informen sobre el mismo y creen modelos virtuales.

- Impinj ofrece soluciones RFID, que pueden habilitar inventarios de proyectos.

- Nature Metrics es una empresa nueva e innovadora que utiliza muestras de ADNe extraídas de la biodiversidad (de agua, invertebrados, heces, suelos, sedimentos) para analizar la salud de los ecosistemas y proporcionar métricas de carbono precisas.

- Ambarella proporciona chips inteligentes de inteligencia artificial y eficiencia energética para áreas donde la iluminación es deficiente o el ancho de banda es bajo para las cámaras. ZeroCO 2 ha creado proyectos de compensación de carbono basados en bosques y utiliza códigos QR, imágenes vía satélite, cámaras y sensores para rastrear sus proyectos.

Integración

Herramientas que pueden integrar la compensación en nuestra vida cotidiana, garantizando que los consumidores comprendan el verdadero coste del carbono y puedan compensar las emisiones directamente. Entre los proveedores de pago, Adyen es pionero en este sector, gracias a su producto Planet/Restore.

Las compañías tecnológicas abren camino

Las empresas de "tecnología limpia" están ofreciendo créditos de compensación y nuevas vías de descarbonización. Tesla vende activamente créditos de carbono a los fabricantes de automóviles heredados, mientras que los microinversores solares de Enphase Energy o SolarEdge mejoran las capacidades solares y reducen el coste de la energía.

La compra de compensaciones corporativas va en aumento. Alphabet, Microsoft y Salesforce se han comprometido conjuntamente a comprar 500 millones de dólares en eliminación de carbono de aquí a 2030. Aunque las reclamaciones y la calidad de las compensaciones pueden variar, las compensaciones van en aumento y es necesario que los mercados de créditos de carbono sean ambiciosos, creíbles y transparentes.

En resumen

Consideramos que la tecnología es la ciencia de resolver problemas y la clave para desbloquear el ingente potencial de los mercados de carbono y alcanzar los objetivos climáticos. Están empezando a surgir algunas oportunidades de inversión interesantes, aunque aún de manera fragmentada e incipiente, a medida que los mercados de carbono se desarrollan y logran escala.

1 Gt CO 2 e = gigatoneladas de dióxido de carbono equivalente; una forma sencilla de cuantificar las emisiones de varios gases de efecto invernadero (GEI) expresándolas en términos de la cantidad de dióxido de carbono que tendría el mismo efecto de calentamiento global.

2 Fuente: Annual Review of Resources Economics: Managing Climate Change under Uncertainty: Recursive Integrated Assessment at an Inflection Point.

3 Fuente: Katusa Research y Trove Intelligence.

El Acuerdo de París es un tratado internacional legalmente vinculante sobre el cambio climático. Su objetivo es limitar el calentamiento global muy por debajo de 2 grados centígrados, preferiblemente a 1,5 grados, en comparación con los niveles preindustriales.

El Artículo 6 dentro del código normativo del Acuerdo de París que rige los mercados de carbono permite a los países cooperar voluntariamente entre sí, lo que les permite transferir créditos de carbono obtenidos de la reducción de emisiones de GEI para ayudar a uno o más países a cumplir sus objetivos climáticos.

La compensación de carbono permite a los particulares o empresas compensar las emisiones de gases de efecto invernadero inevitables mediante el apoyo a proyectos que reducen, eliminan o previenen las emisiones de CO2 emitidas en otros lugares.

El precio del carbono es un instrumento que captura los costes externos de las emisiones de gases de efecto invernadero (GEI), es decir, los costes de las emisiones que paga la sociedad, por ejemplo daños a los cultivos, gastos de atención médica por olas de calor y sequías, y pérdida de propiedades por inundaciones y aumento del nivel del mar. Los vincula a sus fuentes a través de un precio, generalmente medido por un precio sobre el dióxido de carbono (CO2) emitido.

Cero neto se refiere a reducir las emisiones de gases de efecto invernadero lo más cerca posible a cero para evitar los peores efectos del cambio climático y preservar un planeta habitable.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, unos ciclos de producto cortos, las caídas de los precios y beneficios, la competencia de nuevos participantes de mercado y las condiciones económicas generales. Una inversión concentrada en un solo sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y que el mercado en su conjunto.

Los aspectos Ambientales, Sociales y de Gobernanza (ESG, por sus siglas en inglés), o inversión sostenible, examinan factores que van más allá del tradicional análisis financiero. Esto podría limitar las inversiones disponibles y hace que la rentabilidad y exposiciones difieran de las del mercado en general y estén potencialmente más concentradas en determinadas áreas.

Los valores extranjeros están sujetos a riesgos adicionales, como las fluctuaciones monetarias, la incertidumbre política y económica, el aumento de la volatilidad, la menor liquidez y las diferentes normas financieras y de información, que son mayores en mercados emergentes.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- El Fondo sigue un enfoque de inversión sostenible, que puede provocar una sobreponderación y/o infraponderación en determinados sectores y, por lo tanto, un rendimiento diferente al de los fondos que tienen un objetivo similar, pero que no integran criterios de inversión sostenible a la hora de seleccionar valores.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos especificos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.