Le parole sono importanti. Da quando, nel giugno dello scorso anno, il Presidente della Federal Reserve statunitense (la Fed) ha lasciato intendere che la banca centrale potrebbe aver finito di aumentare i tassi d'interesse, gli investitori hanno ricevuto un regalo di Natale anticipato: un robusto rally di mercato, con le azioni immobiliari tra le maggiori favorite.1

Come specialisti di fondi di investimento immobiliare quotati (REIT), a volte dimentichiamo che il pubblico degli investitori in senso lato non sempre riconosce o segue le sfumature dell'immobiliare commerciale (CRE), per non parlare del ruolo dei REIT quotati all'interno della classe di attivi. Quindi, dopo la corsa stellare dall'inizio di novembre dell'anno scorso, le tre domande chiave per gli investitori sono: Cosa scontano oggi le azioni immobiliari oggi? Cosa bisogna aspettarsi da qui in avanti? E l'opportunità del mercato pubblico rispetto a quello privato esiste ancora?

Guastafeste!

Negli ultimi due anni, abbiamo visto dei cambiamenti nei mercati dei capitali, soprattutto a livello di rendimenti dei titoli di Stato, che non hanno precedenti in termini di ampiezza e rapidità. In particolare, il rendimento dei Treasury USA a 10 anni è passato da meno dell'1% al 5% nell'arco di circa 36 mesi, per poi scendere intorno al 4% negli ultimi due mesi del 2023.2 Questo tipo di volatilità sismica tipicamente dovrebbe provocare una risposta corrispondente nel prezzo di qualsiasi asset, per esempio di tipo obbligazionario o immobiliare, che sia direttamente o indirettamente prezzato in rapporto al tasso privo di rischio.

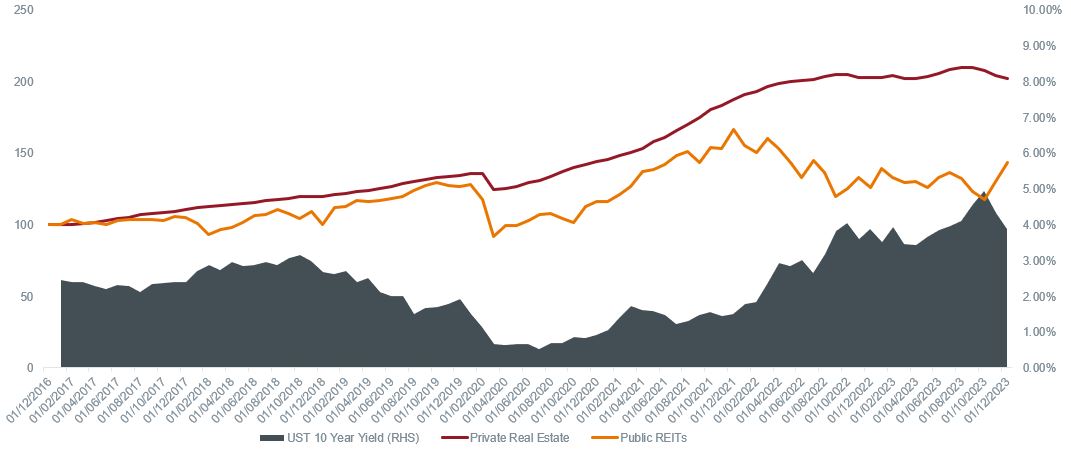

Parliamo spesso con clienti preoccupati del rischio di ribasso delle valutazioni immobiliari. Questi timori, senz'altro comprensibili, sono però molto più rilevanti per le valutazioni dichiarate dagli immobili commerciali di proprietà privata (che rappresentano la grande maggioranza di tutto il segmento CRE). Utilizzando come indicatore il più grande REIT non negoziato del mondo, Blackstone Real Estate Income Trust, le valutazioni del settore immobiliare privato appaiono ancora congelate in un regime di tassi d'interesse che non esiste più. Al contrario, i prezzi delle azioni dei REIT quotati hanno reagito alla variazione dei tassi d'interesse in tempo reale, dato che sono valutati dal mercato con frequenza giornaliera.

I prezzi del settore immobiliare pubblico e privato stanno convergendo di nuovo?

Fonte: breit.com, Bloomberg, analisi di Janus Henderson Investors al 31 dicembre 2023. BREIT (Blackstone Real Estate Income Trust) utilizzato come proxy per l'immobiliare privato e FTSE Nareit Equity REITs come proxy per i REIT pubblici. Indicizzato a 100 dal lancio del BREIT nel 2017. Le performance passate non sono indicative dei rendimenti futuri.

La discesa rapida dei tassi d'interesse vista di recente è stata innescata dalla convinzione maturata dal mercato che il ciclo di rialzi aggressivi della Fed si sia concluso. Le performance passate non sono indicative dei rendimenti futuri, ma i REIT quotati sono stati storicamente tra i titoli azionari più performanti dopo l'ultimo rialzo di un ciclo di contrazione della Fed.3 Sebbene sia passato troppo poco tempo dall'inizio della "festa post-svolta", siamo incoraggiati dal fatto che dal 1° novembre alla fine di dicembre 2023, l'immobiliare è stato il settore con la migliore performance all'interno dell'indice S&P 500.4 A questo proposito, è importante ricordare che i prezzi delle azioni sono intrinsecamente proiettati al futuro e, dato che il mercato ha aiutato i REIT pubblici a scartare le valutazioni "stantie", hanno potuto rimbalzare in risposta a un movimento favorevole dei tassi. Anche se il percorso potrebbe essere accidentato, c'è motivo di credere che il calo dei tassi sarà un vento a favore per i prezzi delle azioni REIT, così come l'aumento è stato un vento contrario negli ultimi anni.

Palla (del debito) al piede

Un'altra preoccupazione citata dai clienti riguarda la leva finanziaria (livelli di debito) nel segmento degli immobili commerciali, i prestiti in sofferenza, la difficoltà di rifinanziare il debito a bassa cedola e i possibili default. Anche in questo caso, sono timori motivati che riguardano soprattutto i CRE di proprietà privata. I prestiti bancari e i titoli garantiti da ipoteca commerciale (CMBS) sono due fonti di debito primarie per il settore immobiliare commerciale privato negli Stati Uniti. I volumi di emissione di debito per ciascuna di queste categorie sono diminuiti rispettivamente del 67% e del 40% nei primi nove mesi del 2023 (ultimi dati disponibili).5

Al contrario, i REIT pubblici sono prevalentemente mutuatari di livello investment grade nel mercato delle obbligazioni non garantite e hanno avuto un accesso continuo al capitale di debito. L'emissione di obbligazioni REIT negli Stati Uniti è aumentata del 65% rispetto all'anno precedente nel 2023 ed è già partita alla grande nel gennaio 2024, con richieste ampiamente superiori all'offerta per alcune operazioni.6

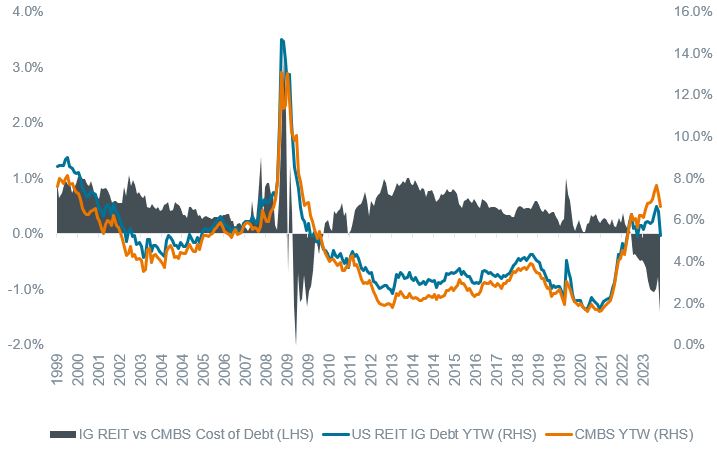

Inoltre, il costo del debito per i REIT investment grade è favorevole rispetto al mercato CMBS (rappresentativo del costo del debito immobiliare privato) come è stato dai tempi della crisi finanziaria globale. Vale la pena notare che i REIT quotati operano tipicamente con una leva finanziaria molto inferiore (circa il 35%) in confronto al settore immobiliare privato (intorno al 60% o più).7 Ciò consente l'emissione di azioni su base opportunistica, che dovrebbe essere un'importante fonte di capitale di crescita per questi REIT. Con la ripresa dei prezzi delle azioni, i REIT pubblici possono beneficiare di un costo del debito e del capitale proprio più favorevole rispetto agli anni passati.

I REIT quotati investment grade beneficiano di costi del debito relativamente inferiori

Fonte: Bloomberg, analisi di Janus Henderson Investors, al 30 novembre 2023. Indice ICE BofA Fixed Rate CMBS, Bloomberg Investment Grade (IG): indice REITs Statistics. L'areogramma mostra lo yield to worst dei REIT IG meno quello dell'indice CMBS.

Riteniamo che molti proprietari di immobili commerciali si troveranno ad affrontare problemi di copertura degli oneri finanziari legati al costo più elevato del rifinanziamento del debito esistente, in un ambiente in cui i valori degli immobili sono diminuiti e i finanziatori tradizionali sono poco propensi ad aprire i cordoni della borsa. Tuttavia, questo vale solo per i proprietari privati di CRE con una leva finanziaria elevata. Anche se non crediamo che si verificherà una sofferenza diffusa nel settore CRE privato, prevediamo che i prestatori richiederanno ulteriori apporti di capitale per rifinanziare il debito, che probabilmente deriveranno dalla vendita di asset.

Per quanto riguarda i REIT pubblici, ci aspettiamo che i vantaggi di cui godono in termini di costi e accesso al capitale saranno sfruttati al meglio per acquisire "buoni edifici con cattivi bilanci" da proprietari privati, e sembrano ben posizionati per continuare a espandere la quota di mercato come hanno fatto negli ultimi tre decenni.

Organizzatore di feste

Mentre ci avviamo verso un nuovo ambiente dei mercati dei capitali, riconosciamo che il settore immobiliare commerciale in generale deve affrontare delle sfide: circa 600 miliardi di dollari di debito CRE dovranno essere rifinanziati nel 2024 e la maggior parte di questi appartiene al settore privato.8

I REIT pubblici, d'altra parte, hanno già risentito dei movimenti sui mercati dei capitali e con il cambio d'umore provocato dalla potenziale inversione della politica della Fed che toglie dal tavolo gli scenari peggiori per l'immobiliare, riteniamo che gli investitori possano guadagnare, dato che i REIT pubblici hanno un chiaro vantaggio rispetto al più tribolato segmento CRE privato, tanto più con la normalizzazione dei mercati dei capitali.

1 Nareit.com, al 31 dicembre 2023.

2 Trading Economics, al 31 dicembre 2023.

3 UBS, Datastream, analisi di Janus Henderson, al 31 dicembre 2022.

4 Bloomberg, indice dei settori economici S&P 500. Immobiliare = indice S&P 500 Real Estate. Le performance passate non sono indicative dei rendimenti futuri.

5 Mortgage Bankers Association (MBA) Commercial/Multifamily Databook Q3 2023.

6 Statistiche sulle transazioni di S&P Capital IQ 2023.

7 Green Street, Morgan Stanley, analisi di Janus Henderson Investors, al 31 dicembre 2022.

8 Moody's Analytics, Mortgage Bankers Association, Raymond James Research.

Bilancio: un rendiconto finanziario che riassume le attività, le passività e il capitale proprio di un'azienda in un determinato momento, utilizzato per valutarne lo stato di salute finanziaria.

Rendimento obbligazionario: livello di reddito di un titolo, in genere espresso come tasso percentuale. Per un'obbligazione, questo valore viene calcolato come il pagamento della cedola diviso per il prezzo corrente dell'obbligazione. Rendimenti obbligazionari più bassi implicano prezzi obbligazionari più alti.

Mercato dei capitali: parte del sistema finanziario che si occupa di raccogliere capitali attraverso investimenti o scambi di investimenti con altri investitori. I mercati azionari, obbligazionari, valutari e dei derivati ne sono alcuni esempi.

CMBS: i titoli garantiti da mutui commerciali sono un tipo di titoli a reddito fisso creati dalle banche combinando un gruppo di prestiti immobiliari commerciali che vengono valutati in base al rischio e poi venduti agli investitori.

Indice FTSE EPRA Nareit Developed riflette la performance delle società immobiliari e dei fondi di investimento immobiliare (REIT) dei paesi sviluppati.

Leva finanziaria: l'entità del debito associato a un REIT.L'indice di leva finanziaria si misura come rapporto tra il debito e il patrimonio totale.

Tasso privo di rischio: il tasso di rendimento di un investimento con rischio teoricamente nullo. Il benchmark per il tasso privo di rischio varia a seconda dei Paesi. Negli Stati Uniti, per esempio, si utilizza spesso il rendimento di un titolo del Tesoro a 10 anni.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

Volatilità: la rapidità e l'ampiezza delle oscillazioni positive o negative del prezzo di un portafoglio, un titolo o un indice di mercato.

Yield to worst: il rendimento più basso che un'obbligazione con una caratteristica speciale (come un'opzione call) può ottenere a condizione che l'emittente non vada in default. Quando viene utilizzata per descrivere un portafoglio, questa statistica rappresenta la media ponderata di tutte le obbligazioni sottostanti detenute.

INFORMAZIONI IMPORTANTI

I REIT o Real Estate Investment Trusts investono in immobili, attraverso la proprietà diretta di beni immobiliari, azioni immobiliari o mutui ipotecari. Essendo quotati in borsa, i REIT sono solitamente molto liquidi e scambiati come azioni.

I titoli immobiliari, compresi i Real Estate Investment Trusts (REIT), possono essere soggetti a rischi aggiuntivi quali rischi di tasso d'interesse, di gestione, fiscali, economici, ambientali e di concentrazione.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.