Nell'ultimo anno le obbligazioni high yield sono state fortemente sostenute da fattori tecnici favorevoli, poiché un mercato in contrazione ha soddisfatto una domanda robusta. Il risultato è stato una compressione al ribasso degli spread (il rendimento aggiuntivo che un'obbligazione societaria offre rispetto a un titolo di Stato di pari scadenza). A prima vista tutto ciò sembra positivo, ma ogni medaglia ha due facce. Per gli investitori high yield vale la pena essere consapevoli sia dei vantaggi che dei rischi.

Un mercato in contrazione

Come mostra la Figura 1, negli ultimi due anni il mercato obbligazionario high yield globale si è ridotto, con il valore nominale in circolazione in calo del 18% dalla fine del 2021. L'aspetto positivo per gli investitori obbligazionari high yield è che un mercato più limitato crea valore di scarsità, anche se con dimensioni di oltre 2.000 miliardi di dollari e più di 3.200 obbligazioni di 1.500 emittenti, il mercato obbligazionario high yield globale rimane un mercato diversificato.1

Figura 1: Valore nominale del mercato high yield globale

Fonte: Bloomberg, ICE BofA Global High Yield Index, valore nominale, miliardi di dollari USA, dal 30 giugno 2004 al 30 giugno 2024.

Ironia della sorte, il mercato è stato vittima del successo dei titoli che lo compongono, con alcuni nomi di alto profilo che sono passati dallo status di high yield a quello di investment grade (le cosiddette rising stars) e sono usciti dall'indice high yield. L'anno scorso, la casa automobilistica Ford è stata il più grande mutuatario ad abbandonare la categoria high yield. Nella prima metà del 2024, le rising stars hanno finora incluso Rolls Royce, l'azienda aerospaziale britannica, Enlink Midstream, un trasformatore e distributore statunitense di petrolio e gas naturale, First Energy, l'azienda elettrica statunitense, e Cellnex, il gruppo spagnolo di telecomunicazioni. L'ampio spread settoriale è stato incoraggiante, riflettendo sia una ripresa verso un contesto operativo più ordinario dopo l'instabilità indotta dalla pandemia, sia utili più solidi che hanno contribuito a guidare il calo della leva finanziaria.

Ciò non significa che il movimento sia interamente a senso unico. I fallen angels (società declassate dalla categoria investment grade che entrano nell'indice high yield) quest'anno includono Hudson Pacific Properties, un gruppo immobiliare per uffici con sede negli Stati Uniti, Travis Perkins, il commerciante di costruzioni del Regno Unito, Alstria Office REIT, il fondo tedesco per gli investimenti immobiliari per uffici, ed Elo, una holding francese a cavallo tra vendita al dettaglio, immobiliare e pagamenti.

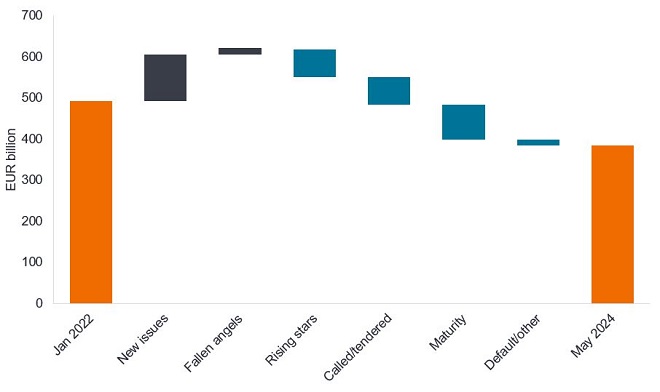

Nel complesso, tuttavia, il valore nominale delle rising stars ha eclissato i fallen angels, contribuendo a un mercato in contrazione. Ciò è evidente nella Figura 2, che si riferisce al mercato high yield europeo. Dall'inizio del 2022 la nuova offerta è stata abbondante, ma compensata da obbligazioni in scadenza e obbligazioni riacquistate prima della scadenza attraverso un'offerta call/tender. I default sono un altro modo (chiaramente sgradito) in cui le obbligazioni high yield possono lasciare l'indice, anche se finora sono rimasti abbastanza contenuti.

Figura 2: Gli elementi costitutivi che determinano il calo dell'high yield europeo

Fonte: Barclays Research, Bloomberg, 10 maggio 2024. Tutto è riportato in controvalore in euro. Le variazioni dei tassi di cambio significano che la somma degli elementi costitutivi non corrisponde perfettamente alla variazione delle dimensioni del mercato.

Assorbimento di risorse da parte del credito privato

Sia negli Stati Uniti che in Europa i mercati del debito sono stati parzialmente assorbiti dal credito privato, che ha sostituito il debito che avrebbe potuto essere emesso nei mercati dei capitali pubblici. Questo fenomeno è evidente su entrambe le sponde dell'Atlantico. Barclays ha osservato che il credito privato rappresenta circa il 21% della leveraged finance negli Stati Uniti e il 34% in Europa, rispetto a circa il 40% delle obbligazioni high yield e il resto in entrambi i mercati dai prestiti a leva.2 È nell'area dei leveraged buyout che il credito privato ha potenzialmente sostituito in maggior misura le obbligazioni high yield, dato il calo delle operazioni high yield sindacate e l'aumento dei prestiti diretti.

Vediamo coesistere mercati del debito privato e pubblico perché i mutuatari aziendali apprezzano la vantaggiosa concorrenza che ciò crea in termini di condizioni e tassi di prestito. Sebbene ciò possa contribuire a rendimenti leggermente più bassi per gli investitori nelle obbligazioni high yield, vi è probabilmente un vantaggio di compensazione: il credito privato può svolgere un ruolo cruciale nell'eliminazione dei tassi di insolvenza intervenendo per fornire finanziamenti a condizioni di credito più restrittive.

Contrazione del mercato: ostacolo o opportunità per gli investitori?

Intuitivamente, sembra preferibile un mercato in crescita, in quanto è indicativo dell'appetito e della liquidità degli investitori. Tuttavia gli investitori possono in realtà trarre vantaggio da una contrazione o un appiattimento delle dimensioni del mercato.

Può essere sintomatico che le aziende diano priorità alla riduzione del debito, cosa che tende a verificarsi quando il costo del capitale è aumentato. Sarà interessante vedere se la relativa contrazione degli spread porterà a un cambiamento nel comportamento delle imprese e a una ripresa delle attività meno favorevoli al credito, come le acquisizioni alimentate dal debito e i riacquisti di azioni.

Abbiamo già menzionato le rising stars che hanno superato i fallen angels con il miglioramento della qualità del credito degli emittenti, anche se il ritmo è in rallentamento. A questo proposito dobbiamo essere consapevoli del fatto che la maggior parte delle rising stars passa da un rating BB (la categoria high yield di qualità più elevata) a BBB (la categoria investment grade di qualità più bassa). Ciò può comportare una riduzione della percentuale di emittenti con rating BB se non vi sono corrispondenti spostamenti di rating al rialzo più in basso nello spettro del rating.

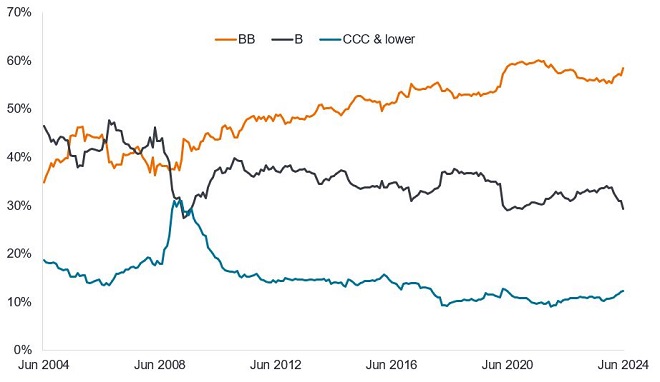

Osservando l'indice globale nella Figura 3, nel 2022-23 si è registrata una contrazione della percentuale di obbligazioni con rating BB, ma dall'inizio del 2024 si è osservato un miglioramento. È da notare la riduzione delle dimensioni della categoria con rating B che di recente è stata svuotata in entrambe le direzioni, poiché alcuni emittenti hanno ricevuto un rating più elevato e altri sono scesi nella categoria CCC o inferiore. Un esempio di quest'ultimo caso nel 2024 è stato il declassamento di Altice, il gruppo di telecomunicazioni con sede in Francia, penalizzato da un flusso di cassa disponibile negativo e da timori che l'azienda possa cercare scambi al ribasso per ridurre il proprio debito a un livello più sostenibile.

Figura 3: Ripartizione dei rating in % dell'indice Global High Yield

Fonte: Bloomberg, ICE BofA BB Global High Yield Index, ICE BofA B Global High Yield Index, ICE BofA CCC & Lower Global High Yield Index, valore nominale in dollari USA rappresentato in % dell'ICE BofA Global High Yield Index, dal 30 giugno 2004 al 30 giugno 2024.

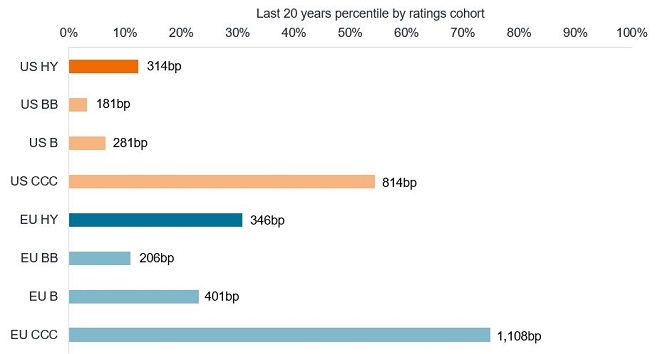

Attenzione agli spread

Nel complesso, riteniamo che le prospettive tecniche per l'asset class rimangano favorevoli. Al di fuori di una recessione, riteniamo che gli investitori continueranno a considerare allettanti i rendimenti offerti dalle obbligazioni high yield, in particolare se i tassi d'interesse scenderanno. Con numerose obbligazioni high yield scambiate anche al di sotto del loro valore nominale, c'è un'utile spinta verso la pari nei prezzi delle obbligazioni man mano che queste ultime si avvicinano alla scadenza. Siamo consapevoli, tuttavia, che gli spread creditizi nell'high yield sono relativamente stretti, quindi dobbiamo tenere d'occhio gli eventi che potrebbero sconvolgere il contesto societario, come la geopolitica o gli sviluppi negativi dei dati economici. Detto questo, il contesto societario ragionevolmente favorevole di crescita economica moderata e utili robusti giustifica i livelli ristretti degli spread, in particolare tra gli emittenti di migliore qualità all'interno delle categorie BB e B.

Figura 4: Dispersione negli spread, anche se relativamente ridotta nei titoli di qualità più elevata

Fonte: Morgan Stanley, Bloomberg, Pitchbook LCD, 5 luglio 2024. Mercati obbligazionari high yield statunitensi ed europei. Percentile è un termine statistico utilizzato per esprimere il confronto di un valore con altri nella stessa serie di dati. In questo caso, un percentile del 12% per l'HY statunitense significa che negli ultimi 20 anni solo il 12% degli spread osservati è stato più ristretto e l'88% delle volte gli spread sono stati più ampi. Più piccolo è il percentile, più stretto (più basso) è lo spread rispetto al passato. Le cifre dopo le barre sono lo spread corretto per le opzioni al 5 luglio 2024 in punti base per quella categoria di rating. Il punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. Lo spread è la differenza di rendimento tra un'obbligazione societaria e un titolo di Stato di scadenza simile. I rendimenti e gli spread possono variare nel tempo e non sono garantiti.

L'impatto ritardato della precedente stretta monetaria significa che il rischio idiosincratico si sta tuttavia accumulando tra le società, richiedendo un'attenta analisi dei fondamentali del credito. Bank of America ha osservato che tra le obbligazioni high yield statunitensi dal 2022, i mutuatari di qualità superiore avevano rifinanziato circa il 30-35% del loro debito, mentre il 20% più povero per qualità creditizia era riuscito a rifinanziare solo il 15% del proprio debito.3

Questo è solo uno dei motivi per cui siamo più cauti nei confronti della fascia di qualità inferiore dell'high yield. Vi sono opportunità selettive tra le obbligazioni con rating più basso, ma vogliamo evitare di incappare in obbligazioni in difficoltà. Riteniamo quindi che il resto del 2024 sia un momento opportuno per privilegiare l'investimento attivo, cercando di cogliere il valore tra i rendimenti interessanti offerti nell'asset class.

1Fonte: Bloomberg, ICE BofA Global High Yield Index, 1° luglio 2024.

2Fonte: Barclays, Private credit bridging the transatlantic divide, 1° marzo 2024.

3Fonte: BofA Global Research, Strategia high yield, 14 giugno 2024.

L' indice ICE BofA Global High Yield replica la performance del debito societario denominato in USD, CAD, GBP ed EUR con rating inferiore a investment grade emesso pubblicamente nei principali mercati nazionali o degli eurobond.

L'ICE BofA BB Global High Yield Index è un sottoinsieme dell'ICE BofA Global High Yield Index che comprende tutti i titoli con rating BB.

L'ICE BofA B Global High Yield Index è un sottoinsieme dell'ICE BofA Global High Yield Index che comprende tutti i titoli con rating B.

L'ICE BofA CCC & Lower Global High Yield Index è un sottoinsieme dell'ICE BofA Global High Yield Index che comprende tutti i titoli con rating CCC o inferiore.

Call: Un'obbligazione callable è un'obbligazione che può essere rimborsata (richiamata) anticipatamente dall'emittente prima della data di scadenza.

Flusso di cassa o cash flow: l'importo netto di liquidità e strumenti equivalenti trasferiti in entrata e in uscita da un'azienda.

Obbligazione societaria: un'obbligazione emessa da una società. Le obbligazioni offrono un rendimento agli investitori sotto forma di pagamenti periodici e l'eventuale restituzione del denaro originale investito all'emissione, alla data di scadenza.

I fondamentali societari sono i fattori sottostanti che contribuiscono al prezzo di un investimento. Per un'azienda, tali fattori possono includere il livello di indebitamento (leva finanziaria), la capacità di generare liquidità e la capacità di servire il debito.

Rating creditizio: un punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario. Per esempio, S&P classifica le obbligazioni investment grade dal livello più alto AAA fino a BBB e le obbligazioni ad alto rendimento o high yield da BB a B, scendendo poi fino a CCC che indica minore qualità e rischio maggiore, nel senso che Gli emittenti con rating CCC comportano un rischio maggiore di default.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

Default: Il mancato pagamento degli interessi o il mancato rimborso del capitale da parte di un debitore (come un emittente di obbligazioni) nei termini previsti.

Scambi al ribasso: quando un emittente di obbligazioni è considerato in difficoltà, significa che la società emittente è inadempiente o ad alto rischio di insolvenza. Uno scambio al ribasso è una forma di default, anche se non sempre inclusa nei tassi di default, in cui il mutuatario negozia con gli obbligazionisti, in genere concordando una qualche forma di riduzione del debito.

Obbligazione high yield o ad alto rendimento: conosciuta anche come obbligazione sub-investment grade o obbligazione "spazzatura". Questi titoli di solito comportano un rischio più elevato di default dell'emittente sui pagamenti, per cui in genere sono emessi con un tasso d'interesse (cedola) più elevato per compensare il rischio aggiuntivo.

Rischio idiosincratico: fattori specifici di una particolare azienda e che hanno poca o nessuna correlazione con il rischio di mercato.

Inflazione: il tasso di aumento dei prezzi di beni e servizi nell'economia.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento, riflesso nel rating più elevato attribuito loro dalle agenzie di rating.

Leva finanziaria: il livello di prestito in una società. La leva finanziaria è un termine intercambiabile per il gearing: il rapporto tra il capitale di prestito (debito) di una società e il valore delle sue azioni ordinarie (equity); può anche essere espresso in altri modi, come l'indebitamento netto come multiplo degli utili, tipicamente debito netto/EBITDA (utile prima di interessi, imposte, deprezzamento e ammortamento). Una leva elevata corrisponde ad alti livelli di debito.

Leveraged buyout: l'acquisizione di una società utilizzando una quantità significativa di denaro preso in prestito (debito) per far fronte al costo dell'acquisizione.

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale inizialmente investito viene rimborsato agli investitori (insieme all'eventuale cedola finale). Le obbligazioni a breve scadenza generalmente scadono entro 5 anni, le obbligazioni a medio termine entro 5-10 anni e le obbligazioni a più lunga scadenza dopo 10+ anni.

Valore nominale o di parità: il valore originale di un titolo, come un'obbligazione, al momento della prima emissione. Le obbligazioni solitamente vengono rimborsate al valore nominale (alla pari) alla data di scadenza. Tale valore nominale in genere è indicato come 100. Se il prezzo di un'obbligazione per esempio è 105, si dice che il titolo è scambiato sopra la pari, mentre se è 90, si dice che il titolo è scambiato sotto la pari.

Credito privato: un'attività definita da prestiti non bancari in cui il debito non è emesso o negoziato sui mercati pubblici.

Rifinanziamento: il processo di revisione e sostituzione dei termini di un accordo di prestito esistente, compresa la sostituzione del debito con un nuovo prestito prima o al momento della scadenza.

Riacquisto di azioni proprie: si ha quando una società riacquista le proprie azioni dal mercato, riducendo così il numero di azioni in circolazione.

Accordo sindacato: una forma di finanziamento del debito in cui un gruppo di istituti di credito lavora insieme per fornire credito a un grande mutuatario.

Offerta di riacquisto: si ha quando una società fa un'offerta ai propri obbligazionisti per riacquistare un numero specifico di obbligazioni a un prezzo e in un momento specifici.

Rendimento: il livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Nel caso delle obbligazioni, si calcola semplicemente dividendo l'importo della cedola per il prezzo corrente del titolo.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. La velocità e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Le obbligazioni high yield o "junk bond" comportano maggiori rischi di default e volatilità dei prezzi e possono subire oscillazioni di prezzo forti e improvvise.

Le performance passate non sono indicative dei rendimenti futuri

I riferimenti a singoli titoli non costituiscono una raccomandazione ad acquistare, vendere o detenere titoli, strategie di investimento o settori di mercato e non devono essere considerati redditizi. Janus Henderson Investors, il suo consulente affiliato o i suoi dipendenti possono avere una posizione nei titoli menzionati.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.