Inversiones alternativas: principal fuente de diversificación en 2024

La composición de las carteras actuales está cambiando en un entorno de tipos de interés más altos. En esta perspectiva para 2024, David Elms, director de Alternativas Diversificadas, explica por qué los inversores podrían considerar dar a las alternativas un papel más importante en sus carteras mientras planifican para el futuro.

6 minutos de lectura

Aspectos destacados:

- Los inversores han confiado durante mucho tiempo en la correlación negativa entre los títulos de renta variable y renta fija como principal fuente de diversificación.

- Un contexto potencialmente más difícil, marcado por tipos de interés más altos, junto con los importantes acontecimientos geopolíticos en curso, obliga a los inversores a pensar de forma distinta.

- Incorporar a cartera una asignación a inversiones alternativas puede ayudar a mejorar la diversificación, aportando fuentes de rentabilidad realmente diferenciadas para ayudar a compensar el riesgo de que las acciones y los bonos puedan moverse en tandem durante períodos de tensión en el mercado.

El covid, las tensiones geopolíticas y el fin de la era de la política de tipos de interés cero han marcado el final de un periodo de diez años de duración en los mercados tanto de renta fija como de renta variable. También han suscitado dudas sobre los enfoques tradicionales para construir carteras con una mayor rentabilidad ajustada por riesgo.

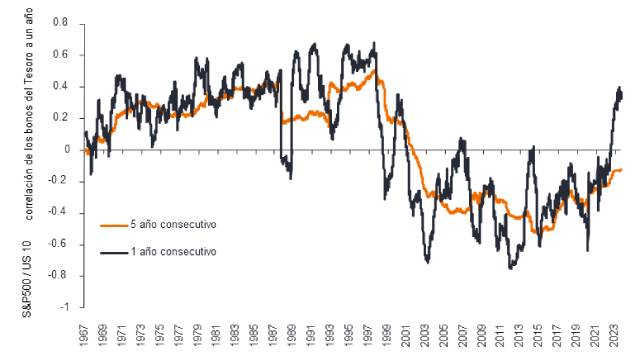

Así pues, ¿qué está sucediendo? La correlación negativa entre acciones y bonos ha sido una norma para los inversores desde los años noventa. Durante la mayor parte de este siglo, la relación tradicional entre acciones y bonos ha sido que cuando las acciones suben, los bonos bajan y viceversa. Esta correlación negativa ha significado que una cartera tradicional, compuesta exclusivamente por acciones y bonos, se diversificaba naturalmente por sí sola.

JHI

Ahora bien, lo contrario también ha ocurrido durante períodos prolongados, sobre todo en las épocas fuertemente inflacionistas de los años setenta y ochenta del siglo XX. En efecto, si se mira hacia atrás, a las décadas anteriores al periodo 2000-2009 (Gráfico 1), se observará que acciones y bonos normalmente se movieron en la misma dirección. Así pues, si volvemos a ese entorno de tipos de interés más altos, y hay pruebas de que así es, se necesitará añadir a cartera algo más para diversificarla adecuadamente.

Gráfico 1: Los títulos de renta variable y de renta fija han dejado de ser activos anticíclicos fiables

Fuente: Janus Henderson Investors, Bloomberg, a 18 de septiembre de 2023. Nota: los datos arrojan una correlación móvil del S&P500 con el swap de tipos de interés a 10 años de Estados Unidos, usando rentabilidades diarias totales. Los datos se han invertido para aproximar el precio del S&P500 frente al precio del Tesoro estadounidense a 10 años, a diferencia del rendimiento del Tesoro estadounidense a 10 años. La rentabilidad pasada no predice rentabilidades futuras.

Los eventos exógenos, como la crisis bancaria estadounidense, la guerra en Ucrania y Oriente Medio, han demostrado igualmente que los inversores no pueden confiar en la correlación negativa en momentos de estés de mercado – justo cuando más necesitan diversificar sus carteras.

En dicho entorno, con tipos de interés elevados y riesgos geopolíticos crecientes, los inversores tienen que buscar diversificación en otros activos. Aquí es donde las inversiones alternativas pueden ofrecer algo diferente. Diversificar aplicando estrategias centradas en rentabilidades absolutas que no están correlacionados ni con las acciones ni con los bonos. Incorporar esos tipos de activos a cartera puede ayudar a compensar el riesgo de que los títulos de renta fija y variable no se muevan de manera contracíclica entre sí.

Entonces, ¿dónde vemos las oportunidades más atractivas de hallar inversiones alternativas?

En nuestra opinión, para que sea complementaria, una estrategia alternativa debe ofrecer a los inversores exposición a oportunidades de inversión económicamente intuitivas y estadísticamente independientes que se adapten al entorno de mercado imperante. Estos abundan en todas las clases de activos, lo que justifica la necesidad de un enfoque multifacético, multiactivo y multiestrategia. Esto incluye oportunidades que pueden aprovecharse a partir de tasas de interés más altas, lo que puede crear mejores oportunidades alfa para los inversores alternativos, dado que el conjunto de oportunidades puede mejorar potencialmente en más que el aumento de las tasas de interés por sí solo.

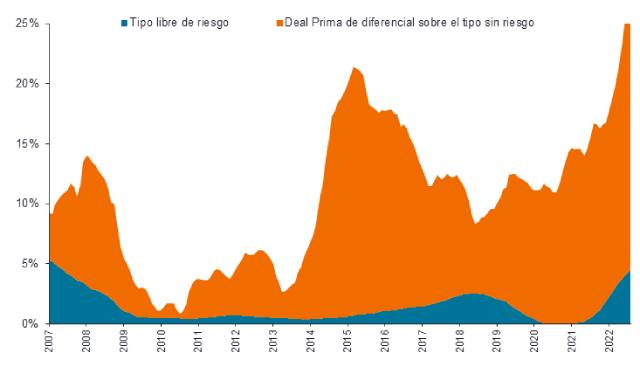

Esto lo vemos en el mundo de las fusiones y adquisiciones (M&A), operaciones cuyas mejores primas de diferencial (Gráfico 2) ofrecen una rentabilidad potencial mayor, en términos tanto absolutos como en relación con las posiciones en efectivo. El arbitraje de fusiones, que en realidad es una apuesta a que se llevarán a cabo acuerdos para fusionar empresas, funciona mejor cuando la prima del seguro para hacer esa apuesta es más alta, lo que puede reflejar el entorno de mercado imperante u otros factores. Hemos visto un régimen normativo más intervencionista en Estados Unidos, por ejemplo, con el gobierno actual del presidente Biden. El Departamento de Justicia de Estados Unidos (DOJ) está mostrando un interés mucho mayor por las fusiones para garantizar que beneficien al consumidor, o bien, evitar la creación de monopolios. Esto ha reforzado la percepción de que podrían impedirse más operaciones M&A, lo que genera riesgo y posibilidad de retrasos, lo cual, a su vez, se traduce en primas de seguro más altas.

Gráfico 2: Primas de seguro más altas brindan la oportunidad de obtener rentabilidades mayores en operaciones M&A

Fuente: Barclays, acuerdos anunciados por Bloomberg Global y análisis de Janus Henderson Investors en el periodo comprendido entre el 30 de noviembre de 2007 y el 30 de junio de 2023. El tipo sin riesgo utilizado es el SOFR a 4 meses.

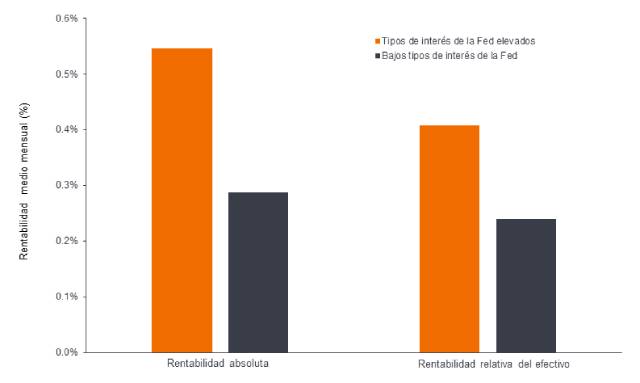

Las operaciones de fusión y adquisición son un ejemplo del fenómeno más amplio de mejores oportunidades disponibles durante los períodos de tipos de interés más altos, con el potencial de generar excedentes de rentabilidad más altos en el futuro, como lo han hecho en el pasado (Gráfico 3).

Gráfico 3: Tipos más altos han redundado en rentabilidades mejores para los inversores en estrategias alternativas

Fuente: Índice InvestHedge Global Multi-Strategy USD (un índice que mide el comportamiento de los fondos de cobertura que combinan una variedad de estrategias, utilizado aquí para ilustrar el universo global de múltiples estrategias), rentabilidades medias mensuales durante el periodo comprendido entre el 31 de diciembre de 1997 y el 31 Agosto de 2023. La expresión 'tipo alto de los fondos federales' hace referencia a un tipo de interés efectivo de los fondos federales de Estados Unidos superior al 2%. La expresión 'tipo bajo de los fondos federales' hace referencia a un tipo de interés efectivo de los fondos federales de Estados Unidos inferior al 2%. La rentabilidad relativa de las posiciones en efectivo se halla restando el tipo medio de los fondos federales a la rentabilidad de cada período. La rentabilidad pasada no predice rentabilidades futuras.

Al mismo tiempo, el panorama de incertidumbre económica y geopolítica, junto con las tensiones financieras en los ámbitos del gobierno federal, las empresas y los consumidores de Estados Unidos a raíz de tipos de interés más altos, son posibles desencadenantes de tensiones agudas de mercado en 2024. Durante estos períodos, estrategias aparentemente sin relación alguna pueden volverse altamente correlacionadas. Por consiguiente, es igualmente importante considerar una estrategia que aporte un cierto nivel de mitigación (o protección) durante estos eventos de estrés. Aplicar este tipo de estrategias defensivas puede permitir a los inversores seguir expuestos a oportunidades positivas a largo plazo durante períodos difíciles.

Factores a tener en cuenta

El giro actual de la expansión cuantitativa (QE) a endurecimiento cuantitativo (QT) representa un desafío potencial, tanto para las inversiones alternativas como para el resto de clases de activos. Lo difícil es la transición de un entorno de QE a un entorno de QT, ya que, al ampliarse los diferenciales, se genera potencial de pérdida de capital. Creemos que ya hemos avanzado en la mayor parte de ese proceso de ampliación, pero una vez que se complete, nos sentiremos mucho más cómodos con las perspectivas a más largo plazo. Ahora bien, como se ha puesto anteriormente de relieve, hay formas en que las inversiones alternativas pueden ayudar a mitigar ese período intermedio de incertidumbre.

Procede destacar que invertir es un arte además de una ciencia. Por naturaleza, tiendo a adoptar una visión más cuantitativa de las inversiones, pero un beneficio clave que me ha deparado trabajar tanto años en la industria financiera es reconocer que la inversión es, en última instancia, una ciencia social. Es el equilibrio entre oferta y demanda –factores humanos– lo que determina el precio de los activos. Algo que es necesario tener cada vez más en cuenta con el paso tiempo para comprender mejor lo que las matemáticas nos dicen. Un contexto diferente, y potencialmente difícil, para los inversores trae consigo la necesidad de pensar de forma distinta. En estos períodos de transición, las inversiones alternativas como clase de activo tienen el potencial de satisfacer esa necesidad, con el objetivo de generar una rentabilidad positiva a largo plazo que no esté vinculada a los mercados de renta variable o renta fija, sobre todo en entornos bajistas.

Las estrategias alternativas líquidas están bien posicionadas para beneficiarse de la volatilidad del mercado y de un entorno de tipos de interés más altos.

Rentabilidad absoluta: la rentabilidad total de una cartera durante un periodo determinado, en contraposición con su rentabilidad comparada con un índice de referencia. Se mide como ganancia o pérdida y se indica como porcentaje del valor total de una cartera.

Ratio alfa: la diferencia entre la rentabilidad de una cartera y la de su índice de referencia, una vez ajustada para tener en cuenta el nivel de riesgo asumido.

Correlación: en qué medida los movimientos de precios de dos variables (por ej.: la rentabilidad de la renta variable o del fondo) evolucionan en función el uno del otro.

Anticíclico: moverse en la dirección opuesta a la de otro activo, o a la de la economía en general, ayudando efectivamente a reducir la fluctuación o volatilidad de su rentabilidad.

Diferencial de la operación: la diferencia de valor entre el precio de las acciones de una empresa objetivo y la oferta o el precio acordado de un adquirente, lo que a menudo puede representar una prima significativa para hacer que la oferta sea atractiva para los accionistas de la empresa adquirida.

Diversificación: un modo de repartir el riesgo mediante la combinación de distintos tipos de activos/clases de activos en una cartera, al presuponer que estos activos se comportarán de un modo distinto en cada situación. Los activos con una baja correlación deberían brindar la máxima diversificación.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. El índice de precios al consumo (IPC) y el índice de precios minoristas (RPI) son dos indicadores habituales.

Arbitraje de fusiones: una estrategia de inversión cuyo objetivo es obtener beneficios de las operaciones de fusión y/o adquisición completadas con éxito.

Expansión cuantitativa (QE): política monetaria poco convencional utilizada por los bancos centrales para estimular la economía aumentando la cantidad de dinero total en el sistema bancario.

Endurecimiento cuantitativo (QT) es una política monetaria gubernamental que se utiliza ocasionalmente para reducir la oferta monetaria mediante la venta de títulos de deuda pública (TDP) o dejándolos vencer y retirándolos de sus saldos de efectivo.

Ajustado al riesgo: un cálculo de la rentabilidad de las inversiones, o de su rentabilidad potencial, que tiene en cuenta el riesgo que es necesario asumir para lograrlo.

Tipo libre de riesgo: la tasa de rentabilidad de una inversión que, en teoría, tiene riesgo cero. El punto de referencia para la tasa libre de riesgo varía entre países. En Estados Unidos, por ejemplo, a menudo se utiliza el rendimiento de una letra del Tesoro estadounidense a tres meses (un instrumento del mercado monetario a corto plazo).

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio sube y baja con grandes movimientos, tiene una alta volatilidad. Si el precio se mueve más lentamente y en menor medida, tiene menor volatilidad. Cuanto mayor sea la volatilidad, mayor será el riesgo de la inversión.

Información importante

La volatilidad mide el riesgo utilizando la dispersión de los rendimientos de una inversión determinada.

El rendimiento de los UST estadounidenses a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense (UST) con vencimiento a 10 años desde la fecha de compra.

El índice S&P 500® refleja la rentabilidad de los títulos estadounidenses de gran capitalización y representa la rentabilidad general del mercado de renta variable estadounidense.

El ratio alfa compara la rentabilidad ajustada por riesgo de una activo con la rentabilidad de un índice. Un ratio alfa positivo implica una rentabilidad ajustada por riesgo superior.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.