Retorno Absoluto: Añade un poco de dispersión de acciones... y remueve

Con la dispersión de las acciones de nuevo en primer plano, ofreciendo un mayor potencial de rentabilidad no correlacionada, el Gestor de Cartera Luke Newman se pregunta si éste es el ingrediente que los inversores en rentabilidad absoluta han estado esperando.

5 minutos de lectura

Aspectos destacados:

- Ahora que la atención se centra en el ritmo y el calendario de las posibles bajadas de los tipos de interés en 2024, hemos asistido a un importante cambio en la estructura del mercado, caracterizado por una mayor dispersión en la rentabilidad de los valores.

- Las valoraciones y los costes de endeudamiento están volviendo a un comportamiento más racional, un entorno mucho más favorable para las estrategias bottom-up de selección de valores fundamentales.

- Vemos oportunidades tanto a largo como a corto plazo, en todos los sectores (especialmente en lo que respecta al futuro impacto de la IA) y geografías, siendo conscientes de los riesgos geopolíticos existentes.

A medida que nos adentramos en 2024, creemos que los inversores se enfrentarán a una complicada serie de reacciones en cadena, con la convergencia de fuerzas que incluyen la inflación, un mayor coste del capital, la debilidad del consumo y la geopolítica.

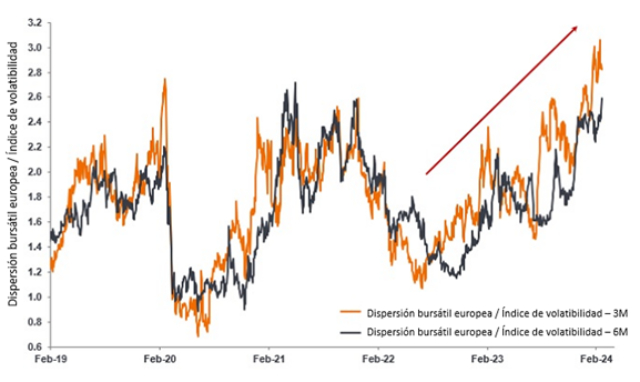

2024 ha sido calificado como el año del "pivote", en el que los bancos centrales se han hecho con el control de la inflación. La cuestión se centra ahora en el ritmo y el calendario de las bajadas de tipos. Junto a este cambio de rumbo de la política monetaria, también hemos asistido a un importante cambio en la estructura de los mercados que transforma el panorama dentro de la renta variable, caracterizado por una mayor dispersión de los resultados (puede verse la tendencia muy clara en Europa, por ejemplo - Gráfico 1).

Gráfico 1: Tendencia al alza de la dispersión bursátil

Fuente: Morgan Stanley, Factset, Bloomberg, de 19 de febrero de 2019 a 19 de febrero de 2024. Compara la dispersión de las acciones en el Índice MSCI Europe con la volatilidad esperada del mercado, indicada por el Índice de Volatilidad Euro Stoxx 50 (VSTOXX), durante periodos renovables de tres y seis meses. Las rentabilidades pasadas no predicen rentabilidades futuras.

Vemos cómo las valoraciones vuelven a situarse en niveles más racionales, en los que las empresas no pueden endeudarse tan fácilmente como hasta ahora. El mayor coste del capital procedente del endeudamiento es un tema importante, y muy diferente de lo que hemos visto en los últimos años.

En nuestra opinión, este entorno permite que las estrategias bottom-up de selección de valores fundamentales se diferencien. Si estamos en lo cierto, la dispersión del mercado va a ser una característica importante a tener en cuenta tanto en el lado largo como en el corto. Los inversores tendrán que reflexionar mucho sobre cómo y dónde despliegan su capital, a escala regional, sectorial y bursátil.

¿Cuál es la oportunidad?

Siempre que hablamos de oportunidades, la IA tiene que formar parte de la conversación. Es difícil identificar una empresa en casi cualquier parte del mundo en la que no haya algún tipo de implicación de primer o segundo orden. Hay muchas áreas que podrían ser desintermediadas por la IA a un coste menor, aunque no se trata sólo de una cuestión de ingresos.

También hay claras implicaciones sociales, en términos de cómo la IA puede mejorar la productividad de los trabajadores humanos, pero también cuántos de ellos puede sustituir. En relación con esto, creemos que las empresas que carecen de la flexibilidad necesaria para dejar de emplear grandes cantidades de mano de obra, o que no han invertido lo suficiente en su modelo operativo, tienen más probabilidades de enfrentarse a problemas. Esto podría suponer una oportunidad a corto plazo.

Puede parecer menos intuitivo, pero también creemos que algunos tipos de empresas que esperan monetizar una propuesta de IA pueden acabar teniendo problemas, potencialmente en áreas como la música o la educación. Si tenemos en cuenta las suposiciones que se han hecho en cuanto a ingresos, precios y márgenes de beneficio, algunos de los supuestos ganadores de la IA podrían acabar siendo posiciones cortas si consideramos que sus opiniones son demasiado optimistas.

Por lo demás, uno de los sectores a los que prestamos más atención en busca de posibles posiciones cortas es el industrial. La gestión de costes y la inversión eficiente serán fundamentales, dado su impacto directo en los beneficios. Prestamos especial atención a las situaciones en las que los gastos de capital de una empresa se ven sometidos a presiones como consecuencia de unos tipos de descuento más elevados.

A escala regional, no creemos que la situación en el Reino Unido y Europa sea tan mala como parecen indicar los precios. Sospechamos que, dado que los inversores prestan más atención a la valoración, Europa podría ofrecer más oportunidades que EE.UU. en términos relativos. El entorno sigue siendo difícil, pero muchas de las malas noticias parecen estar ya descontadas. Esto no significa que se pueda ir a ciegas comprando valores "baratos" o vendiendo valores caros. Pero si se puede encontrar un catalizador fuerte, parece un entorno favorable para la selección de valores.

¿Qué evitar?

Desde el punto de vista de la rentabilidad absoluta, seguimos viendo cómo se deshacen muchos excesos, sobre todo en EE.UU., donde las empresas se han mostrado más ansiosas por aprovechar los tipos ultra bajos y la política monetaria flexible. Aunque potencialmente ventajoso para aquellas empresas que buscan crecer, el retroceso puede ser doloroso.

Este es un entorno en el que no hay sustituto para el trabajo duro. Las industrias y las empresas individuales se verán sometidas a un mayor escrutinio para abordar el calendario, la escala y el coste de la posible refinanciación. Los inversores tienen que identificar los posibles puntos de presión que podrían acabar en una deuda más cara o provocar la dilución de las acciones por la emisión de nuevas acciones.

Reconocemos el impacto potencial de una financiación más ajustada en áreas como los vehículos eléctricos; en general, cualquier artículo caro que requiera financiación está sometido a mucha más presión. Los obstáculos también son cada vez mayores para cualquier nuevo competidor que pretenda hacerse con una cuota de mercado en un sector, una situación potencialmente favorable para las empresas ya establecidas con sólidos balances capaces de autofinanciarse.

Geopolítica: siempre presente, siempre problemática

Cuando se trata de rentabilidad absoluta (o de cualquier forma de alternativas líquidas), es importante conjugar siempre las perspectivas de inversión a largo plazo con la conciencia de que los episodios de volatilidad inesperada nunca están lejos. Si bien podemos hablar de la mejora general del entorno para la selección de valores de renta variable, debe situarse en el contexto de las preocupaciones más actuales, desde la incertidumbre sobre el ritmo o el momento de cualquier posible recorte de los tipos de interés, pasando por los conflictos en curso en Ucrania y Gaza, hasta las preocupaciones centradas en la industria sobre el impacto de la IA y los medicamentos contra la obesidad. Todos estos factores han inyectado volatilidad e incertidumbre en el mercado. No se trata de preocupaciones irracionales: existen riesgos para las cadenas de suministro, el coste y la disponibilidad de determinados recursos, los costes de los préstamos, etc.

Han pasado muchas cosas, y han sido rápidas y furiosas. Pero al menos la volatilidad del mercado que hemos visto ha sido más racional y comprensible. Como inversor activo, es posible aprovechar estos factores, si los juzga correctamente, ya sea para tratar de mitigar los riesgos o para intentar capitalizarlos. Cuando los mercados son racionales, la valoración importa. Es una ventaja potencialmente enorme para los gestores activos.

Balance: Estado financiero que resume el activo, el pasivo y los fondos propios de una empresa en un momento determinado.

Política monetaria: las políticas de un banco central orientadas a influir en el nivel de inflación y crecimiento de una economía. Los instrumentos de la política monetaria incluyen la fijación de los tipos de interés y el control de la oferta de dinero.

Índice MSCI Europe: Índice que muestra la rentabilidad de las empresas grandes y medianas de 15 países desarrollados de Europa.

Índice de volatilidad Euro Stoxx 50 (VSTOXX): Índice que mide la volatilidad prevista a corto plazo en el mercado bursátil europeo.

La volatilidad mide el riesgo utilizando la dispersión de los rendimientos de una inversión determinada.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.