¿Están los valores del sector salud posicionados para una mejora en 2024?

Tras los recientes malos resultados, el sector salud inicia en el nuevo año con valoraciones reducidas justo cuando la innovación se recupera y el reajuste tras la covid-19 remite. Según los gestores de carteras Andy Acker y Dan Lyons, esto debería propiciar unas perspectivas positivas.

8 minutos de lectura

Aspectos destacados:

- El sector salud viene de un año de bajo rendimiento debido a la caída de las ventas de productos relacionados con la covid-19, al aumento de los rendimientos de los bonos y a la disrupción provocada por las nuevas terapias de adelgazamiento.

- Como resultado, muchas valoraciones del sector salud se han reducido, lo que podría reforzar la capacidad de resistencia del sector a una desaceleración económica o aumentar las rentabilidades de los nuevos motores de crecimiento.

- Creemos que esta dinámica crea una oportunidad para que los inversores se beneficien de las cualidades defensivas y de crecimiento del sector salud de cara a 2024.

El sector salud tuvo un recorrido accidentado en 2023: algunas áreas como los dispositivos médicos pasaron de ganancias a pérdidas y las acciones de los fabricantes de nuevos medicamentos contra la obesidad se anotaron elevadas rentabilidades de dos dígitos.

De cara al futuro, creemos que la situación podría empezar a mejorar. Bajo nuestro punto de vista, las atractivas valoraciones, los numerosos avances médicos y las tendencias demográficas positivas a largo plazo han colocado al sector en una posición de fortaleza inusual, con potencial para recompensar a los inversores a largo plazo.

Normalización de los mercados

Durante gran parte de 2023, el sector salud tuvo que soportar la resaca de la covid-19, ya que algunas empresas registraron una brusca caída de sus ingresos tras el fin de la emergencia de salud pública. La demanda de diagnósticos y los «picos y palas» empleados para fabricar vacunas, por ejemplo, disminuyó, lo que lastró a las empresas de herramientas y servicios, que también se enfrentaron a un exceso de inventarios en sus clientes. En el sector biofarmacéutico, las ventas de vacunas y productos terapéuticos relacionados con la covid-19 superaron los 90.000 millones de dólares en 2022, aproximadamente el 20% de todas las ventas de fármacos biotecnológicos superventas de ese año. (Un medicamento superventas es el que registra unas ventas anuales de 1.000 millones de dólares o más). Para 2023, algunas empresas prevén que sus ingresos relacionados con la covid-19 caigan hasta un 80%.

Esta desaceleración era necesaria y ya la esperábamos. También debería empezar a mejorar a medida que nos adentramos en 2024, lo que facilitaría las comparaciones de ventas interanuales. Resulta alentador que, si excluimos los productos relacionados con la covid-19, los beneficios de muchas biofarmacéuticas hayan seguido creciendo. Y las empresas de herramientas estiman que lo peor de la reducción de existencias ya ha pasado (o tocará fondo en los próximos meses). Las empresas también han actuado para adecuar las estructuras de costes, lo que se espera que contribuya a la expansión de los márgenes de beneficios durante el próximo año. En resumen, tras un año poco habitual de caída de beneficios para el sector salud, esperamos que los beneficios se recuperen en 2024.

Claridad acerca de los GLP-1

Este año ha sido difícil perderse el entusiasmo generado por una nueva clase de medicamentos para adelgazar, conocidos como agonistas de GLP-1. Estas terapias actúan imitando las hormonas intestinales que regulan el apetito y han logrado niveles sin precedentes de pérdida de peso en los pacientes, de entre un 15% y más de un 20%.

Los datos indican que los fármacos también podrían tener otras ventajas para la salud. En ensayos clínicos, Wegovy, el primer GLP-1 indicado para la obesidad, redujo en un 20% el riesgo de infarto de miocardio, ictus y fallecimiento en personas con enfermedades cardiovasculares y obesidad. Los GLP-1 se comercializan desde hace más de una década para la diabetes y aún se están descubriendo otros efectos beneficiosos, incluso en enfermedades cardiovasculares, hepáticas y renales.

Creemos que los GLP-1 podrían ser la mayor oportunidad de mercado biofarmacéutico hasta la fecha, con unas ventas superiores a los 100.000 millones de dólares antes de que termine la década. Pero estos medicamentos también han hecho saltar las alarmas sobre el futuro de los productos sanitarios y los fármacos que tratan enfermedades relacionadas, desde la apnea del sueño y las cardiopatías hasta la ortopedia.

Creemos que la realidad tendrá muchos más matices y que la reacción instintiva, que ha provocado una caída de los valores de los dispositivos médicos y de determinadas biotecnologías, es exagerada. En primer lugar, los GLP-1 podrían tardar décadas en doblar las curvas de demanda. Por ejemplo, para una persona de 60 años con sobrepeso y artrosis, es poco probable que un GLP-1 recetado hoy elimine la necesidad de un procedimiento de rodilla, ya que la artrosis es en gran medida irreversible. Es más, los GLP-1 podrían ayudar a impulsar la demanda si la gente vive más (ya que el uso de dispositivos está muy relacionado con la edad) o permitir que más personas cumplan los requisitos para someterse a procedimientos, gracias a la pérdida de peso.

La medicina tampoco suele ser binaria, ya que casi todas las afecciones se tratan mejor con múltiples clases terapéuticas y rara vez se curan por completo. Los fármacos para reducir el colesterol conocidos como estatinas, por ejemplo, son enormemente eficaces para reducir las enfermedades cardiovasculares, pero no han hundido la demanda de dispositivos médicos cardíacos. En cuanto a las formas graves de la enfermedad del hígado graso, en nuestra opinión, los datos de los ensayos con GLP-1 no son comparables a los medicamentos que actúan más directamente sobre el hígado y la fibrosis. Si nos basamos en los resultados de los estudios clínicos y en la opinión de los médicos, creemos que otras clases de fármacos desempeñarán un papel clave en el tratamiento de esta gran indicación (con una prevalencia de 10 millones solo en EE. UU.).

En resumen, creemos que los GLP-1 suponen un enorme avance médico, pero no descartamos el resto del sector. Al contrario, pensamos que muchas de las empresas afectadas aún están en condiciones para crecer a largo plazo, dada la complejidad de la atención sanitaria y la enorme necesidad médica no atendida.

Valoraciones atractivas

La volatilidad ha ejercido presión a la baja sobre las valoraciones de las empresas de herramientas y dispositivos, así como de áreas tradicionalmente defensivas del sector salud, como la gestión sanitaria. Estos valores sufrieron baches en 2023, cuando una nueva normativa redujo las tasas de reembolso en Medicare Advantage (la versión privada del plan de salud federal para ancianos) y disminuyó la inscripción en Medicaid (que proporciona cobertura sanitaria a las familias de renta baja). El aumento de los costes de utilización fue otra dificultad, ya que la gente volvió a depender de su seguro para retomar su atención médica rutinaria que habían postergado (otra resaca de la covid-19).

Pero estos problemas podrían encontrar una solución en 2024. Las aseguradoras, por ejemplo, pueden subir las primas cada año para compensar los costes (como han hecho en los últimos meses). El envejecimiento de la población hace que Medicare Advantage siga siendo el área de mayor crecimiento del sector, mientras que los antiguos afiliados a Medicaid podrían optar a seguros privados subvencionados por el Gobierno federal.

En biotecnología, muchos valores cotizan con descuentos aún mayores; según algunas mediciones, los mayores que hemos visto nunca. Tras una caída récord en 2021 y 2022, las acciones biotecnológicas de pequeña y mediana capitalización se vieron atrapadas en la masiva ola de ventas de activos de crecimiento de larga duración cuando los rendimientos del Tesoro a 10 años empezaron a subir en 2023. Esto no es inusual, ya que tendemos a observar que la biotecnología registra una rentabilidad inferior cuando suben tipos, prestando menos atención a los acontecimientos específicos de las acciones. Pero algunos movimientos del mercado parecían extremos, ya que incluso noticias positivas ―como el anuncio por parte de una empresa de la aprobación de su nueva terapia para la gestión del fosfato en diálisis― daban lugar en algunos casos a rentabilidades negativas.

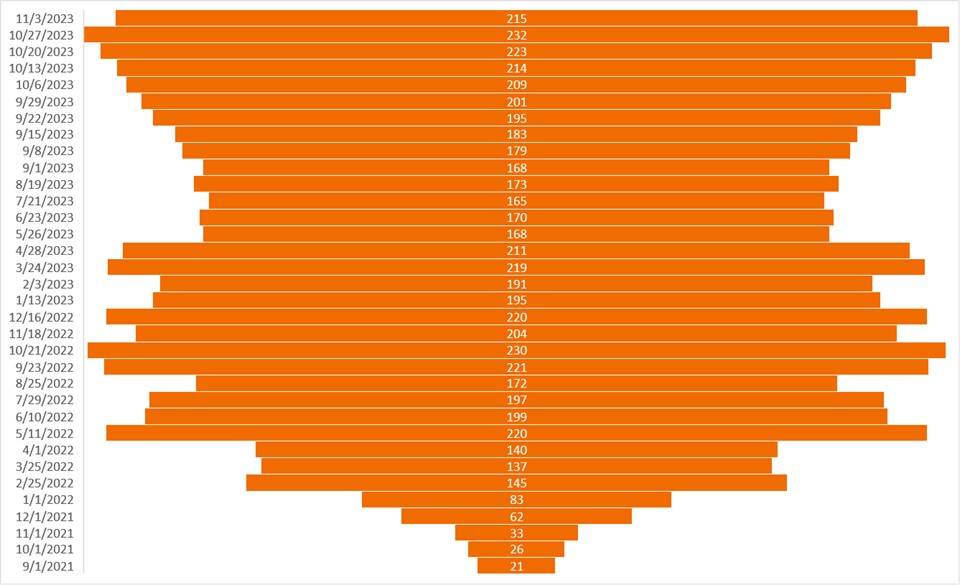

Así, el índice S&P Biotechnology Industry1, una referencia de los valores biotecnológicos de gran capitalización del índice S&P 500®, presenta un descuento de casi el 25% con respecto a su media de 30 años.2 Y el número de empresas biotecnológicas en fase de desarrollo que cotizan por debajo del valor del tipo de efectivo en sus balances marcó su máximo histórico en octubre (gráfico 1).

Gráfico 1. La biotecnología, con descuento

El número de empresas biotecnológicas con valor empresarial negativo* marcó su máximo histórico en octubre.

Fuente: CapitalIQ, a 3 de noviembre de 2023. * El valor de empresa se define como la capitalización bursátil actual menos el efectivo neto del balance. Un valor empresarial negativo indica que una empresa cotiza por menos del valor de su efectivo.

Una vez más, creemos que las ventas son exageradas. Aunque al sector le tocaba una cierta racionalización, muchas empresas están realizando avances médicos significativos. De hecho, la Administración de Alimentos y Medicamentos de EE. UU. (FDA) aprobó más de 55 terapias novedosas en 2023, con docenas más de solicitudes pendientes de revisión a mediados de noviembre.3 A ese ritmo, podría ser un año récord para el lanzamiento de fármacos.

Además, muchos de estos nuevos fármacos abordan grandes categorías de enfermedades en las que antes existían pocas opciones de tratamiento, como el alzhéimer y la distrofia muscular de Duchenne (una enfermedad hereditaria, a menudo mortal, que provoca la pérdida de masa muscular y afecta a los niños). Estos fármacos están iniciando ahora lo que podría ser un periodo de diez años de crecimiento de los ingresos, gracias a la protección de las patentes. También hay más avances en el horizonte, como la primera terapia oral para la enfermedad del hígado graso y un nuevo tipo de tratamiento que inhibe las mutaciones KRAS, muy presentes en los tumores de cáncer de páncreas, pulmón y colorrectal.

El entorno de tipos mejora

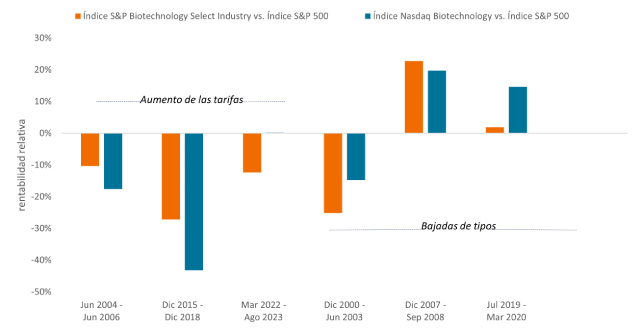

Mientras tanto, el fin del ciclo de endurecimiento de tipos de la Reserva Federal podría ser una bendición para la biotecnología. Las rebajas de tipos también podrían ser bienvenidas incluso si indican que nos encaminamos hacia una desaceleración económica o una recesión. Históricamente, la biotecnología ha tendido a comportarse mejor durante periodos así, beneficiándose de un tipo de descuento más bajo y, lo que es más importante, de motores innovadores que son independientes del crecimiento económico (gráfico 2).

Gráfico 2. ¿Un impulso para los tipos de interés?

Rentabilidad relativa de los valores biotecnológicos frente al índice S&P 500 durante las subidas/rebajas de los tipos de interés.

Fuente: Bloomberg. Las subidas/rebajas de tipos corresponden a cambios en el tipo de los fondos federales. Las rentabilidades negativas muestran el grado de rentabilidad inferior del S&P Biotechnology o del Nasdaq Biotechnology en relación con el índice S&P 500. Las rentabilidades positivas muestran el grado de rentabilidad superior. El índice S&P Biotechnology Select Industry representa la parte de la subsector biotecnológico del índice S&P Total Markets (S&P TMI). El S&P TMI realiza un seguimiento de todos los valores ordinarios estadounidenses que cotizan en las bolsas NYSE, AMEX, Nasdaq National Market y Nasdaq Small Cap. El Nasdaq Biotechnology es un índice bursátil compuesto por valores de empresas cotizadas en Nasdaq clasificadas de acuerdo con el Índice de referencia de clasificación sectorial, bien como el sector de biotecnología o el farmacéutico. Se trata de un índice no gestionado y no disponible para la inversión directa. Las rentabilidades pasadas no garantizan resultados futuros.

De hecho, el sector salud en general ha resistido bien durante las recesiones. Desde el año 2000, de media, el índice MSCI World Health Care solo ha captado el 47% de las caídas, mientras que el índice MSCI World cayó un 15% o más.4 Con unas valoraciones actuales atractivas en general en todo el sector, pensamos que la salud podría estar bien posicionada para ofrecer resiliencia en caso de que las perspectivas económicas empeoren.

Ese tipo de defensa puede ser rara de encontrar en un sector que también puede proporcionar importantes oportunidades de crecimiento. Creemos que todo ello se traduce en un recorrido potencialmente mejor para los inversores del sector salud en 2024.

1 El índice S&P 500 Biotechnology Industry está compuesto por las empresas de biotecnología de gran capitalización del índice S&P 500. Es un nivel 3 del Global Industry Classification Standard (GICS).

2 Bloomberg, a 15 de noviembre de 2023, basado en estimaciones de beneficios a 12 meses.

2Fuente: Administración de Alimentos y Medicamentos de EE. UU., a 15 de noviembre de 2023.

4 Bloomberg. Basado en las rentabilidades de los índices MSCI World Health Care y MSCI World. Los periodos de rentabilidad son de abril de 2000 a septiembre de 2002; de noviembre de 2007 a febrero de 2009; de mayo de 2011 a septiembre de 2011; de febrero de 2020 a marzo de 2020; y de enero de 2022 a diciembre de 2022.

La duración mide la sensibilidad del precio de un bono a los cambios en los tipos de interés. Cuanto mayor es la duración de un bono, mayor es su sensibilidad a los cambios en los tipos, y viceversa.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

El endurecimiento monetario hace referencia a la actividad del banco central para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero.

El índice MSCI World℠ refleja la rentabilidad del mercado de renta variable de los países desarrollados mundiales.

El MSCI World Health Care Index℠ refleja la rentabilidad de los valores de salud de los mercados desarrollados mundiales.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

Información importante

Los sectores de salud están sujetos a legislación estatal y a tasas de reembolso, así como a la aprobación de productos y servicios por el Estado, lo cual podría incidir sensiblemente en sus precios y disponibilidad; además, pueden verse notablemente afectados por una obsolescencia acelerada y vencimientos de patentes.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos especificos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.