De ideale wereldwijde aandelenstrategie voor 2024

In hun vooruitblik op de wereldwijde aandelenmarkten stelden Director of Research Matt Peron, Head of Americas Equities Marc Pinto en Head of EMEA and Asia Pacific Equities Lucas Klein dat beleggers in het licht van afnemende economische groei het best konden kiezen voor een defensieve positionering met een voorkeur voor kwaliteit.

8 beknopt artikel

Kernpunten

- Ondanks dat we ons op het hoogtepunt van de rentecyclus bevinden, staat de wereldeconomie er weinig florissant voor nu de Amerikaanse arbeidsmarkt aan het afkoelen is en ook andere groeikatalysatoren het laten afweten.

- Inkomsten zullen in 2024 vermoedelijk nog meer onder druk komen te staan als de consumptie en bedrijfsinvesteringen afnemen door hogere kapitaalkosten.

- We verwachten echter geen zware recessie. Beleggers kunnen blootstelling behouden aan aandelen, al raden we nog steeds aan om te kiezen voor een defensieve positionering met een voorkeur voor kwaliteit.

Voordat we een prognose kunnen geven voor de wereldwijde economie en aandelenmarkten in 2024, moeten we terugblikken op onze voorspellingen voor 2023. Een jaar geleden zeiden we dat de winsten zouden dalen, maar dat de wereldeconomie een recessie zou vermijden omdat de centrale banken hun agressieve rentebeleid zouden versoepelen in het licht van teruglopende inflatie. Zolang beleggers zich richten op kwaliteitsbedrijven met stabiele kasstromen en conservatieve balansen, hoeft dat naar ons inzien geen ramp te zijn voor risicovollere activa.

Veel van onze verwachtingen zijn uitgekomen. Twaalf maanden later bevinden we ons evenwel nog steeds in een economie aan het einde van zijn cyclus en zijn veel van onze voorspellingen ook niet volledig gematerialiseerd. Waarom? Een van de redenen is de veerkracht van de Amerikaanse consument, die lange tijd de groeimotor van de wereldeconomie was. Dat was een meevaller, gezien de zware tegenwind waar een andere belangrijke bron van groei mee te maken heeft: de Chinese vastgoedsector, die gebukt gaat onder een steeds grotere schuldenlast.

De aanhoudende consumptie, ondanks de agressieve verkrapping van monetair beleid, bevestigt onze visie dat de Amerikaanse economie minder rentegevoelig is dan vroeger. Een gezonde consument is belangrijk, omdat recessies vrijwel altijd hand in hand gaan met een daling van huishoudelijke bestedingen. We zijn daarentegen nog niet uit de gevarenzone, zeker niet nu ook de arbeidsmarkt aan het verzwakken is. Het aantal nieuwe banen stagneert, het aantal vacatures ligt mijlenver van de piek die we in 2022 zagen en ook de stijging van de lonen ligt achter ons, al zijn die gecorrigeerd voor inflatie eindelijk weer positief.

Waar staan we nu?

Hoewel beleggers het einde van de renteverhogingen in de VS en vermoedelijk binnenkort ook in andere regio's zullen toejuichen, moeten we realistisch zijn over het tempo waarin het monetair beleid weer zal worden verruimd. Naar onze mening zal de beleidsrente vermoedelijk beperkend blijven tot onomstotelijk is bewezen dat de daling van de inflatie doorzet. De nasleep van deze laatcyclische periode is een rem op de economie en de aandelenmarkten. Toch zijn we niet zo pessimistisch als sommige van onze collega's. Hoewel veel indicatoren, waaronder de omgekeerde rentecurve van Amerikaanse staatsobligaties, wijzen op een neergang, denken we dat de Federal Reserve (de Fed) een goede kans heeft op een zachte landing. Een lichte recessie valt evenwel niet uit te sluiten.

Dat succesverhaal is misschien niet voor alle regio's weggelegd. Europa en het VK zullen de komende kwartalen vermoedelijk blijven flirten met negatieve groei. Een onverwachte tegenvaller kan voldoende zijn om voor een recessie te zorgen. Als China, zoals eerder gezegd, niet kan leunen op vastgoedinvesteringen als motor van economische groei, zal het misschien genoegen moeten nemen met een bbp dat aanzienlijk minder hard groeit dan met de 6 à 10 procent die het land gewend is.

Broos maar interessant

Nu er veel afhangt van de mate waarin beleidsmakers een recessie kunnen voorkomen, ogen de aandelenmarkten even broos als de wereldeconomie. De situatie wordt verergerd door de extreme engte van de markten gedurende 2023. De VS is goed voor bijna de helft van de MSCI All-Country World IndexTM en ruim een kwart van de S&P 500®-index bestaat uit technologiebedrijven. Dat aandeel zou nog een heel stuk groter zijn als we ook de internet- en e-commerceplatformen meerekenen die niet als technologiewaarden zijn geclassificeerd.

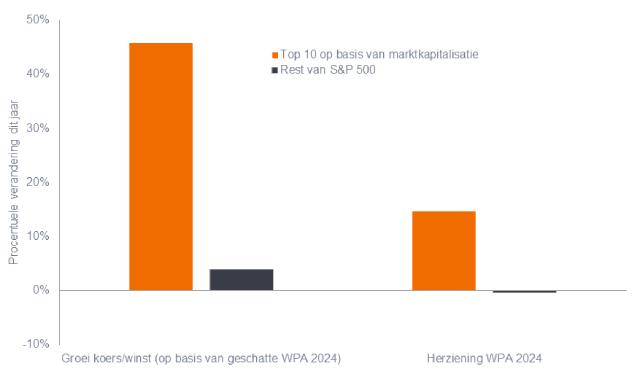

Achter die concentratie in de grootste indices schuilt een minder rooskleurige situatie dan de dubbele winstcijfers die de S&P 500 sinds het begin van het jaar liet optekenen, doet vermoeden. De vaak aangehaalde Magnificent 7-aandelen zijn in 2023 verdubbeld in waarde. Aan de andere kant noteert de gelijkgewogen S&P 500 maar net in het groen. Die dispariteit zien we ook in de waarderingen en de winstcijfers. De tien grootste namen in de S&P 500 zagen hun koers-winstverhouding (K/W), op basis van de omzet van heel 2023, groeien met 40 procent. De K/W-verhoudingen van de overige bedrijven bleven min of meer stabiel. Op dezelfde manier zijn de winstverwachtingen van de 10 grootste namen met wel 19 procent bijgesteld. Ook deze bleven ongeveer gelijk voor de rest. Hetzelfde geldt voor de vooruitzichten voor 2024. Globaal gezien vermoeden we dat de wereldwijde winstverwachtingen voor 2024 waarschijnlijk niet kunnen worden waargemaakt.

Figuur 1: Groei S&P 500-index en herziening winstverwachtingen 2024

De toegenomen waarderingen en hogere winstverwachtingen werden voornamelijk veroorzaakt door enkele mega-caps, terwijl de rest van de index weinig heeft bewogen.

Bron: Bloomberg, Janus Henderson Investors, per 16 november 2023. WPA = winst per aandeel. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Bron: Bloomberg, Janus Henderson Investors, per 16 november 2023. WPA = winst per aandeel. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De andere 493

De groei van de Magnificent 7 was mede te danken aan het populairste beleggingsthema van het jaar: kunstmatige intelligentie (AI). Een andere factor is de kwaliteit van hun stabiele kasstromen en een kundig gebruik van hefbomen. In dat opzicht komt een positie in die ondernemingen overeen met onze voorkeur om defensief gepositioneerd te blijven in een vermoedelijk futloze economie.

We kunnen zowel het transformatieve potentieel van AI op prijs stellen als erkennen dat de koers van een aandeel in lijn ligt met het potentieel. Door de diffusie van technologie zullen er naast de marktleiders van 2023 nog veel meer partijen profiteren van AI. Op dezelfde manier is kwaliteit niet beperkt tot een paar mega-caps met een volle oorlogskas. Veel van de overige 493 bedrijven in de S&P 500 en andere indices wereldwijd hebben vergelijkbare defensieve kenmerken.

Wat dat betreft beschouwen we dit als een van de meest veelbelovende kansen op het gebied van aandelen in 2024. Door te erkennen dat marktconcentratie, die vaak wordt bepaald door naar kapitalisatie gewogen, passieve strategieën, heeft gezorgd voor onderwaardering van veel aantrekkelijke bedrijven, kunnen beleggers dezelfde duurzame thema's en defensieve kenmerken die in 2023 goed van pas zijn gekomen, opnieuw verwerven tegen interessantere prijzen. In het licht van onze verwachting dat er van een zware recessie geen sprake zal zijn, hebben effecten met een lagere waardering volgens ons meer opwaarts potentieel wanneer de markt voorbij het dieptepunt van de verzwakkende economie zal kijken, in plaats van de handdoek in de ring te gooien tijdens een stevige economische krimp.

Zijn we er al?

Tot we meer inzicht krijgen in de ontwikkeling van de wereldeconomie en de impact daarvan op de bedrijfswinsten, denken we dat minder zichtbare kwaliteitsbedrijven met een wat kleinere marktkapitalisatie een goede balans bieden tussen defensieve positionering en waardering. Beleidsfouten zijn niet uit te sluiten, maar naar onze mening is het risico niet zozeer dat de centrale banken de rente te veel verhogen, maar eerder dat zij deze te snel laten dalen met een tweede inflatiegolf tot gevolg. Dat zou onvermijdelijk opnieuw leiden tot verkrappend beleid en een rem zijn op de economische groei.

De cyclische aard van de Europese economie en landen die sterk afhankelijk zijn van export, maakt hen bijzonder kwetsbaar voor een vertragende economie. Ook een verslechterend geopolitiek kader en de Amerikaanse verkiezingen zouden voor meer marktrisico kunnen zorgen. Bovendien volgt de wereld met argusogen hoe China enerzijds hun enorme schuldenberg wil wegwerken en anderzijds economische groei wil stimuleren.

Ten slotte moeten beleggers begrijpen welke impact de nieuwe, hogere rentevoeten zullen hebben op de aandelenmarkten. Bedrijven met ineffectieve bedrijfsmodellen kunnen niet langer vertrouwen op goedkoop kapitaal om hun ontoereikende kasstromen te compenseren. Hogere disconteringsvoeten zullen ook de stimulans wegnemen die groeibedrijven kregen voor hun toekomstige kasstromen.

Dat laatste punt heeft zowel gevolgen op stijl- als op geografisch vlak. In het nieuwe normaal kan een bovengrens voor de waarderingen van groeibedrijven de balans weer doen doorslaan naar waardeaandelen. Dat zou in het voordeel zijn van Europa en van andere sterk verdisconteerde regio's, met name als een zachte landing beleggers de kans geeft om hun blootstelling aan waarde- en cyclische aandelen te vergroten in afwachting van economisch herstel. Als de cyclus uiteindelijk voorbij is, zal de nieuwe renterealiteit tot gevolg hebben dat beleggers niet zomaar kunnen omschakelen naar intrinsieke waarde, maar zich juist moeten blijven richten op kwaliteitsbedrijven die een hoger rendement kunnen opleveren op geïnvesteerd kapitaal.

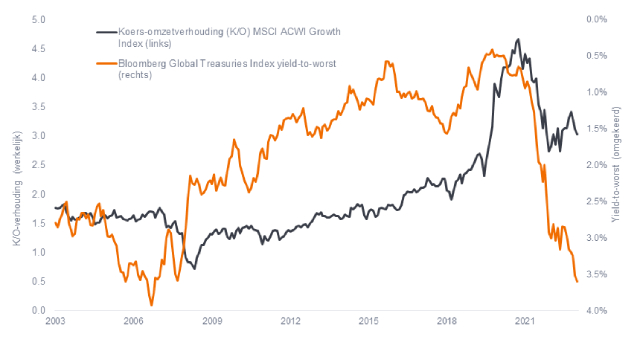

Figuur 2: Wereldwijde groeiaandelen en de kosten van kapitaal

De typische relatie tussen de kosten van kapitaal en groeiaandelen is stukgelopen toen een markt met een voorkeur voor dure namen aan groeiaandelen een hoger dan verwachte waardering toekende op een moment dat wereldwijde obligaties een rendement van 3,5 procent bieden.

Bron: Bloomberg, Janus Henderson Investors, gegevens per 31 oktober 2023. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Bron: Bloomberg, Janus Henderson Investors, gegevens per 31 oktober 2023. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Groeiaandelen (en de Amerikaanse bedrijven die deze categorie domineren) bieden echter kansen. De wereldeconomie zal talloze manieren vinden om AI, de cloud en andere duurzame seculaire thema's toe te passen.

De Bloomberg Global Treasury Index volgt vastrentende staatsobligaties in lokale valuta van beleggingskwaliteit, zowel van ontwikkelde als opkomende markten.

Cyclische aandelen: Bedrijven die duurzame consumentengoederen zoals auto's verkopen, of sectoren die gevoelig zijn voor economische ontwikkelingen, zoals de mijnbouw).

Winst per aandeel (WPA): de basismaatstaf voor de winstgevendheid van een bedrijf, berekend als de netto-inkomsten (winst na belastingen) gedeeld door het aantal uitstaande aandelen.

Laatcyclisch: Economische activiteit bereikt vaak een hoogtepunt, wat impliceert dat de groei nog steeds positief is, maar wel vertraagt.

De Magnificent 7 zijn de belangrijkste aandelen van 2023: Alphabet, Amazon, Apple, Meta, Microsoft, NVIDIA en Tesla.

Mega-caps: Bedrijven met een marktkapitalisatie van meer dan $ 200 miljard.

Monetair beleid verwijst naar het beleid van een centrale bank dat erop gericht is de inflatie en de groei van een economie te beïnvloeden. Dat houdt onder meer in dat de rentevoeten en de geldtoevoer onder controle worden gehouden. Monetaire verkrapping/agressief beleid verwijst naar de activiteit van de centrale bank die erop gericht is de inflatie in te perken en de economische groei te vertragen door de rente te verhogen en de geldtoevoer te verminderen. Monetaire verruiming/soepel beleid verwijst naar een verhoging van de geldtoevoer en een verlaging van de financieringskosten door een centrale bank.

De MSCI All-Country World (ACWI) Growth Index is een maatstaf voor de resultaten van large- en mid-cap groeiaandelen in 23 ontwikkelde markten en 24 opkomende markten.

De MSCI All Country World IndexSM is een maatstaf voor de resultaten van ontwikkelde en opkomende markten wereldwijd.

De koers-winstverhouding (K/W) meet de aandelenkoers in verhouding tot de winst per aandeel voor een of meer aandelen in een portefeuille.

Koers-omzetverhouding (K/O): een maatstaf die wordt berekend door de marktkapitalisatie van een bedrijf (het aantal uitstaande aandelen vermenigvuldigd met de aandelenkoers) te delen door de omzet van het bedrijf over de voorbije twaalf maanden. Normaal gesproken geldt dat hoe lager de koers-omzetverhouding is, hoe aantrekkelijker de belegging is.

Risicoactiva: Financiële effecten waarvan de koers aanzienlijk kan fluctueren (en daardoor risicovoller zijn) Voorbeelden zijn aandelen, grondstoffen, vastgoedobligaties met lage ratings en bepaalde valuta.

S&P 500®Index weerspiegelt de prestaties van Amerikaanse largecapaandelen en de bredere Amerikaanse aandelenmarkt.

Een rentecurve geeft de rendementen (rente) weer van obligaties met dezelfde kredietkwaliteit, maar met verschillende vervaldata. Obligaties met langere looptijden hebben meestal een hoger rendement. Van een omgekeerde rentecurve is sprake als de rendementen op korte termijn hoger liggen dan die op lange termijn.

Yield-to-worst: Het laagst mogelijke rendement op een obligatie met speciale kenmerken (zoals een calloptie), zonder dat de uitgever van de obligatie in gebreke blijft. In de context van een portefeuille is dit een maatstaaf van het gewogen gemiddelde van alle onderliggende obligaties in de portefeuille.

Belangrijke informatie

Geconcentreerde beleggingen in een enkele sector, bedrijfstak of regio zullen gevoeliger zijn voor factoren die van invloed zijn op die groep en kunnen volatieler zijn dan minder geconcentreerde beleggingen of de markt als geheel.

Aandelen brengen risico's met zich mee, waaronder marktrisico. Rendementen fluctueren als reactie op ontwikkelingen bij de emittent en in de politieke en economische situatie.

Groei- en waardebeleggingen hebben elk hun eigen specifieke risico's en rendementspotentieel en zijn mogelijk niet geschikt voor alle beleggers. Groeiaandelen hebben een hoger risico op verlies en koersvolatiliteit en kunnen hun vermeende groeipotentieel mogelijk niet waarmaken. Waardeaandelen kunnen langdurig ondergewaardeerd blijven door de markt en mogelijk niet de verwachte waardestijging waarmaken.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Reclame.