I&I-Therapien erreichen neue Meilensteine für Patienten und Investoren

Die Portfoliomanager Andy Acker und Agustin Mohedas erklären, warum Aktien von Unternehmen, die Therapien der nächsten Generation für Entzündungen und immunologische (I&I) Erkrankungen anbieten, viel Luft nach oben haben könnten.

5 Minuten Lesezeit

Zentrale Erkenntnisse:

- Im Jahr 2023 haben die Aktien von Unternehmen, die Behandlungen für Entzündungen und immunologische Störungen entwickeln, eine Outperformance erzielt und andere große Kategorien wie die Onkologie übertroffen.

- Der Erfolg des Therapiegebiets lässt sich auf mehrere Faktoren zurückführen, darunter wichtige medizinische Fortschritte, eine große und wachsende Patientenpopulation und eine günstige Erstattung.

- Diese Dynamik dürfte sich in naher Zukunft fortsetzen und Investitionen anziehen, auch in Form von Fusionen und Übernahmen im Wert von mehreren Milliarden Dollar.

Krebs, Fettleibigkeit, Alzheimer. In den letzten Jahren haben diese Therapiebereiche aufgrund ihrer großen Patientenpopulationen und bedeutenden medizinischen Fortschritte oft im Rampenlicht gestanden. Aber Entzündungs- und Immunologie (I&I) ist ein weiterer Bereich mit ähnlichem wissenschaftlichem Fortschritt und ähnlicher Größe – und in diesem Jahr hat er als Kategorie die anderen großen drei bei weitem übertroffen.

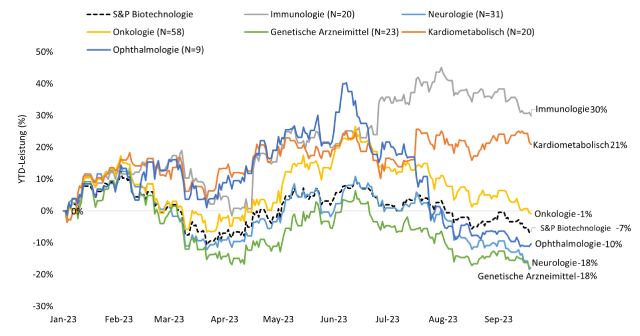

Wie in Abbildung 1 dargestellt, erzielten I&I-Aktien in diesem Jahr eine durchschnittliche Rendite von 30 %, womit sie den Rückgang der Onkologie von -1 % und den Verlust der Neurologie von -18 % und den Anstieg von Cardiometabolic um 21 % übertrafen (obwohl einige auf Fettleibigkeit spezialisierte Unternehmen innerhalb dieser Gruppe dank des wachsenden Potenzials neuer GLP-1-Agonisten1 weitaus höhere Renditen verzeichnen konnten).

Behandlungen der nächsten Generation kommen – und treiben das Wachstum voran

Was erklärt den Erfolg? Ein Grund hat mit der Wissenschaft zu tun. Auf breiter Ebene umfasst I&I Autoimmun- und Entzündungserkrankungen wie entzündliche Darmerkrankungen (z. B. Morbus Crohn), rheumatoide Arthritis, Psoriasis, Typ-1-Diabetes und Multiple Sklerose. Während der Bereich seit vielen Jahren vom wissenschaftlichen Fortschritt profitiert – was zur Einführung mehrerer Blockbuster-Produkte2 führte – haben Forscher weiterhin neue Biomarker-Ziele oder Wirkmechanismen identifiziert, die das Potenzial haben, den Versorgungsstandard für Patienten weiter zu verbessern.

Das Tumornekrosefaktor-ähnliche Zytokin 1A (TL1A) beispielsweise ist ein Protein, das dabei hilft, Entzündungen und Fibrose (Gewebenarbenbildung) zu regulieren, und es wurde festgestellt, dass es bei mehreren Autoimmunerkrankungen, einschließlich rheumatoider Arthritis, entzündlichen Darmerkrankungen, Psoriasis und primäre biliäre Cholangitis abnormal exprimiert wird. Forscher haben diesen Biomarker als neues potenzielles therapeutisches Ziel identifiziert, das für den hohen Prozentsatz der Patienten wirksam sein könnte, die auf bestehende Behandlungen nicht ansprechen.

Die bisherigen Ergebnisse waren vielversprechend. In einer Studie berichtete ein Unternehmen, das ein Anti-TL1A-Medikament gegen mittelschwere bis schwere Colitis ulcerosa entwickelt, dass mehr als ein Viertel der Patienten, bei denen die konventionelle Therapie versagt hatte, eine Remission erreichten, ein bedeutender klinischer Meilenstein. Die Aktien des Unternehmens haben sich innerhalb eines Tages fast verdreifacht.

Abbildung 1: I&I-Leads – Aktienkursentwicklung nach Therapiegebiet

Source: Jefferies, as of 19 September 2023. The S&P® Biotechnology Select IndustryTM Index comprises stocks in the S&P® Total Market Index that are classified in the GICS Biotechnology sub-industry. N = number of stocks.

Source: Jefferies, as of 19 September 2023. The S&P® Biotechnology Select IndustryTM Index comprises stocks in the S&P® Total Market Index that are classified in the GICS Biotechnology sub-industry. N = number of stocks.

Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Der Index Wertentwicklung spiegelt nicht die Kosten für die Verwaltung eines Portfolios wider, da ein Index nicht verwaltet wird und nicht für Direktinvestitionen zur Verfügung steht.

Was den Wirkmechanismus betrifft, so besteht die heutige Pipeline an I&I-Arzneimittelkandidaten aus vielen neuen, darunter die Blockierung der Tyrosinkinase 2 (TYK2), einem Enzym, das Immunsignale und entzündliche Signalwege vermittelt. (Wirkungsmechanismus bezieht sich auf den biochemischen Prozess, den ein Medikament nutzt, um seine Wirkung hervorzurufen.) TYK2 ist eine Art Januskinase (JAK), eine Familie von Proteinen, die an einer Vielzahl entzündlicher Erkrankungen beteiligt sind.

Die Arzneimittelhersteller entwickelten zunächst Therapien, die alle JAKs blockieren, doch der umfassende Ansatz führte zu besorgniserregenden Nebenwirkungen, darunter einem erhöhten Risiko für Krebs und kardiovaskuläre Ereignisse. Aber letztes Jahr hat die US-amerikanische Food and Drug Administration Sotyktu zugelassen, das erste Medikament, das sich speziell auf TYK2 konzentriert, einen gezielteren Weg, der zu stark reduzierten Nebenwirkungen geführt hat. Derzeit werden weitere TYK2-Inhibitoren entwickelt, wobei der Schwerpunkt darauf liegt, die Wirksamkeit noch weiter zu verbessern und gleichzeitig die Nebenwirkungen auf ein Minimum zu beschränken.

Ein wachsender adressierbarer Markt

Innovation lädt zum Wettbewerb ein. Das gilt auch für Marktchancen, und hier hat I&I einen erheblichen Spielraum. Eine bevölkerungsbezogene Studie mit 22 Millionen Menschen, die Anfang des Jahres veröffentlicht wurde, ergab, dass jeder zehnte Mensch an mindestens einer Immunerkrankung leidet. Darüber hinaus könnte die Zahl der Erkrankten aufgrund von Faktoren wie verbesserter Hygiene (Hygienehypothese3) und Umweltauslösern steigen.4 Während die Studie 19 der häufigsten Autoimmunerkrankungen untersuchte, haben Wissenschaftler mehr als 80 Arten von I&I-Erkrankungen identifiziert, was darauf hindeutet, dass Arzneimittelhersteller einen großen adressierbaren Markt haben, den es zu erkunden gilt. Laut einer Analyse von IQVIA ist I&I tatsächlich der wertmäßig zweitgrößte Therapiebereich, wobei bis Ende 2023 weltweit ein Umsatz von insgesamt 156 Milliarden US-Dollar erwartet wird.5

Obwohl diese Zahlen beeindruckend sind, sind viele bestehende Therapien, die dieser Kategorie zu solchen (Umsatz-) Höhen verholfen haben – darunter das weltweit meistverkaufte Medikament Humira –, mit dem Verlust ihrer Exklusivität und der zunehmenden Konkurrenz durch Generika und Biosimilars konfrontiert. Daher wird erwartet, dass sich das Umsatzwachstum von 2022 bis 2027 auf durchschnittlich 4 bis 6 % pro Jahr verlangsamt, verglichen mit 15 % in den fünf Jahren zuvor.

Aber dieser Druck trägt auch dazu bei, Investitionen in Innovationen wie TKY2-Inhibitoren sowie die Entwicklung oral bioverfügbarer kleiner Moleküle gegen validierte Ziele voranzutreiben, um die Zugänglichkeit für Patienten zu verbessern (z. B. Pillen und topische Behandlungen im Vergleich zu Injektionen und Infusionen). Und der Durchschnitt spiegelt nicht die Erwartungen an neuartige Therapien wider, die einen hohen, ungedeckten medizinischen Bedarf decken, der voraussichtlich zweistellig wachsen wird.

Die Rückerstattung ist ein weiterer Motivator. Viele Patienten mit Autoimmunerkrankungen sind Kinder oder im erwerbsfähigen Alter und müssen daher über einen längeren Zeitraum Therapien durchführen. Darüber hinaus fallen diese Patienten in den USA in der Regel unter kommerzielle Versicherungspläne, die nicht den Medikamentenpreisverhandlungen unterliegen, die jetzt in Medicare (staatliche Krankenversicherung für ältere Menschen), zulässig sind.

Biopharma-Investition

Was die Biopharmazie angeht, scheint die Branche darauf zu wetten, dass sich die Innovation, die Marktgröße und die günstigen Erstattungstrends von I&I langfristig auszahlen werden.

In diesem Jahr wurden mehrere milliardenschwere Fusionen und Übernahmen angekündigt, darunter das 11-Milliarden-Dollar-Angebot von Merck für Prometheus Biosciences, das einen TL1A-Medikamentenkandidaten hat, und die 4-Milliarden-Dollar-Übernahme von Nimbus Therapeutics durch Takeda, das einen TYK2-Hemmer gegen Psoriasis entwickelt.

Diese Deals, die alle zu erheblichen Aufschlägen auf den vorab angekündigten Aktienkurs der übernommenen Unternehmen getätigt wurden, spiegeln das Vertrauen der Large-Cap-Pharmaunternehmen in das Wachstumspotenzial von I&I wider – und könnten unserer Ansicht nach auch Anleger zuversichtlich machen.

1 GLP-1-Agonisten ahmen die Wirkung eines Hormons namens Glucagon-ähnliches Peptid 1 nach. Die Medikamente helfen, den Hunger einzudämmen und die Bewegung der Nahrung vom Magen in den Dünndarm zu verlangsamen, sodass sich die Patienten schneller und länger satt fühlen.

2 Ein Blockbuster-Medikament ist definiert als ein Medikament mit einem Jahresumsatz von 1 Milliarde US-Dollar oder mehr.

3 Der Hygienehypothese zufolge ist die sinkende Inzidenz von Infektionen in westlichen Ländern und neuerdings auch in Entwicklungsländern die Ursache für die zunehmende Inzidenz sowohl von Autoimmunerkrankungen als auch von allergischen Erkrankungen.

4 „Inzidenz, Prävalenz und gleichzeitiges Auftreten von Autoimmunerkrankungen im Laufe der Zeit und nach Alter, Geschlecht und sozioökonomischem Status: eine bevölkerungsbasierte Kohortenstudie mit 22 Millionen Personen im Vereinigten Königreich“ von Nathalie Conrad et al. The Lancet, 5. Mai 2023.

5 „Wachablösung: Immunologie an einem Wendepunkt“ von Markus Gores, IQVIA, 3. August 2023.

WICHTIGE INFORMATIONEN

Concentrated investments in a single sector, industry or region will be more susceptible to factors affecting that group and may be more volatile than less concentrated investments or the market as a whole.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.