Renta variable europea: ¿tendremos una primavera más cálida después de un invierno frío?

El Equipo de Construcción y Estrategia de Carteras (PCS) explica por qué cree que la renta variable europea, dada su naturaleza más cíclica y sus valoraciones relativas más bajas que la estadounidense, puede presentar un fuerte potencial alcista.

4 minutos de lectura

This article is part of the latest Trends and Opportunities report, which outlines key themes for the next stage of this market cycle and their nuanced implications across global asset classes.

La renta variable europea, dada su naturaleza más cíclica y sus valoraciones relativas más bajas que la estadounidense, presenta un fuerte potencial alcista.

Resumen de 2022

- La inflación, el aumento de los rendimientos de los bonos y el conflicto en Ucrania provocaron un descenso de los múltiplos de valoración y la consiguiente caída de la renta variable europea entre enero y septiembre, que retrocedió un 22 % para repuntar luego en el cuarto trimestre y aproximarse a la renta variable estadounidense en 2022.

- El aumento de precios de la energía fue el principal detonante de la inflación en la eurozona, que alcanzó un asombroso 10,7 % en octubre de 2022 e instó al Banco Central Europeo (BCE) a subir los tipos.

- Los rendimientos de los bunds alemanes a 10 años, que en 2022 alcanzaron un máximo de 11 años, marcaron una nueva era de subidas de tipos en los mercados desarrollados, lo que afectó a las acciones orientadas al crecimiento.

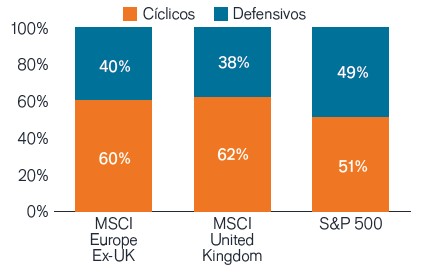

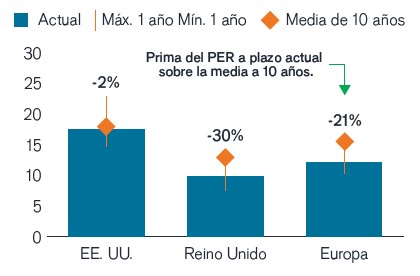

La renta variable europea contiene valores más cíclicos (que suelen comportarse mejor en un entorno de subidas de tipos) y cotiza con descuento frente a los estadounidenses.

Fuente: (izquierda) Construcción y Estrategia de Carteras de Janus Henderson, Morningstar. Entre los sectores cíclicos destacan: energía, financiero, industrial y materiales. Entre los defensivos figuran: servicios de comunicaciones, consumo discrecional, consumo básico, atención sanitaria, tecnología, inmobiliario y suministros públicos. A 31 de diciembre de 2022. Fuente: (derecha) Construcción y Estrategia de Carteras de Janus Henderson, Bloomberg. Ratio PER adelantado a diciembre de 2022.

Perspectivas

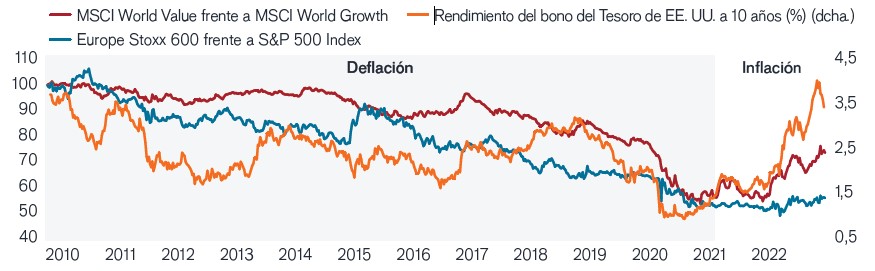

- Con una recesión potencial en el horizonte, el BCE deberá manejar con delicadeza los aumentos de los tipos para rebajar la inflación subyacente en 2023. Esto creará un entorno que debería beneficiar a los sectores más orientados al value, así como a las empresas que ofrecen una cobertura frente a la inflación y son menos sensibles a subidas de tipos (respecto a los beneficios futuros de las acciones growth).

- La estructura del mercado europeo generalmente cíclica, combinado con unos descuentos de valoración históricos, implica que se puede llegar muy lejos solo con una pizca de buenas noticias. Europa podría estar bien posicionada para cualquier alivio que pudiera surgir de una depreciación del dólar estadounidense, resoluciones en el ámbito geopolítico y/o un repunte continuado de la recuperación de la demanda posterior a la pandemia.

Rentabilidades de EE. UU. frente a Europa: la ciclicidad y el valor europeos podrían estar preparados para comportarse mejor en una era de tipos de interés más altos

Fuente: Construcción y Estrategia de Carteras de Janus Henderson, Morningstar a diciembre de 2022. Índices de rentabilidad total Stoxx 600, S&P 500 Index, MSCI World Value, MSCI World Growth. Rendimiento del Tesoro de EE. UU. a 10 años (%). La rentabilidad histórica no predice rentabilidades futuras.

Perspectiva de la PCS

- Es probable que Europa entre en recesión antes que otros mercados desarrollados, un escenario que parece venir cada vez más reflejado en las valoraciones relativas del mercado.

- Aunque es imposible predecir el momento de la recuperación, existen sólidos indicios que sugieren que una recesión en la región debería ser relativamente superficial en comparación con experiencias anteriores. Por lo tanto, creemos que tiene sentido buscar oportunidades para posicionar las carteras de cara a una eventual recuperación económica.

- Independientemente del momento en que surja la recuperación, las acciones europeas están pagando dividendos que casi duplican a las de EE. UU.1, lo que, a nuestro juicio, brinda una atractiva oportunidad de ingresos.

- En nuestra opinión, la naturaleza más cíclica (es decir, la mayor exposición a los sectores de consumo, energía, financiero y materiales) de la renta variable europea respecto a la estadounidense, unido a sus valoraciones relativas más bajas, presentan un fuerte potencial alcista.

1Fuente: Morningstar, a 31 de diciembre de 2022.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

El MSCI Europe ex UK IndexSM refleja la rentabilidad del mercado de renta variable de países desarrollados en Europa, excluyendo el Reino Unido.

El índice MSCI United KingdomSM refleja la rentabilidad del mercado de renta variable de países desarrollados en el Reino Unido.

El índice MSCI World GrowthSM refleja la rentabilidad de las acciones growth de los mercados desarrollados mundiales.

El índice MSCI World ValueSM refleja la rentabilidad de los valores de mediana y gran capitalización que presentan características de estilo value en los distintos mercados desarrollados mundiales.

El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

El índice STOXX® Europe 600 representa empresas de pequeña, mediana y gran capitalización en 17 países de la región europea.

Información importante

Los valores de renta variable están sujetos a riesgos, incluido el riesgo de mercado. La rentabilidad fluctuará en función de la evolución del emisor, la política y la economía.

Los valores extranjeros están sujetos a riesgos adicionales, como las fluctuaciones monetarias, la incertidumbre política y económica, el aumento de la volatilidad, la menor liquidez y las diferentes normas financieras y de información, que son mayores en mercados emergentes.

Las acciones growth están sujetas a un mayor riesgo de pérdidas y de volatilidad de precios y podrían no alcanzar su potencial de crecimiento percibido.

Las acciones value pueden seguir infravaloradas por el mercado durante largos periodos de tiempo y pueden no apreciarse en la medida esperada.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.