Recientemente, tuve la suerte de compartir cena y conversación con dos destacados expertos en defensa de la UE y en el panorama general de la seguridad en Europa, en un evento organizado por Janus Henderson para sus clientes con el fin de debatir este tema tan importante para los mercados actuales.

La cumbre de la OTAN fue importante, no solo por las cuestiones estratégicas relacionadas con la defensa, sino también por los reajustes geopolíticos, los riesgos para los activos europeos y la alteración de los mercados en todos los sectores. Todo ello podría generar oportunidades para los inversores ágiles, lo que se ajusta al enfoque activo de Janus Henderson.

En los días anteriores al evento, se prestó gran atención a la cumbre de la OTAN celebrada los días 24 y 25 de junio, en un contexto marcado por los cambios en la doctrina de defensa de EE. UU. y la creciente incertidumbre sobre el compromiso de este país con la Alianza y con Europa. Los recientes discursos del secretario de Defensa estadounidense, Hegseth, y del presidente Trump reiteraron la urgencia de que Europa vuelva a enfocarse en el gasto en defensa, lo que lo convierte en un tema clave para los inversores de todo el espectro, desde la renta variable hasta la renta fija.

Perspectivas de expertos

Los principales destacados de la cena fueron el general Sir Nicholas Carter, consumado experto en estrategia con décadas de experiencia militar, que ha sido asesor militar principal del primer ministro del Reino Unido y jefe del Estado Mayor, máximo responsable del Ejército británico, y el general Sir John Carter, exjefe de la Inteligencia Militar y actual director de Inteligencia de la Defensa. El general Carter estuvo acompañado por la baronesa Catherine Ashton, distinguida diplomática británica y candidata al Premio Nobel de la Paz, quien, entre otros cargos destacados, fue la primera Alta Representante de la Unión Europea para Asuntos Exteriores y Política de Seguridad, de 2009 a 2014.

Fue una oportunidad de las que tanto nos gustan, para poner a prueba nuestras hipótesis con la opinión directa de personas que han participado en la toma de decisiones de alto nivel en ámbitos que tienen enormes repercusiones para todos nosotros. No solo en términos de perspectivas y retos de mercado, sino también por lo que respecta a los cambios en la dinámica geopolítica que subyace a nuestras vidas.

Tras el evento, resultó útil reflexionar sobre este cambio histórico en la estrategia hacia las necesidades de seguridad de Europa, dado que tiene consecuencias potencialmente importantes para los inversores, ya que los países (y las regiones) buscan dar prioridad a sus propios intereses.

La defensa es ahora una prioridad en Europa

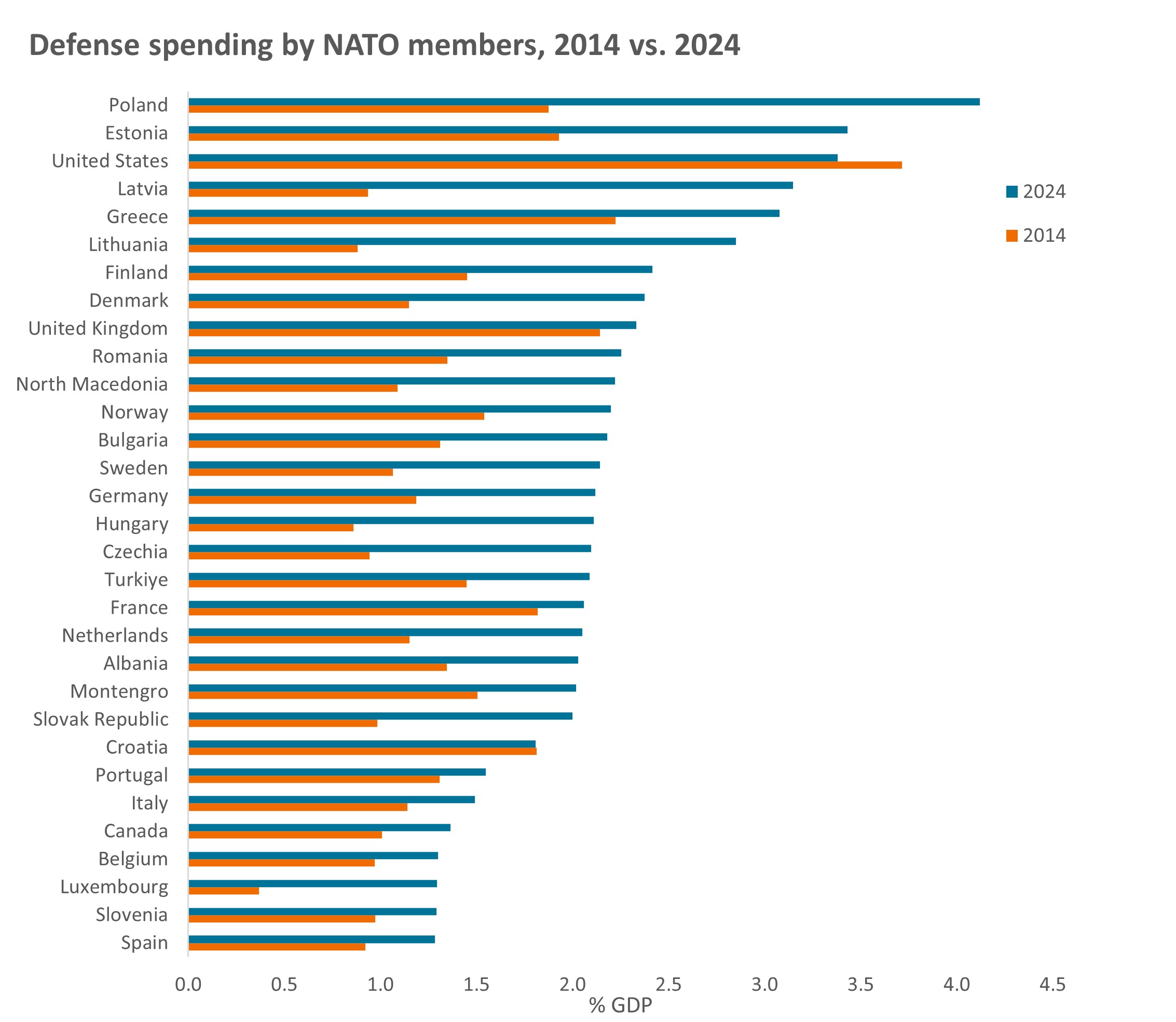

La positiva cumbre de la OTAN parece haber resuelto buena parte de las tensiones a largo plazo entre EE. UU. y otros países de la OTAN que han quedado al descubierto en las últimas semanas. Tras el compromiso de los miembros europeos de la OTAN de destinar el 5% del PIB anual a defensa, repartido entre un 3,5% para «defensa básica» y un 1,5% para «seguridad ampliada», EE. UU. parece sentirse más cómodo dentro del marco actual de la OTAN. Esto acelera la tendencia al incremento del gasto en defensa de los miembros de la OTAN que hemos observado durante la última década (gráfico 1):

Gráfico 1. El gasto en defensa de la OTAN ha aumentado sustancialmente

Fuente: OTAN, Gastos de defensa de los países de la OTAN (2014-2024), 17 de junio de 2024. PIB = producto interior bruto. OTAN = La Organización del Tratado del Atlántico Norte, una alianza militar transnacional e intergubernamental de 32 estados miembros (30 europeos y dos norteamericanos). Los datos excluyen a Islandia, que no tiene fuerzas armadas.

La cumbre adoptó nuevas vías para lo que se exigirá a Europa en materia de seguridad y defensa, así como su necesidad de alcanzar la autonomía estratégica. También aportó cierta claridad sobre lo que EE. UU. está dispuesto a comprometer, en consonancia con sus intereses creados, en un momento en que dicho país está apuntando a un cambio de enfoque de Europa hacia la región indopacífica.

Lo que quedó claro es que Europa sigue dependiendo en gran medida de la inteligencia, la tecnología de reconocimiento y las capacidades de defensa de EE. UU., algo que llevará años desarrollar de forma independiente. El aumento del gasto debe ir de la mano de una mayor cohesión, superando los problemas de interoperabilidad entre las capacidades militares de los miembros de la OTAN.

También se reconoce que los Estados miembros de Europa deben mejorar sus procesos de contratación pública para garantizar un uso más óptimo del dinero. La complejidad de las cadenas de suministro europeas en materia de defensa hace que la reconstrucción de la capacidad probablemente será lenta y difícil, y que deba centrarse en avances significativos a gran escala, en lugar de en pequeños volúmenes de equipos costosos.

«Con un nuevo y ambicioso Plan de inversión en defensa que dedica el 5% del PIB a este sector, esto se traducirá en un enorme dividendo para la defensa. Se trata de un motor de crecimiento para nuestras economías, que impulsará la creación de millones de puestos de trabajo a ambos lados del Atlántico». Mark Rutte, secretario general de la OTAN, 24 de junio de 2025

Consecuencias para los inversores

La necesidad imperiosa de los Estados de «comprar europeo» en seguridad y defensa ha cobrado un gran impulso, gracias a una confluencia de presiones geopolíticas, la atención prestada a la resiliencia de las cadenas de suministro y los cambios políticos internos en Europa. La presión para los inversores consiste en identificar aquellas empresas que están mejor posicionadas para satisfacer esas necesidades actuales y futuras, no solo en el mercado de la seguridad, sino en todos los sectores e industrias, como el transporte, la energía y los suministros públicos, la tecnología, las comunicaciones, la vigilancia, etc.

También se reconoce que las infraestructuras físicas y digitales críticas requieren protección frente a amenazas «híbridas», que incluyen los sistemas cibernéticos y de comunicaciones, las redes energéticas, las redes de transporte y los cables y tuberías submarinos, lo que está generando una serie de oportunidades para los inversores en todas las clases de activos.

Los retos de seguridad que afronta Europa han obligado a cambiar radicalmente la actitud hacia las capacidades de defensa, pero también tienen repercusiones en la economía en general. El aumento del gasto en defensa suscita un debate sobre las normas fiscales (a nivel nacional y supranacional). Esperamos importantes concesiones políticas y fiscales, a medida que cobren relevancia los debates sobre «bienestar frente a guerra», pero también presiones positivas para que la UE lleve a cabo reformas que impulsen el crecimiento.

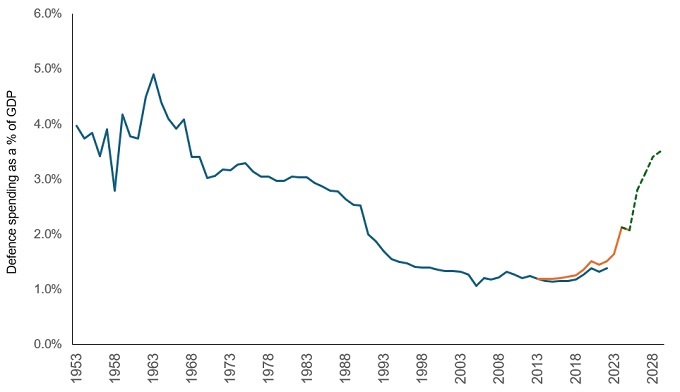

Hemos visto cómo la UE ha respondido a esta presión, como demuestran las reformas bancarias del Banco Central Europeo (BCE), las actualizaciones normativas sobre las titulizaciones en la UE y la relajación de las normas sobre la deuda por parte de Alemania, entre otras medidas, con una gran asignación adicional prevista para el gasto en defensa (gráfico 2). Cambios como este pueden contribuir a mejorar la competitividad, impulsando el crecimiento y atrayendo inversiones.

Gráfico 2. Los presupuestos de Alemania prevén duplicar con creces el gasto en defensa

Fuente: OTAN, SIPRI, UBS. Nota: la línea azul se refiere a los datos del SIPRI, la línea naranja son datos de la OTAN, que comenzaron en 2014. Ambos utilizan definiciones ligeramente diferentes para clasificar el gasto. La línea de puntos verde representa el gasto previsto en defensa de Alemania hasta 2029. No hay garantía de que se mantengan las tendencias pasadas ni de que se cumplan las previsiones.

La desglobalización refleja las tensiones globales

En el pasado, la influencia de la globalización y el desarrollo de cadenas de suministro muy integradas facilitaron el crecimiento del comercio con países de menor coste, lo que dio lugar a importaciones más baratas. Estamos asistiendo al fin de la globalización como factor limitador de la inflación, a medida que volvemos a un mundo más multipolar.

Aunque la globalización dista mucho de ser el único factor determinante de la evolución de la inflación, es probable que las renovadas tensiones geopolíticas, desencadenadas por el proteccionismo comercial impulsado por EE. UU. (incluidos los aranceles), alteren el comercio y el suministro mundiales, con el consiguiente impacto en los precios. Las empresas y los gobiernos están reaccionando ante este cambio para intentar mitigar los riesgos, lo que se refleja en la tendencia hacia la relocalización, la internalización o el acercamiento, con un impacto potencial en las cadenas de suministro que varía entre países. Esto se aplica no solo al comercio de bienes físicos, ya que las diferentes jurisdicciones dan prioridad a sus propias necesidades económicas y políticas, sino también a los servicios.

Este entorno en rápida evolución aumenta el riesgo de shocks imprevistos y cambios repentinos, tanto en el comercio como en las divergencias normativas. Aunque esperamos que persista una mayor volatilidad, las reformas que se están llevando a cabo en Europa podrían ser positivas a largo plazo tanto para las perspectivas de crecimiento europeas como para los mercados bursátiles.

Miedo a perderse algo (FOMO)

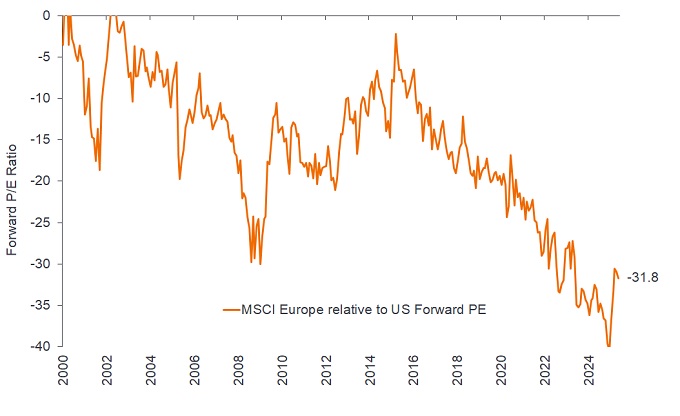

El inicio de 2025 ha traído consigo un cierto reajuste en los mercados financieros, pues la incertidumbre en EE. UU. ha abierto la puerta a un período de relativa fortaleza para la renta variable europea sumamente esperado. El aumento de la asignación de capital a Europa por parte de los inversores llega en un momento en el que la UE está asumiendo importantes compromisos de gasto en respuesta a la evolución de los riesgos mundiales. Pero lo que también queda claro es que Europa sigue ofreciendo una mayor diversificación en sus mercados que EE. UU. y sigue presentando unos precios muy atractivos en comparación con el pasado (gráfico 3).

Gráfico 3: Europa ofrece más diversificación, a un precio posiblemente atractivo

Fuente: previsiones de consenso de Bloomberg, análisis de Janus Henderson Investors, a 31 de mayo de 2025. La rentabilidad histórica no predice las rentabilidades futuras.

El ciclo más reciente de rentabilidad superior del mercado bursátil estadounidense se originó en el período posterior a la crisis financiera. La duración de este dominio del mercado ha generado una reticencia natural entre los inversores, que temen que un cambio estratégico significativo que les aleje del mayor mercado del mundo pueda dejarles en una situación vulnerable y les impida aprovechar las oportunidades si EE. UU. reafirma su liderazgo en el mercado.

Aunque esta vacilación parece comprensible, la posibilidad de ampliar y diversificar el foco del mercado nos parece positiva. Sin embargo, la naturaleza de la estructura actual del mercado sugiere que es más probable que las asignaciones cambien de forma lenta, en lugar de vivir una transformación radical.

Bajo nuestro punto de vista, el auge de la inversión pasiva ha hecho que las tendencias de inversión tradicionales se mantengan más «estables». Esto se refleja en la enorme importancia que se da a la inversión en «clústeres» de innovación muy específicos en la economía estadounidense, donde gigantes tecnológicos de rápido crecimiento como Alphabet, Microsoft y NVIDIA han acaparado gran parte de la atención de los inversores.

Estas ventajas pueden ser difíciles de romper e inevitablemente generan un riesgo de «sobrevaloración» (burbujas de activos). Cuando un pequeño número de empresas domina un mercado hasta tal punto, la rentabilidad general del mercado puede llegar a depender en gran medida de la suerte de unas pocas acciones. Nos animaría ver una mayor expansión del mercado, lo que abriría la puerta a un nuevo descubrimiento de precios, una mejor dispersión de los mismos y mayores oportunidades para que los inversores activos se diferencien del resto.

Fiscal: las medidas fiscales son aquellas relacionadas con la política de un gobierno, en relación con la fijación de los tipos impositivos y los niveles de gasto.

PIB: el producto interior bruto (PIB) mide el tamaño y la salud de la economía de un país durante un período específico, generalmente tres meses o un año.

Crisis financiera mundial: la crisis económica mundial iniciada a mediados de 2007 y que se prolongó hasta principios de 2009, que comenzó con pérdidas relacionadas con activos financieros respaldados por hipotecas en EE. UU. y se extendió hasta afectar a los mercados financieros y a bancos de todo el mundo. También conocida como la «Gran recesión».

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. El índice de precios al consumo (IPC) y el índice de precios minoristas (RPI) son dos indicadores habituales.

Inversión pasiva: Un enfoque de inversión que consiste en replicar a un determinado mercado o índice. Se denomina pasiva porque trata de reflejar un índice, reproduciéndolo total o parcialmente, en lugar de elegir o seleccionar activamente valores para mantener. El principal beneficio de la inversión pasiva es la exposición a un determinado mercado con comisiones generalmente más bajas de las que cabría encontrar en un fondo gestionado activamente.

Relocalización, internalización y acercamiento: cambio por parte de las empresas para devolver a su país de origen las operaciones que se habían trasladado al extranjero, o trasladarlas a lugares más baratos y cercanos que ofrezcan una mayor seguridad en materia de regulación, suministro o precios.

Titulización: el proceso en el que ciertos tipos de activos se agrupan para poder ser reempaquetados en un instrumento que devenga intereses, lo que en conjunto constituye un mercado para la compra o la venta. Los pagos de intereses y capital de los activos se transfieren a los compradores del instrumento.

Aranceles: impuesto o arancel aplicado por un gobierno a los bienes importados de otros países.

Valoraciones: el valor o precio de una acción, según determine el mercado. En teoría, debería reflejar el valor razonable de la empresa, incluyendo su rentabilidad, su salud financiera y las expectativas de beneficios futuros, pero los precios pueden verse muy influidos por la confianza de los inversores, tanto por factores relacionados con las acciones y el sector como por la confianza general del mercado.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio sube y baja con grandes movimientos, tiene una alta volatilidad. Si el precio se mueve más lentamente y en menor medida, tiene menor volatilidad. Cuanto mayor sea la volatilidad, mayor será el riesgo de la inversión.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.