El tenis es un deporte de precisión, agilidad y pensamiento estratégico. Cuando los inversores pretenden llevar a cabo una inversión temática, es fundamental adoptar un enfoque estratégico y exhaustivo en la construcción de la cartera para asegurase el éxito. La inversión temática ofrece a los inversores en renta variable una oportunidad única para obtener exposición a las fuerzas que están transformando rápidamente la economía mundial, ya que se espera que la tecnología, la salud y los bienes inmobiliarios ofrezcan oportunidades atractivas y un mayor potencial de rentabilidad a largo plazo.

El equipo de Estrategia y Construcción de Carteras (PCS) de Janus Henderson utiliza su experiencia y tecnología avanzada, en concreto la galardonada Janus Henderson EDGE™, para destacar los aspectos clave que cabe tener en cuenta a la hora de poner en práctica la inversión temática. Interpretar la cancha Al igual que el tenis es un deporte emocionante y rápido de ver o practicar, nuestro mundo está en constante cambio y, con él, los mercados financieros.

En Janus Henderson, llevamos más de 90 años abordando los cambios por cuenta de nuestros inversores y creemos que actualmente existen tres factores macroeconómicos fundamentales que forman parte del cambio estructural y el relato temático y que están provocando cambios radicales en la geopolítica, la demografía y la disponibilidad de capital.

Gráfico 1. Los desafíos globales, junto con los cambios sociales, conducen a un cambio estructural

En 2025 hemos asistido a cambios en el liderazgo político en todo el mundo, lo que ha incrementado el malestar social y ha redefinido las relaciones internacionales. Esta reconfiguración ha dado lugar a nuevas alianzas, al aumento de las tensiones y a la escalada de los conflictos, lo que ha influido enormemente en el comercio y las cadenas de suministro mundiales. La imposición de aranceles sin precedentes por parte del presidente estadounidense, Donald Trump, y el inicio de su «nueva era de la política exterior estadounidense» en sus primeros 100 días consolidaron esta tendencia. Transformó el comercio mundial en el futuro inmediato y obligó a hacer reajustes estratégicos entre las alianzas comerciales y geopolíticas existentes.

Afrontar los cambios requiere perspectivas diferenciadas, un análisis experto y estrategias de inversión proactivas para aprovechar las oportunidades. En los últimos años, tanto el uso como el conocimiento de los inversores de la inversión temática ha ido a más. Esto se debe en parte al reconocimiento de que integrar temas en las carteras podría beneficiar la rentabilidad. Otra razón que explica la aparente omnipresencia de la inversión temática es el esfuerzo concertado de muchos gestores de activos por renombrar sus estrategias existentes como «temáticas» con el fin de atraer capital hacia ellas. Dado el enorme interés, los inversores deben ser conscientes de las ventajas y los retos.

Tanto en el tenis como en la inversión (temática), la constancia, la estrategia y la adaptación a las condiciones cambiantes son fundamentales para lograr el éxito. Cada decisión influye en la siguiente, y un plan bien meditado, ejecutado con precisión y adaptabilidad, suele conducir a la consecución del objetivo final, ya sea ganar el partido o alcanzar sus objetivos de inversión.

Juego, set, partido

En tenis, los juegos forman un set y los sets, un partido. Identificar los temas transformadores que redefinen las sociedades y las economías es como ganar los puntos necesarios para ganar ese set y ese partido. Estos temas representan los potentes factores que impulsan a las empresas que están a punto de revolucionar sus sectores y convertirse potencialmente en el próximo Google o Apple.

Desde la perspectiva de construcción de carteras, el potencial de generación de alfa es significativo, al igual que las ventajas de diversificación que ofrece la integración de un marco temático en el proceso de asignación. Además, identificar con acierto los temas ganadores podría generar rentabilidades independientemente del ciclo económico o del mercado. Con respecto a la identificación de temas que puedan cumplir con las expectativas (o ganar partidos), hay varias consideraciones:

Amplitud: algunos temas pueden ser bastante reducidos, tanto por su definición como por el conjunto de valores disponibles. Esto presenta riesgos, concretamente de concentración y liquidez. Por otra parte, otros temas pueden ser tan amplios que la relación entre el tema y la rentabilidad apenas sea perceptible. Las estrategias temáticas más eficaces se sitúan en un punto medio.

Colocación: la inversión temática no encaja de forma natural en el enfoque tradicional de la construcción de carteras, en el que los inversores suelen partir de desgloses regionales y sectoriales. Un tema puede abarcar numerosos sectores, lo que implica que una construcción eficaz de la cartera requiere un examen minucioso de cada posición para determinar la combinación óptima que permita alcanzar la exposición deseada.

Timing: predecir los tiempos de un tema es tan imposible como predecir los tiempos del mercado. Por tanto, al igual que se haría al construir una cartera de valores individuales o fondos, los inversores deben dar prioridad a la diversificación para incrementar las posibilidades de lograr sus objetivos.

¿Cuál es la diferencia entre un fondo temático y uno sectorial?

A alto nivel, un tema es el cambio estructural que se produce en la sociedad. Un fondo temático puede centrarse únicamente en ese tema. Como explicamos más adelante, aunque esto puede tener ventajas, el enfoque de muchos de ellos nos parece demasiado limitado.

Por el contrario, un fondo sectorial puede tener exposición a un diversos temas. O simplemente ser un conjunto de posiciones de todo un sector elegido sin referencia a temas globales.

Jugador polivalente: un enfoque diversificado para construir una cartera temática

Wimbledon es uno de los cuatro prestigiosos torneos de tenis conocidos como «Majors» o «Grand Slam», junto con el Open de Australia, el Open de Francia y el Open de EE. UU. Lo que diferencia a los cuatro torneos es la superficie de la cancha: el Open de Australia y el Open de EE. UU. utilizan pistas duras, mientras que el Open de Francia se juega en tierra batida y Wimbledon emplea césped. Esta diferencia influye considerablemente en la velocidad, el rebote y el estilo de juego general de cada torneo.

Un campeón de talla mundial tiene un juego diversificado que se adapta a diferentes condiciones, de igual modo que una cartera exitosa tiene un conjunto diversificado de exposiciones y oportunidades para aumentar las posibilidades de éxito.

Ventajas de correlación

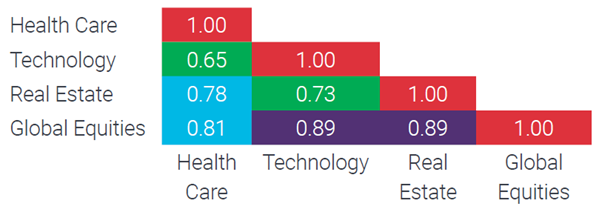

Independientemente de las fluctuaciones de los ciclos económicos o de mercado, la inversión temática, si se utiliza bien, debería ser capaz de generar rentabilidades positivas a largo plazo. Al utilizar como referencia una serie de índices sectoriales de MSCI, podemos observar las importantes ventajas en términos de mitigación del riesgo y diversificación que las estrategias temáticas pueden aportar a una asignación de renta variable existente.

Gráfico 2. Las correlaciones entre los sectores renta variable son menores que las del mercado global

Fuente: JHI Edge™; renta variable mundial = MSCI ACWI NR USD; sector salud = MSCI World/Health Care NR USD; sector tecnológico = MSCI World/Information Tech NR USD; bienes inmobiliarios = S&P Global REIT NR USD, a 30 de marzo de 2025. La rentabilidad histórica no predice las rentabilidades futuras.

Las estrategias de renta variable long-only suelen presentar correlaciones relativamente altas entre sí. Al tener características más defensivas, el sector salud muestra una menor correlación con temas orientados al crecimiento, como la tecnología, y con el mercado de renta variable en general, lo que puede traducirse en una mayor protección frente a las caídas. Por tanto, reducir estas correlaciones no solo mejora las ventajas de la diversificación dentro de una asignación de renta variable, sino también en una cartera multiactivos más amplia.

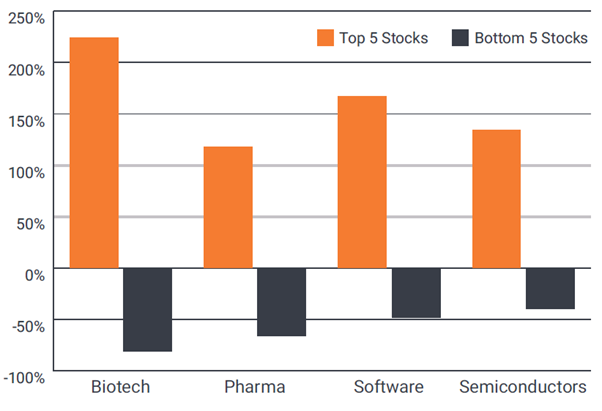

La inversión activa puede desempeñar un papel clave a la hora de determinar quiénes son los ganadores y los perdedores.

La inversión activa permite a los gestores de fondos ajustar las posiciones en función de las condiciones cambiantes del mercado, la rentabilidad de las empresas y los indicadores económicos, lo que puede reducir el riesgo y mejorar la rentabilidad. Al diversificar las inversiones entre distintos sectores, clases de activos y regiones geográficas, los inversores pueden mitigar el impacto de la mala rentabilidad en un ámbito concreto.

Además, la gestión activa incluye un análisis riguroso y un seguimiento continuo de las tendencias del mercado y los fundamentos de las empresas, lo cual es clave para tomar decisiones con fundamento que ayuden a proteger las inversiones frente a cambios inesperados del mercado. Esta postura proactiva en la gestión de fondos puede resultar fundamental para sortear las incertidumbres del mercado y ayudar a los inversores a lograr sus objetivos de inversión a largo plazo.

Por ejemplo, la disparidad entre los ganadores y los perdedores en el sector salud es significativa (gráfico 3), lo que crea una importante oportunidad para la selección de valores. La gestión activa genera oportunidades similares en otros sectores, como el software y los semiconductores, en los que hay gran diferencia entre los más y menos rentables.

Gráfico 3. El sector salud presente¡a la mayor disparidad de rentabilidad entre ganadores y perdedores

Fuente: Wilshire 5000 Index, 2015-2024. Diciembre de 2024. La rentabilidad histórica no predice las rentabilidades futuras.

La necesidad de combinar... ¡adecuadamente!

Creemos que se puede obtener valor combinando varios temas individuales en una cartera más amplia. De la misma manera que tratar de predecir los tiempos del mercado es una estrategia poco fiable, tratar de predecir con total precisión el momento adecuado para entrar y salir de determinados temas es igualmente un juego de tontos. Para hacerlo de manera eficaz, las estrategias de los componentes subyacentes deben estar claramente relacionadas con los temas que el inversor desea combinar. Para ello, el inversor puede controlar las exposiciones de forma transparente. Una ventaja de este enfoque es que reduce al mínimo el solapamiento de valores y, por tanto, aumenta la probabilidad de que el tema, y no el mercado en general, sea el principal factor de rentabilidad.

No perder de vista la bola

Nuestro enfoque de la inversión temática se centra en cómo los inversores pueden integrar esos temas en su asignación estratégica de activos y cómo pueden beneficiarse de su potencial de rentabilidad. Cuando se realiza de manera eficaz, la inversión temática tiene el potencial de generar exceso de rentabilidad en horizontes a largo plazo. En los últimos años, hemos visto numerosos esfuerzos de marketing de muchos gestores de activos por renombrar sus estrategias existentes como «temáticas» con el fin de atraer capital hacia ellas. No obstante, animamos a los clientes a que mantengan la vista puesta en el objetivo y se centren en la compatibilidad de sus objetivos de inversión a largo plazo, la rentabilidad y las restricciones de riesgo al plantearse posibles estrategias temáticas en las que invertir.

About Janus Henderson’s Portfolio Construction and Strategy Team

Janus Henderson’s Global Portfolio Construction and Strategy Team has analysed more than 25,000 model portfolios based on consultations with 6,500 financial professionals. The team’s goal is to help investment professionals make sense of what’s happening in the market, understand the implications for portfolio construction, and create and adjust portfolios for future success.

Inversión activa: enfoque de gestión de inversiones en el que un gestor de fondos busca activamente superar o batir a un índice o índice de referencia concreto mediante la investigación, el análisis y las decisiones de inversión que toma. Lo contrario de la inversión pasiva.

Alfa: alfa es la diferencia entre la rentabilidad de una cartera y la de su índice de referencia, tras tener en cuenta el nivel de riesgo asumido. El indicador se utiliza para ayudar a determinar si una cartera gestionada de forma activa ha aportado valor comparado con un índice de referencia, teniendo en cuenta el riesgo asumido. Una alfa positiva indica que el gestor ha aportado valor.

Correlación: en qué medida los movimientos de precios de dos variables (p. ej., la rentabilidad de la renta variable o del fondo) evolucionan una en función de la otra. Una correlación de +1,0 significa que ambas variables tienen una fuerte asociación en la dirección en que se mueven. Si tienen una correlación de -1,0, se mueven en direcciones opuestas. Una cifra cercana a cero sugiere una relación baja o inexistente entre las dos variables.

Diversificación: un modo de repartir el riesgo mediante la combinación de distintos tipos de activos/clases de activos en una cartera, al presuponer que estos activos se comportarán de un modo distinto en cada situación. Los activos con baja correlación deberían proporcionar la mayor diversificación.

Aranceles: impuesto o arancel aplicado por un gobierno a los bienes importados de otros países.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.