Estrechamiento de los diferenciales en un contexto de oferta récord

De cara a 2026, uno de los temas más dominantes para los mercados mundiales de crédito de grado de inversión (IG) es la gran escala de la oferta esperada. Esto se produce en un contexto de valoraciones más ajustadas y preocupaciones sobre la ampliación de los diferenciales, pero creemos que es clave que los inversores se centren en los fundamentos corporativos, junto con un entorno de inflación menos desafiante y un contexto de tasas más benigno para el crédito.

Se espera una oferta récord en 2026

2025 ha sido un año de gran éxito para la emisión de IG. Según Morgan Stanley, la oferta de IG de EE.UU. alcanzó los 1,71 billones de dólares en lo que va de año, muy por encima de la media de cinco años de 1,45 billones de dólares. En Europa, la emisión equivalente alcanzó los 714.000 millones de euros, frente a una media de cinco años de 557.000 millones de euros.[1] Este auge se ha debido en parte a los hiperescaladores (a saber, Meta, Alphabet, propietario de Google, Apple, Oracle y Amazon) que recaudan fondos para fondo gasto de capital sin precedentes (CapEx) vinculada a la infraestructura de IA.

De prospectivo/a plazo, las estimaciones de CapEx de los hiperescaladores para 2026 varían ampliamente, oscilando entre 300.000 millones de dólares y más de 500.000 millones de dólares, entre los participantes del mercado. La Figura 1 muestra algunas estimaciones de Wells Fargo. Esta incertidumbre refleja la magnitud y el calendario de los planes de financiación a hiperescala y las tendencias generales de CapEx de las empresas. La velocidad a la que se han disparado las previsiones de inversión en hiperescalaneras es un buen ejemplo de esto. Según Goldman Sachs, las estimaciones de consenso para 2026 han pasado de 314.000 millones de dólares a principios de 2025 a 458.000 millones de dólares en el tercer trimestre, con expectativas ahora de 518.000 millones de dólares.[2]

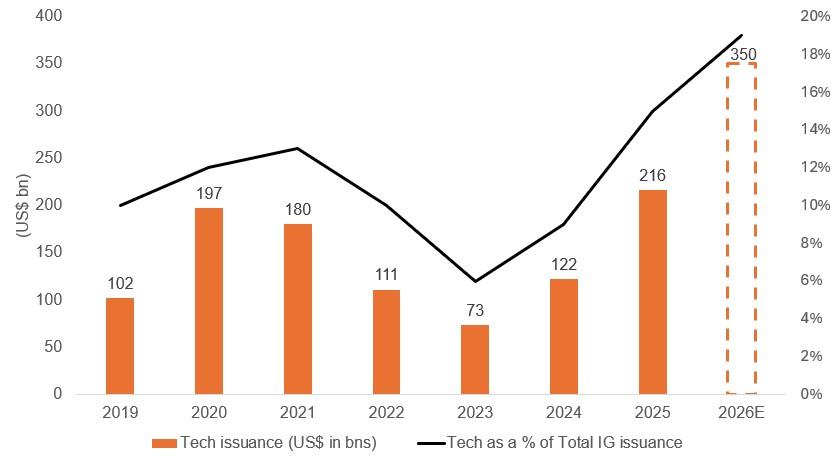

Gráfico 1: Se espera que la emisión tecnológica crezca hasta los 350.000 millones de dólares en 2026

Fuente: Wells Fargo Securities, Bloomberg, noviembre de 2025.

La transformación del mercado de bonos de grado de inversión

Esperamos que la presencia de la tecnología en el crédito IG se expanda significativamente, impulsada por este CapEx sin precedentes relacionado con la IA. El sector ha crecido del 3% del índice en 2008 al 10% en la actualidad,[3]y los cinco grandes hiperescaladores por sí solos podrían representar más del 5% del índice para fines de 2026.[4] Según las expectativas de emisión actuales, la tecnología podría representar hasta el 17% del mercado IG de EE. UU. y hasta el 8% del mercado IG europeo dentro de dos años,[5] colocando a estas empresas entre los 10 principales emisores fuera de los seis grandes bancos. Esta evolución refleja ciclos pasados como el dominio del petróleo y el gas en el auge del esquisto de 2015-16, con dolorosos recuerdos de un shock de ganancias cuando los precios del petróleo se desplomaron. Sin embargo, los hiperescaladores son empresas altamente rentables y ricas en efectivo/liquidez, a diferencia de muchos productores de esquisto que estaban muy apalancados y vulnerables a las oscilaciones de precios.

¿Puede el mercado absorber esta oferta?

Sin embargo, la eterna pregunta para los inversores es: ¿puede el mercado digerir esta oleada de emisiones sin desestabilizar los diferenciales? Lo más probable es que veamos positivamente nuestra opinión, aunque no sin cierta indigestión a corto plazo. Se trata de empresas de alta calidad, ricas en efectivo/liquidez, con márgenes sólidos y flujos de efectivo/liquidez resistentes. Las operaciones de los hiperescaladores ofrecen a los inversores acceso a emisores no cíclicos con calificación AA en atractivas concesiones de nuevas emisiones. Históricamente, los megaacuerdos, como la refinanciación de 49.000 millones de dólares de Verizon o la emisión posterior a fusiones y adquisiciones de AB InBev, han proporcionado puntos de entrada convincentes y esperamos que surjan oportunidades similares en 2026.

En general, los factores técnicos (dinámica de la oferta y la demanda) siguen siendo favorables. El crédito IG global genera aproximadamente US $ 600 mil millones en pagos de cupones anuales,[6] creando una oferta de reinversión natural junto con nuevas entradas. Si bien la gran oferta podría ejercer presión temporal sobre los diferenciales, vemos esto como una oportunidad para construir posiciones estructurales en sectores defensivos más que como un riesgo sistémico.

Más allá de la tecnología: la ola más amplia de CapEx

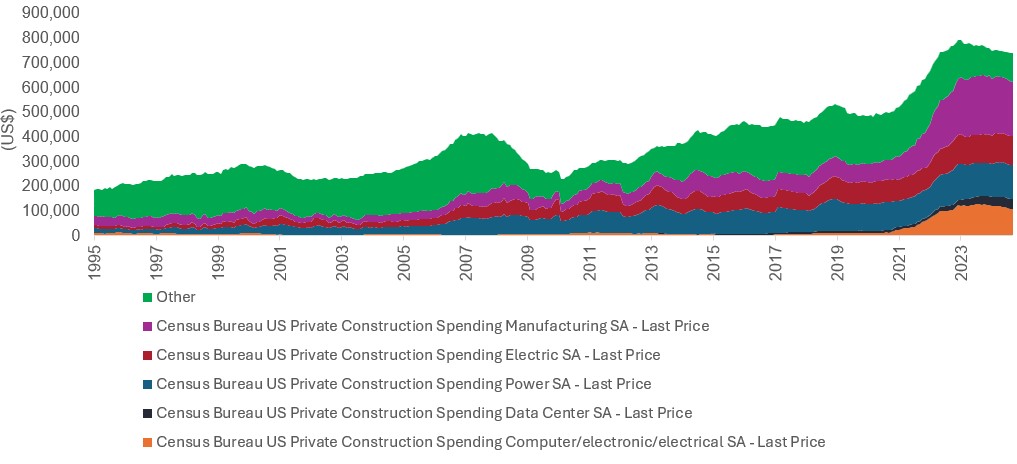

Es importante tener en cuenta que el elevado gasto en bienes de equipo no se limita a la tecnología, como se muestra en la Figura 2. La sólida inversión en fabricación e infraestructura ha sido un motor clave del crecimiento y la productividad post-COVID. Aunque esto ha respaldado los márgenes hasta ahora, la historia sugiere que las importantes ampliaciones de capacidad a la larga generan presión sobre la competencia y los precios. Por ahora, los fundamentales siguen siendo sólidos y caracterizamos el entorno actual como de final de ciclo más que de fin de ciclo. A diferencia de la era de las puntocom, mientras que el crecimiento de CapEx tecnológico es ahora paralelo a ese período,[7], los emisores actuales son grandes, rentables y están bien capitalizados. Sin embargo, los inversores deben permanecer alerta a las consecuencias a largo plazo: unos márgenes elevados pueden alentar una expansión excesiva, la competencia y, a la larga, afectar a los beneficios, pero creemos que esta no es una dinámica a corto plazo.

Gráfico 2: El ciclo de CapEx se extiende más allá de la tecnología, como muestra el gasto privado en construcción de EE. UU. por sector

Fuente: Bloomberg, del 1 de diciembre de 1995 al 1 de agosto de 2025.

Riesgos: shocks exógenos y variables macroeconómicas, no fundamentales de crédito

Creemos que el mayor riesgo para el crédito IG en 2026 no es la calidad crediticia, sino la dinámica macroeconómica. Los principales mercados desarrollados cerrarán el año en mejor forma de lo que muchos preveían tras la volatilidad del «Día de la Liberación». Un enfoque fragmentario de los aranceles, con numerosas excepciones, ha moderado el impacto en el comercio transfronterizo y ha evitado un fuerte descenso de la actividad. Dado que se prevé que la inflación caiga por debajo de los niveles objetivo en Europa continental y vuelva al objetivo en los EE. UU. y el Reino Unido a medida que los efectos fiscales puntuales caigan de los cambios interanuales, la política monetaria puede seguir apoyando los mercados de bonos en el próximo año.

Sin embargo, a escala mundial, el ciclo de recortes de los tipos de interés podría estar llegando a su fin. Los recientes aumentos pronunciados en los rendimientos de la deuda pública/bono del Estado en Asia están cambiando el atractivo relativo de los mercados nacionales. El evento de desdolarización que los mercados temían en el verano de 2025 no se ha materializado, pero puede ocurrir una repatriación lenta que revierta el ciclo de años de provisión de liquidez a los mercados estadounidenses y otros mercados desarrollados. Sin la intervención de los bancos centrales para eliminar la volatilidad, los riesgos (y oportunidades) de volatilidad impulsada por la macroeconomía desde unas perspectivas de crecimiento global menos sincronizadas podrían ser elevados.

Si bien los diferenciales son ajustados, los rendimientos siguen siendo atractivos, con un rendimiento del IG global de alrededor del 4,4%.[8] Esto se compara favorablemente con las normas históricas y ofrece un potencial de rentabilidad total positivo, particularmente a medida que avanzan los ciclos de reducción de tasas en el Reino Unido y los Estados Unidos. Esperamos que los inversores amplíen gradualmente la duración a medida que aumente la confianza en el control de la inflación, superando el sesgo de corto plazo que dominó los flujos en 2025.

Manual del inversor para 2026

Creemos que tener la potencia de fuego y el dinamismo para actuar será importante para navegar el crédito de investment grade en 2026. Un mercado primario activo sin duda creará oportunidades dentro y fuera de la tecnología, lo que permitirá a los inversores seleccionar aquellas historias idiosincráticas que estén posicionadas para tener éxito. En lugar de perseguir el rendimiento indiscriminadamente, creemos que los inversores deberían centrarse en la calidad: balances sólidos, flujos de efectivo/liquidez resistentes y emisores con capacidad para sortear las presiones competitivas a medida que se desarrolla la ola CapEx. Este es un año para apostar por los temas estructurales sin aumentar la exposición a ningún sector.

El creciente peso de la tecnología en los índices IG introduce un riesgo de concentración, lo que sugiere que los inversores podrían considerar diversificar sus carteras, equilibrar la exposición con los sectores defensivos y mantener la liquidez para aprovechar cuando la volatilidad cree oportunidades mal valoradas. Ser ágil, es decir, estar listo para rotar a medida que surge la dispersión, es fundamental. Esperamos que los inversores aprovechen el pronunciamiento de las curvas de rendimientos para ampliar la duración de forma selectiva a medida que se modere la inflación en Europa y EE. UU. y avancen los ciclos de rebajas de tipos, pero deben evitar la autocomplacencia: la inflación y los cambios de política siguen siendo factores de oscilación clave. En resumercados emergentesn, combinar paciencia y agilidad para tener éxito consiste en crear posiciones en créditos de alta calidad sin perder de vista la siguiente fase del ciclo.

Las rentabilidades pueden variar y no están garantizadas.

Fuente

[1] Fuente: Morgan Stanley, 1 de diciembre de 2025.

[2] Fuente: FactSet, Goldman Sachs Global Investment Research, 3 de noviembre de 2025.

[3] Fuente: Bloomberg, a 11 de diciembre de 2025.

[4] Fuente: Wells Fargo Securities, Bloomberg LP, a noviembre de 2025. Los cinco grandes son Oracle, Amazon, Meta, Microsoft y Alphabet. El índice es el Bloomberg US Corporate Investment Grade.

[5] Fuente: estimaciones de Janus Henderson, a 8 de diciembre de 2025.

[6] Fuente: estimaciones de Janus Henderson, a 12 de diciembre de 2025.Basado en el Bloomberg Global Aggregate Corporate Index.

[7] Fuente: ASR Ltd, WorldScope, LSEG Datastream, 3 de noviembre de 2025.

[8] Fuente: Bloomberg Global Aggregate Corporate Total Return Index Hedged USD, a 11 de diciembre de 2025. Las rentabilidades pueden variar y no están garantizadas.

Valoraciones de los bonos se refieren al proceso de determinación del precio justo de un bono sobre la base de sus flujos de efectivo/liquidez futuros/contratos de futuro esperados y las condiciones imperantes en el mercado.

Rendimiento de los bonos: el nivel de rentas de un valor, expresado normalmente como tipo porcentual. Para un bono, esto se calcula como el cupón Pago dividido por el precio actual del bono. Existe una relación inversa entre el rendimiento de los bonos y su precio. Rendimientos de bonos más bajos significa precios de bonos más altos, y viceversa.

Gasto en bienes de equipo (CapEx): Fondos gastados por una empresa para adquirir, mejorar o mantener activos físicos a largo plazo: edificios, maquinaria, etc. Se trata de inversiones de capital, no de gastos operativos.

Riesgo de concentración: Riesgo que surge cuando una cartera o emisor tiene un peso importante en un solo activo, sector o emisor, lo que aumenta la vulnerabilidad a eventos adversos que afectan a esa concentración.

Cupón: Un pago de interés regular que se paga en un vinculación Se describe como un porcentaje del valor nominal de una inversión. Por ejemplo, si un bono tiene un valor nominal de 100 dólares y un cupón anual del 5%, el bono pagará 5 dólares al año en intereses.

Crédito: el crédito se define típicamente como un acuerdo entre un prestamista y un prestatario. A menudo se utiliza de forma restringida para describir a las empresas empréstitos, que pueden adoptar la forma de Bonos corporativos, préstamos u otras clases de activos de renta fija.

Diferencial de crédito: La diferencia de rendimiento entre valores con un vencimiento similar pero diferente calidad crediticia, a menudo utilizada para describir la diferencia de rendimiento entre bonos corporativos y bonos del Estado. Un diferencial cada vez mayor indica generalmente un deterioro de la solvencia de los prestatarios corporativos, mientras que su estrechamiento indica una mejora. Los diferenciales de crédito a menudo se denominan valoraciones de bonos.

Dispersión La medida en que una distribución de puntos de datos se estira o comprime. Si los puntos de datos se agrupan alrededor de value ciertos, entonces la dispersión es baja, mientras que si son más diferenciales hacia fuera, entonces la dispersión es alta. Por ejemplo, la dispersión de acciones mide el rango de rendimientos de un grupo de acciones. Una mayor dispersión abre oportunidades para que los seleccionadores de valores se desempeñen mejor al seleccionar a los ganadores y evitar a los perdedores, dado que los rendimientos de las acciones son más diferenciales a ambos lados del índice de referencia.

Duración: La duración puede medir el tiempo que tarda (en años) un inversor en recuperar un bondPrecio del bono por el total del bono Flujos de efectivo/liquidez. La duración puede medir también la sensibilidad del precio de un bono o de una cartera de renta fija a los cambios en los tipos de interés. Cuanto mayor es la duración de un bono, mayor es su sensibilidad a los cambios en las tasas de interés, y viceversa. «Adoptar una duración corta» se refiere a reducir la duración media de una cartera, mientras que «adoptar una duración larga» se refiere a ampliar la duración media de una cartera.

Fiscal/política fiscal: describe la política de un gobierno relacionada con la fijación de los tipos impositivos y los niveles de gasto. La política fiscal es independiente de la política monetaria, establecida normalmente por un banco central. La austeridad fiscal consiste en subir los impuestos o recortar el gasto público con vistas a reducir la deuda pública. La expansión (o estímulo) fiscal se refiere a un aumento del gasto público y/o una reducción de los impuestos.

Hiperescaladores: Se trata de centros de datos a gran escala que ofrecen una amplia gama de soluciones de datos e informática en la nube para empresas que necesitan una gran infraestructura digital.

Ponderación del índice: método para determinar cuánto contribuye cada valor a la rentabilidad de un índice, a menudo basado en la capitalización de mercado o la deuda en circulación.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. El índice de precios al consumo (IPC) y el índice de precios minoristas (RPI) son dos medidas habituales; lo contrario de la deflación.

Grado de inversión: Bonos con calificación BBB- o superior por las principales agencias de crédito (S&P, Moody's, Fitch), lo que indica un bajo riesgo de impago y se considera inversiones más seguras.

Emisión: proceso por el cual empresas o gobiernos emiten nuevos valores (bonos, acciones) para obtener capital, vendiéndolos en el mercado primario.

Entorno de fase avanzada del ciclo: Etapa del ciclo económico caracterizada por una ralentización del crecimiento, endurecimiento de la política monetaria y aumento de los riesgos de impago, que suelen preceder a una desaceleración o recesión.

'Día de la Liberación': En el contexto de EE. UU., "Día de la Liberación" se refiere al 2 de abril de 2025, cuando el presidente Donald Trump anunció aranceles de importación amplios y recíprocos sobre bienes de muchos países, enmarcándolo como una liberación de la industria estadounidense del comercio desleal, aunque marcó un giro importante hacia el proteccionismo con un posible conflicto comercial global.

Liquidez/Activos líquidos: la liquidez es una medida de la facilidad con la que se puede comprar o vender un activo en el mercado. Se denominan activos «líquidos» aquellos que pueden negociarse fácilmente en el mercado en grandes volúmenes (sin provocar una variación importante del precio).

Política monetaria: Las políticas de un banco central destinadas a influir en el nivel de inflación y crecimiento de una economía. Entre los instrumentos de política monetaria figuran la fijación de los tipos de interés y el control de la oferta monetaria. El estímulo monetario es cuando el banco central aumenta la oferta monetaria y reduce los costes de endeudamiento. La restricción monetaria se da cuando un banco central actúa para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero. Véase también «política fiscal».

Concesiones de nuevas emisiones: Se ofrece una prima de rendimiento de los bonos de nueva emisión frente a los bonos comparables del mercado existentes para atraer inversores, compensando las desventajas de liquidez o información.

Emisores no cíclicos: Empresas que proporcionan bienes y servicios esenciales, como suministros públicos o atención sanitaria, con beneficios e ingresos menos influidos por los ciclos económicos.

Mercado primario: Mercado en el que los valores se emiten y venden por primera vez directamente de los emisores a los inversores, lo que permite la obtención de capital antes de la negociación secundaria.

Ciclos de bajada de tipos: Periodos durante los cuales los bancos centrales reducen los tipos de interés de referencia para estimular la actividad económica, lo que afecta a los rendimientos de los mercados de deuda e influye en las valoraciones de los bonos.

Flujos de reinversión: Fondos generados por inversiones que vencen o pagos de cupones que se reinvierten en activos financieros similares, lo que ayuda a mantener los niveles de ingresos y rendimientos de la cartera.

Pronunciamiento de la curva de tipos: un de curva de tipos representa los rendimientos de calidad similar Bonos contra su vencimiento. Una curva de tipos al alza suele indicar que los inversores esperan un aumento de la inflación y un mayor crecimiento económico.Técnicas: Las influencias del mercado derivadas de las condiciones de la oferta y la demanda (como los volúmenes de nuevas emisiones, los flujos de fondos y la confianza de los inversores) que impulsan los precios más allá de los fundamentales.

Volatilidad: La tasa y grado en que el precio de una cartera, valor o índice, sube o baja. Si el precio oscila al alza y a la baja con grandes movimientos, tiene una alta volatilidad. Si se mueve más lentamente y en menor medida, su volatilidad es menor. Cuanto mayor sea la volatilidad, mayor será el riesgo de la inversión.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.