Ha sido un momento fascinante para las personas que se enfocan en temas macro, con grandes cambios tanto en la política como en la economía. Nuestra opinión al comienzo del año era que, si 2022 era el año de las tasas en aumento, entonces 2023 sería el año de vivir con ellas. Podríamos ver el riesgo de más problemas en la economía en general a medida que avanzaba el año. Vimos riesgos de que las consecuencias de los rápidos aumentos de las tasas de interés pudieran generar shocks en el sistema, lo que podría generar una ruptura o un cambio en la dirección de la legislación y el entorno monetario y fiscal.

Decíamos que si 2022 era el año de las subidas de tipos, entonces 2023 sería el año de vivir con ellas. Podríamos ver el riesgo de más problemas en la economía en general a medida que avanzaba el año.

Uno de esos puntos se produjo en el sector bancario a principios de marzo, cuando el colapso de Silicon Valley Bank (SVB) conmocionó al sistema financiero. Los depositantes en pánico comenzaron a retirar su dinero después de que SVB anunciara planes para recaudar $ 2,25 mil millones en capital, lo que avivó las preocupaciones de que el banco tenía problemas de solvencia. El banco se vio obligado a liquidar algunas de sus tenencias del Tesoro con una pérdida significativa, y con los crecientes temores sobre el riesgo de una corrida bancaria al estilo de 2008, los reguladores se vieron obligados a intervenir, una vez más, para evitar el contagio.

Afortunadamente, se habían aprendido lecciones de 2008. Los reguladores y la Fed intervinieron rápidamente para respaldar los depósitos, creando un nuevo prestamista de último recurso (entre otras medidas), asegurando que las tribulaciones de SVB siguieran siendo idiosincrásicas. Pero no había terminado. Una vez que se asentó el polvo, el colapso de First Republic, SVB y Signature Bank fueron la segunda, tercera y cuarta quiebras bancarias más grandes en la historia de EE. UU.

El colapso de estos tres bancos nos recordó las consecuencias potencialmente de gran alcance de los rápidos cambios en la política monetaria (y fiscal). Pero a pesar de estas quiebras bancarias, las acciones continuaron subiendo. Parte de esto fue una respuesta a la escala y la velocidad de la intervención, pero también una señal de que podríamos estar cerca de un pico para la tasa de la Reserva Federal de EE. UU., con los inversores simplemente comprando la opción de venta para compensar el riesgo de una caída del mercado.

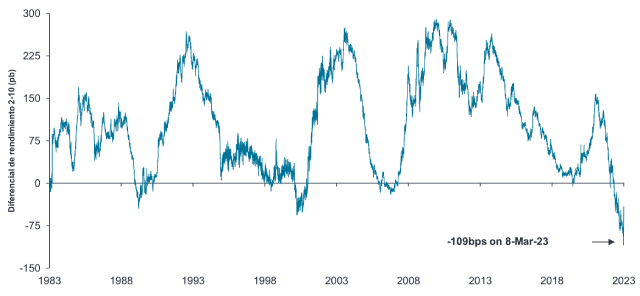

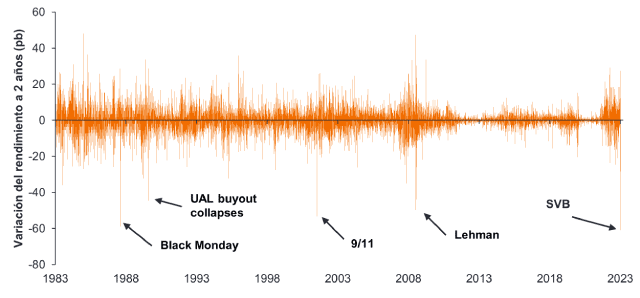

Pero mientras las acciones subían, la reacción del mercado de bonos fue completamente diferente. Los rendimientos de los bonos del Tesoro a 2 años han sido más altos que los que se ofrecen para las notas a 10 años desde mediados de 2022, alcanzando su margen más amplio desde septiembre de 1981 en febrero (Anexo 1). Esto creó una oportunidad de valor relativo para las estrategias posicionadas para beneficiarse de una inclinación de la curva de EE. UU., basado en un estrechamiento del diferencial de rendimiento a 2/10 años (Gráfico 1). El colapso de SVB fue el catalizador de una reversión en el mercado de tasas a corto plazo de EE. UU., un movimiento récord para las tasas a 2 años (Anexo 2). Las posiciones cortas de crédito también tuvieron una breve ventana de oportunidad para brillar.

Anexo 1: Una inversión de varias décadas en la curva de rendimiento de EE. UU....

Fuente: Bloomberg, Janus Henderson, 1 de enero de 1983 al 31 de mayo de 2023. El gráfico muestra el rendimiento del Tesoro estadounidense a 10 años menos el rendimiento del Tesoro estadounidense a 2 años. BPS = puntos básicos. 1 punto base = 0,01%. El rendimiento pasado no predice rendimientos futuros.

Fuente: Bloomberg, Janus Henderson, 1 de enero de 1983 al 31 de mayo de 2023. El gráfico muestra el rendimiento del Tesoro estadounidense a 10 años menos el rendimiento del Tesoro estadounidense a 2 años. BPS = puntos básicos. 1 punto base = 0,01%. El rendimiento pasado no predice rendimientos futuros.

Anexo 2: … condujo a un movimiento récord cuando SVB colapsó

Fuente: Bloomberg, 1 de enero de 1983 al 31 de mayo de 2023. El gráfico muestra el cambio diario en los rendimientos del Tesoro a 2 años. El rendimiento pasado no predice rendimientos futuros.

Fuente: Bloomberg, 1 de enero de 1983 al 31 de mayo de 2023. El gráfico muestra el cambio diario en los rendimientos del Tesoro a 2 años. El rendimiento pasado no predice rendimientos futuros.

¿Cómo se preparan los inversores para la imprevisibilidad?

Hablamos mucho sobre cuáles son los mayores problemas que los inversores podrían resolver con alternativas.

Nuestro enfoque está en las alternativas líquidas: activos que un cliente puede vender de manera confiable en un corto período de tiempo cuando quiera vender. Significa que las inversiones subyacentes suelen ser valores estándar en lugar de sociedades, estrategias menos líquidas, etc.

Una de las consecuencias del regreso de la inflación al sistema ha sido la necesidad de reevaluar la asignación tradicional de activos de cartera. La estrategia tradicional de asignación de activos '60/40' que ha desempeñado un papel particular para los inversores en las últimas décadas ha estado condicionada a un entorno de inflación/desinflación perpetuamente baja. Esto exigió una mayor asignación a los activos de riesgo de lo que normalmente sería deseable, dada la insignificante tasa libre de riesgo.

Sin embargo, con la tasa de fondos federales de EE. UU. en 5.0%-5.25% (en el momento de redactar este informe) y otros bancos centrales importantes (aparte de Japón) comprometidos con controlar la inflación, esto sugeriría una necesidad posiblemente menor de activos de riesgo, a través de acciones solo largas, lo que abre la puerta a considerar otras opciones. Con la volatilidad, en nuestra opinión, que probablemente persistirá en 2023, la pregunta para los inversores es ¿qué parte de esa proporción de renta variable del 60/40 podría diversificarse con alternativas para aportar distintos factores de rendimiento y mejorar potencialmente el perfil de correlación de una cartera más amplia?

…hay conocidos conocidos; Hay cosas que sabemos que sabemos. También sabemos que hay incógnitas conocidas; es decir sabemos que hay algunas cosas que no sabemos. Pero también hay incógnitas desconocidas: las que no sabemos que no sabemos... es la última categoría la que tiende a ser la más difícil. – Donald Rumsfeld, exsecretario de Defensa de EE.UU.

La reducción del riesgo seguirá siendo clave

Lo que está claro es que estamos operando en un entorno mucho más polarizado que el que existía hace una década, lo que recuerda el comentario de Donald Rumsfeld sobre las 'incógnitas desconocidas'. Incluso si tuviera acceso a una bola de cristal que podría darle una previsión de lo que vendrá, la forma en que reaccionará el mercado podría ser totalmente contraria a la intuición. Entonces, cuando consideramos el balance de oportunidades, estamos pensando en el potencial de una incertidumbre casi radical y qué alternativas líquidas pueden ofrecer en ese entorno.

Creemos firmemente en el valor de una estrategia que ofrece varias palancas para generar rendimiento y que es capaz de producir rendimientos consistentes a largo plazo que no están correlacionados con los activos tradicionales como las acciones y la renta fija. Lo que funcionó hace dos años o hace 10 años no necesariamente funciona hoy. Todo se reduce a tener el conjunto adecuado de herramientas para el entorno y la capacidad de ajustar el posicionamiento según sea necesario.

Por ejemplo, en 2022, vimos caer las acciones y la renta fija y subieron algunos activos sensibles a la inflación, como las materias primas. Esos entornos donde los precios se mueven constantemente en la misma dirección a lo largo del tiempo son, lógicamente, buenos para las estrategias de seguimiento de tendencias. Pero en entornos caracterizados por saltos en los precios de los activos, como el ya mencionado shock contra-tendencia del bono estadounidense a dos años, las estrategias que siguen la tendencia son, como era de esperar, más propensas a sufrir, lo que lleva a buscar otras opciones, en particular estrategias no direccionales.

En períodos de mayor volatilidad, los inversores pueden querer considerar estrategias no direccionales que potencialmente pueden funcionar muy bien si el mercado se mueve rápidamente en cualquier dirección. Eso incluiría estrategias que tienen más opcionalidad que usan mercados derivados para obtener esos pagos positivamente convexos.

Después de un tiempo en el desierto, los bonos convertibles experimentaron un resurgimiento de la demanda en la primera mitad de 2023, lo que refleja las expectativas de que la Reserva Federal de EE. UU. está cerca del final de este ciclo de ajuste en particular. Los niveles de papel nuevo emitido fueron significativamente más altos que en 2022, con el objetivo de financiar el crecimiento, refinanciar la deuda y proporcionar combustible para la actividad de fusiones y adquisiciones. Esto ayudó a inyectar un poco más de la convexidad deseada en el mercado, y dados los cupones más altos que se ofrecen (en respuesta a tasas de interés más altas), puntos de entrada potencialmente más favorables para la exposición de 'comprar y mantener' a activos que combinan capital y deuda.

Alternativas auténticas

El argumento a favor de las alternativas líquidas no se trata solo de si pueden ofrecer diversificación, sino también del tipo de diversificación que eso significa. No todas las estrategias se crean de la misma manera, y existe el riesgo de que lo que se ofrece como alternativa no cumpla de manera consistente con sus objetivos. En este momento, las alternativas que podrían actuar como un "amortiguador" no correlacionado con el potencial de generar alfa parecen una buena solución para ayudar a mantener el equilibrio entre ataque y defensa en las carteras de los inversores. Nuestra opinión sigue siendo que los gestores de alternativas deberán centrarse en mejorar el rango y la adaptabilidad de sus ofertas si pretenden proporcionar a los inversores una plataforma fiable capaz de funcionar durante todo el ciclo del mercado.

'60/40': Un pilar de la inversión de cartera equilibrada en la era moderna, la estrategia 60/40 es aquella en la que los inversores asignan el 60% de su cartera a activos de crecimiento (generalmente acciones) y el 40% a renta fija. Estas estrategias están diseñadas para ofrecer diversificación entre clases de activos, con el potencial de generar tanto crecimiento como ingresos, con bonos utilizados para ayudar a reducir la volatilidad general.

Alfa: es una medida que puede ayudar a determinar si una cartera gestionada activamente aporta valor añadido en relación con el riesgo asumido frente a un índice de referencia. Un alfa positivo indica que el gestor ha aportado valor añadido. El alfa es la diferencia entre la rentabilidad de una cartera y la rentabilidad de su índice de referencia, tras tener en cuenta el nivel de riesgo asumido.

Alternativas: Una inversión que no está incluida entre las clases de activos tradicionales de acciones, bonos o efectivo. Las inversiones alternativas incluyen propiedades, fondos de cobertura, materias primas, capital privado e infraestructura.

Bono convertible: Un título de deuda híbrido de renta fija que genera pagos de intereses, con la opción de convertirlo en un número predeterminado de acciones ordinarias.

Convexo/convexidad: La convexidad es la curvatura en la relación entre los precios de los bonos y los rendimientos de los bonos que demuestra cómo cambia la duración de un bono a medida que cambia la tasa de interés. Si la duración de un bono aumenta a medida que disminuyen los rendimientos, tiene una convexidad positiva.

Correlación: Hasta qué punto los movimientos de precios de dos variables (p. ej., acciones o rendimientos de fondos) coinciden entre sí en su dirección. Si las variables tienen una correlación de +1, entonces se mueven en la misma dirección. Si tienen una correlación de -1, se mueven en direcciones opuestas. Una cifra cercana a cero sugiere una relación débil o inexistente entre las dos variables.

Cupones: Un pago de interés regular que se paga sobre un bono. Se describe como un porcentaje del valor nominal de una inversión. Por ejemplo, si un bono tiene un valor nominal de 100 libras esterlinas y un cupón anual del 5 %, el bono pagará 5 libras esterlinas al año en intereses.

Crédito: se refiere a bonos de los mercados de renta fija cuyo prestatario no es una entidad soberana o gubernamental. Normalmente, el prestatario será una empresa o una persona, y el endeudamiento será mediante bonos, préstamos u otras clases de activos de renta fija.

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. El IPC y el índice de precios minoristas (RPI) son dos medidas habituales.

Alternativas líquidas: Activos clasificados como alternativos que pueden comprarse o venderse fácilmente en el mercado.

Acciones long-only: Una cartera que solo invierte en posiciones largas (valores adquiridos con la expectativa de que aumenten de valor con el tiempo).

Ciclo de mercado: El rendimiento de los activos suele estar impulsado en gran medida por factores cíclicos vinculados al estado de la economía. Las economías y los mercados son cíclicos y los ciclos pueden durar desde unos pocos años hasta casi una década.

Política monetaria/fiscal: La política monetaria cubre las acciones de un banco central, destinadas a influir en el nivel de inflación y crecimiento de una economía. Incluye el control de las tasas de interés y la oferta de dinero. La política fiscal se relaciona con las políticas gubernamentales, relacionadas con el establecimiento de tasas impositivas, niveles de gasto y deuda.

Papel nuevo: Término utilizado para describir la emisión de un nuevo bono, que hace referencia a una época en la que los bonos se emitían con un certificado de propiedad, elaborado con una mezcla duradera y de alta calidad de papel y algodón.

Estrategias no direccionales: Una estrategia de inversión neutral diseñada para ayudar a los inversores a gestionar el riesgo y la volatilidad durante los períodos en los que los mercados no tienen tendencias claras o durante los períodos en los que se espera que los mercados permanezcan estables. Invierten en participaciones que son capaces de generar un rendimiento en cualquier dirección en que se mueva el mercado.

Opción: Un contrato por el que dos partes acuerdan otorgar a una de ellas el derecho a comprar o a vender un activo específico, como acciones, bonos o divisas, dentro de un plazo determinado a un precio que se fija en el momento de la compra de la opción.Una opción es una forma de derivado.

Activos de riesgo: Valores financieros que pueden tener movimientos de precios significativos (por lo tanto, conllevan un mayor grado de riesgo). Los ejemplos incluyen acciones, materias primas, propiedades y bonos.

Corto (es decir, posiciones de crédito cortas): Los administradores de fondos utilizan esta técnica para pedir prestado y luego vender lo que creen que son activos sobrevaluados, con la intención de volver a comprarlos por menos cuando el precio baje. La posición se beneficia si el valor cae.

Ciclo de ajuste: El ajuste monetario se refiere a la actividad del banco central destinada a frenar la inflación y desacelerar el crecimiento de la economía, incluido el aumento de las tasas de interés o la reducción de la oferta de dinero. Véase también política fiscal. El 'ciclo' cubre todo el período en el que un banco central aplica esta política.

Tesoros (Títulos del Tesoro): Bonos emitidos y respaldados por el gobierno de los EE. UU., con fechas de vencimiento variables que generalmente van desde un mes hasta 30 años. Los rendimientos de los bonos del Tesoro se utilizan para trazar la curva de rendimiento, comúnmente utilizada como indicador del estado de la economía. Una curva de rendimiento invertida, donde los bonos del Tesoro a más corto plazo (es decir, Tesoro a 2 años) tienen un rendimiento más alto que los bonos a más largo plazo (es decir, Tesoro a 10 años) se considera como un indicador de una posible recesión futura.

Estrategias de seguimiento de tendencias: El comercio de tendencias es un estilo de negociación que intenta capturar ganancias a través del análisis del impulso de un activo (o grupo de activos) en una dirección particular. Cuando el precio se mueve en una dirección general, como hacia arriba o hacia abajo, eso se denomina tendencia. Una estrategia de seguimiento de tendencias puede potencialmente utilizar múltiples medidas de tendencia, a través de mercados y clases de activos, dentro de la misma cartera.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio sube o baja con movimientos amplios, es que es muy volátil. Si el precio varía más lentamente y en menor medida, es que presenta una volatilidad inferior. Una volatilidad mayor significa un mayor riesgo para la inversión.

Rentabilidad: el nivel de ingresos de un valor, expresado normalmente como tipo porcentual. Para las acciones, suele utilizarse la rentabilidad por dividendo, que divide los recientes pagos de dividendos de cada acción entre el precio por acción. Para un bono, por calcula dividiendo el cupón pagado entre el precio actual del bono.

Curva de rentabilidades: gráfico que representa las rentabilidades de bonos de calidad similar contra sus vencimientos. En una curva de tipos con una pendiente normal/ascendente, los bonos con vencimientos más largos tienen mayores rendimientos que los bonos a corto plazo. Una curva de rentabilidades puede señalar las expectativas del mercado sobre la trayectoria económica de un país.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Las SPAC son sociedades instrumentales creadas para adquirir empresas. Son complejas y a menudo carecen de la transparencia de las empresas consolidadas y, por tanto, presentan mayores riesgos para los inversores.