De wereld verandert en dat geldt ook voor de financiële markten. De nieuwe context zal sterk afwijken van die uit het recente verleden en deze transitie zal uitdagingen met zich meebrengen voor beleggers, met name voor de beleggers zonder ervaring met uiteenlopende omstandigheden op verschillende markten. Janus Henderson kan bogen op 89 jaar marktervaring, waardoor wij weten dat verandering leidt tot risico's, maar met de juiste aanpak ook tot mooie kansen om meer rendement te behalen.

Om te profiteren van de kansen die deze transitie biedt, zijn deskundige analyse, gedifferentieerde inzichten en proactieve beleggingsstrategieën nodig. Er zal sprake zijn van bepaalde kortetermijntrends, zoals toegelicht in onze Janus Henderson Market GPS-beleggingsvooruitzichten voor 2024, maar minstens even belangrijk zijn de structurele veranderingen die het beleggingslandschap de komende tien jaar of langer zullen tekenen. Wij denken dat beleggers er bij de positionering van hun portefeuille baat bij hebben om drie belangrijke, weinig veranderlijke macro-economische factoren in overweging te nemen.

1. Geopolitieke herijking

Het is lang geleden dat het geopolitieke landschap zo dynamisch veranderde. De machtsbalans tussen continenten en landen is aan het veranderen, soms met diepgaande gevolgen. Die herijking belangrijke implicaties voor de economie, de wereldhandel en de productieketens die daarvan het fundament vormen.

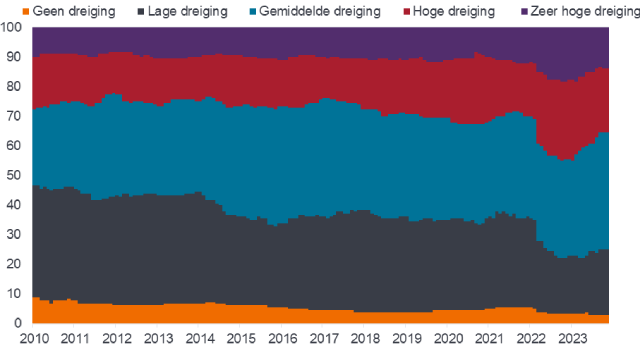

Uit gegevens van de Economist Intelligence Unit blijkt dat de internationale spanningen de voorbije vijftien jaar aanzienlijk zijn toegenomen. In 2009 liep ongeveer 40 procent van de geografische gebieden 'geen' of 'weinig' risico door internationale geschillen. Nu is dat nog amper 20 procent.

Figuur 1: De economische impact van geopolitieke spanningen neemt toe

Dreigingsniveau van internationale geschillen; % geografische gebieden

Bron: Economist Intelligence Unit, 2023. Gebaseerd op 180 geografische gegevenssets.

Deze verschuiving raakt beleggers op verschillende niveaus. Het is dan ook om zowel door een macro- als een micro-economische lens te kijken naar de kansen die er ontstaan. Het is belangrijker dan ooit dat we goed begrijpen in wat voor kader bedrijven actief zijn en of de geopolitieke context in het voordeel van die bedrijven en sectoren speelt. Ik zou zelfs stellen dat dit tegenwoordig even cruciaal als de analyse van het bedrijf zelf. Als productieketens elders worden ondergebracht, verhuist bijvoorbeeld ook de vraag naar energie, met alle gevolgen van dien voor onder meer havens, binnenlandse energieleveranciers, transportbedrijven en wet- en regelgeving. Geopolitieke veranderingen zijn van invloed op alle vermogenscategorieën. Wanneer beleggers zich positioneren voor verandering, moeten zij holistisch te werk gaan en rekening houden met de bijkomende effecten van onder meer grensoverschrijdende geschillen, onshoring en aanpassingen in productieketens.

2. Demografische factoren

Hoewel de wereld als geheel verandert, zien we ook dat mensen anders gaan leven, andere dingen belangrijk vinden en andere producten en diensten afnemen. De reactie op de coronapandemie heeft die veranderingen in een stroomversnelling gebracht.

Enerzijds bestaat 40 procent van de Amerikaanse bevolking nu uit millennials (geboren tussen 1981 en 1996) of Gen Z'ers (geboren tussen 1997 en 2012), een cijfer dat in andere landen zelfs nog hoger ligt. Die generaties denken, handelen en consumeren op een heel andere manier, met name op digitaal en technologisch vlak. Anderzijds is de wereldbevolking aan het vergrijzen, waardoor er meer vraag is naar gezondheidszorg. De sector reageert daarop met innovaties en medische doorbraken, zoals mRNA-vaccins en point-of-care-tests, wat interessante beleggingskansen biedt.

Los daarvan is de scheiding tussen werk en thuis sinds de coronacrisis minder scherp afgetekend. Dit leidt weer tot andere trends, zoals slimme steden waarin kunstmatige intelligentie een hoofdrol speelt hernieuwde vraag in de vastgoedsector. De urgentie rond klimaatverandering verschilt per regio, maar is over het algemeen sterk aanwezig onder jongere bevolkingsgroepen. De daaruit voortvloeiende veranderingen in verwachtingen en consumentenvoorkeuren motiveert veel bedrijven om hard te innoveren.

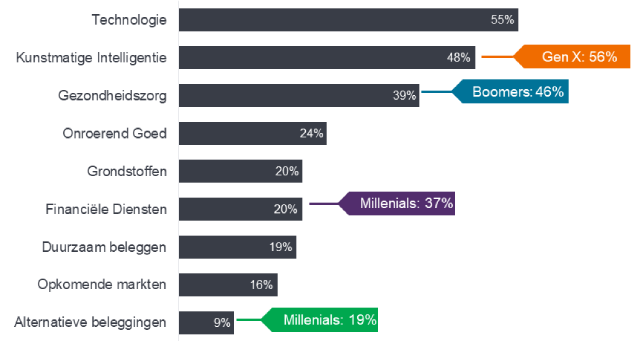

Deze veranderingen in het dagelijks leven worden weerspiegeld in wat beleggers beschouwen als de interessantste kansen voor de komende jaren. Zo weerspiegelen de resultaten van de Janus Henderson Investor Survey bijvoorbeeld het sentiment onder individuele beleggers in de VS, wat wereldwijd weerklank vindt.

Figuur 2: Beleggers kijken naar een toekomst waarin technologie, AI en gezondheidszorg interessante kansen zullen bieden

Bron: Janus Henderson, 2023 Investor Survey. Ingevuld door 1.000 vermogende beleggers in Noord-Amerika Boomers = 59-77 jaar, Gen X = 43-58 jaar, millennials = 27-42 jaar. Beleggers werd de volgende vraag gesteld: Welke sectoren/thema's bieden naar uw mening de komende jaren de interessantste beleggingskansen?

Bron: Janus Henderson, 2023 Investor Survey. Ingevuld door 1.000 vermogende beleggers in Noord-Amerika Boomers = 59-77 jaar, Gen X = 43-58 jaar, millennials = 27-42 jaar. Beleggers werd de volgende vraag gesteld: Welke sectoren/thema's bieden naar uw mening de komende jaren de interessantste beleggingskansen?

Bij beleggingen in die thema's en marktsegmenten is het cruciaal om onderscheid te maken tussen hypes van twijfelachtige levensvatbaarheid en vernieuwende bedrijfsmodellen en technologieën die kunnen leiden tot het prijsstellingsvermogen, de instapdrempels en de concurrentievoordelen die nodig zijn voor een duurzaam rendementspotentieel op lange termijn. Het kan interessant zijn voor beleggers om hun aanpak te baseren op diepgaand onderzoek en partnerschappen met ervaren vermogensbeheerders, die om kunnen gaan met hypecycli en portefeuilles samen kunnen stellen voor een wereld in transitie.

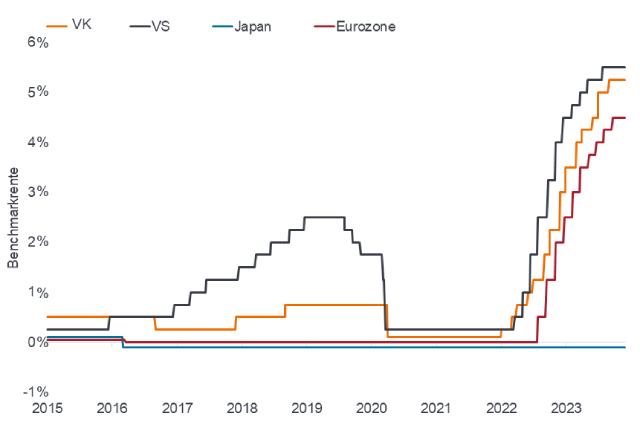

3. De terugkeer van 'kapitaalkosten'

Het afgelopen decennium was de kwaliteit van bedrijfsmodellen niet enorm belangrijk: ook niet-levensvatbare bedrijven hadden vrijwel onbeperkt toegang tot goedkoop kapitaal. Toen liepen de wereldwijde kapitaalkosten in korte tijd plots sterk op. De terugkeer van hogere rentes heeft de bedrijfswereld ondersteboven gezet. Het verwerven van financiering is veel moeilijker geworden en investeerders zijn selectief bij de toewijzing van hun kapitaal.

Figuur 3: Gestegen rentes maken het moeilijker voor ondernemingen om financiering te verwerven

Bron: Bloomberg, 30 september 2023.

Op ondernemingsniveau wordt daardoor duidelijk wat de zwakkere bedrijven zijn, zoals we zagen bij de faillissementen van de Amerikaanse banken in de eerste helft van 2023. Dit leidt tot een groeiende kloof tussen winnaars en verliezers. Dit zorgt voor volatiliteit op de markt, maar ook voor kansen als gevolg van verkeerde waarderingen. Een voorbeeld daarvan is het verschil tussen de openbare en de particuliere markten, met name op het gebied van vastgoed: op de openbare markten is er inmiddels sprake geweest van een correctie, maar nog niet op de particuliere markten. Omdat hogere rentes daarnaast zorgen voor aantrekkelijkere rendementen, maken ook de vastrentende beleggingen inmiddels weer deel uit van het totaalplaatje.

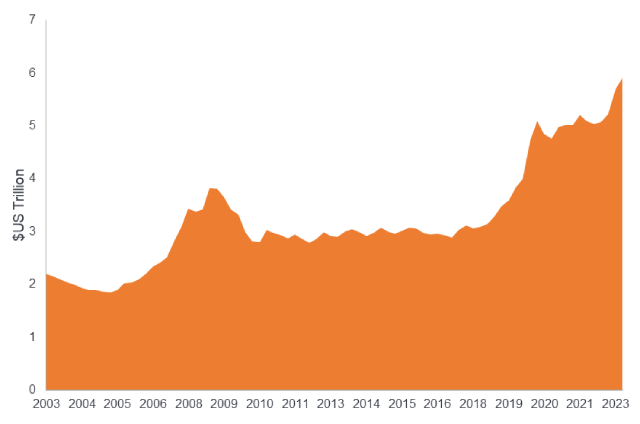

Tegelijkertijd blijft veel geld op dit moment onbenut. De afgelopen vijf jaar is het aantal geldmarktinstrumenten in de VS haast verdubbeld, omdat beleggers de voorkeur gaven aan het beperken van risico's en wilden profiteren van de hogere rentevoeten.

Figuur 4: Geldmarktinstrumenten zijn sterk gegroeid in de VS, maar worden ze straks ook omgezet in risicoactiva?

Bron: US Federal Reserve, 30 september 2023.

Bron: US Federal Reserve, 30 september 2023.

Hoewel de kapitaalkosten vermoedelijk hoger zullen blijven dan in de afgelopen jaren, hebben de rentevoeten hun piek bereikt en lijkt een daling aanstaande te zijn. Daardoor zal het minder aantrekkelijk worden om geld aan te houden en zullen we vermoedelijk een terugkeer naar het rendementspotentieel van zorgvuldig geselecteerde risicoactiva gaan zien.

De groeiende kloof tussen de 'haves' en 'have-nots' in combinatie met een mogelijke terugkeer naar risicoactiva, doet vermoeden dat we een periode ingaan die geschikt is voor beleggingsstrategieën op basis van actief beheer. Het afgelopen decennium werd grotendeels gekenmerkt door goedkoop geld en breed gestegen aandelenmarkten, passend bij passieve indexstrategieën en hongerige private-equityfondsen.

Het veranderende macro-economische kader zal vermoedelijk evenwel een periode inluiden waarbij selectieve beleggers die opteren voor gedifferentieerd onderzoek en een zorgvuldige benadering van vermogensallocatie in het voordeel zijn. Dat is een context waarin onder de juiste voorwaarden moet worden belegd in de juiste vermogenscategorie en de juiste aandelen.

Samenvatting

In deze overgangsperiode verwachten wij aanhoudende marktvolatiliteit. Wij weten echter ook dat volatiliteit zowel risico's als kansen met zich meebrengt. Daarom streven wij ernaar om de gedifferentieerde inzichten van onze beleggingsteams en onze portefeuilleopbouw- en strategiespecialisten voortdurend te delen, zodat beleggers op gepaste manier in kunnen spelen op zowel langetermijnfactoren als kortetermijntrends. Daarvoor vertrouwen wij op de kennis en kunde van meer dan 340 beleggingsdeskundigen en ruim 540 klantenservicespecialisten*. In deze complexe wereld zijn wij ons er meer dan ooit van bewust dat onze gedifferentieerde inzichten, gedisciplineerde beleggingen en uitstekende dienstverlening kunnen leiden tot betere financiële resultaten voor onze klanten en de ruim zestig miljoen mensen** die vertrouwen op Janus Henderson voor een betere toekomst.

*Bron: Janus Henderson, 30 september 2023.

**Het cijfer weerspiegelt het geschatte aantal personen van wie hun huidige activa of toekomstige voordelen eind 2023 zijn belegd in beleggingsproducten van Janus Henderson. Het is gebaseerd op het AUM-marktaandeel van JHI per land, de omvang van de beleggende populatie per land en de gemiddelde grootte van beleggingsrekeningen aan de hand van sector- en overheidsgegevens en interne schattingen.

mRNA-vaccin: Een vaccin dat een kopie van een molecule ('messenger RNA' of mRNA) gebruikt om een immuunrespons te activeren.

Rendement: De inkomsten uit een effect in een bepaalde periode, meestal uitgedrukt als een percentage. Een gebruikelijke maatstaf voor aandelen is het dividendrendement, waarbij de dividenduitkering per aandeel worden gedeeld door de koers van het aandeel. Voor een obligatie wordt dit berekend door de couponrente te delen door de actuele obligatiekoers.

Belangrijke informatie

Verwijzingen naar individuele effecten vormen geen aanbeveling om een effect, beleggingsstrategie of marktsector te kopen, te verkopen of aan te houden, en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn aangesloten adviseurs of werknemers kunnen een positie in de genoemde effecten hebben.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

Vastrentende effecten zijn onderhevig aan het rente-, inflatie-, krediet- en wanbetalingsrisico. De obligatiemarkt is volatiel. Als de rentes stijgen, dalen de obligatiekoersen meestal en vice versa. Terugbetaling van de hoofdsom is niet gegarandeerd, en de koersen kunnen dalen als een emittent zijn betalingsverplichtingen niet tijdig nakomt of wanneer zijn kredietwaardigheid afneemt.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.