Il mondo sta cambiando e, di conseguenza, cambiano anche i mercati finanziari. Il nuovo ambiente sarà molto diverso da quello dei tempi recenti e la transizione presenterà delle sfide agli investitori, in particolare quelli che non hanno esperienza di tante realtà di mercato. Basandoci sugli 89 anni di Janus Henderson nei mercati, sappiamo che il cambiamento comporta dei rischi, ma anche delle opportunità interessanti di generare risultati finanziari superiori per coloro che lo affrontano nel modo giusto.

Per orientarsi in un contesto che cambia e cogliere appieno le opportunità, servono analisi esperte, intuizioni differenziate e strategie di investimento proattive. Ci saranno tendenze a più breve termine, come delineato nel nostro Janus Henderson Market GPS Investment Outlook 2024, ma altrettanto importanti sono i cambiamenti strutturali destinati a modificare il panorama degli investimenti nel prossimo decennio e oltre. Nel valutare il posizionamento del portafoglio, riteniamo che gli investitori trarranno vantaggio dal considerare tre fattori guida macro a lungo termine, in qualche modo immutabili.

1. Riallineamento geopolitico

Era da tanto che lo scenario geopolitico non attraversava un periodo così dinamico. L'equilibrio di potere tra i continenti e i Paesi si sta spostando, a volte con conseguenze profonde. Questo riallineamento ha implicazioni significative per l'economia, il commercio globale e le catene di approvvigionamento che lo consentono.

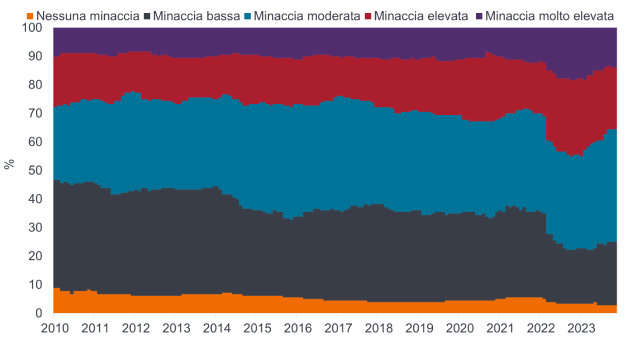

I dati dell'Intelligence Unit dell'Economist mostrano un forte aumento della minaccia rappresentata dalle tensioni internazionali negli ultimi 15 anni. Nel 2009, circa il 40% delle aree geografiche era esposto a una minaccia "nulla" o "bassa" derivante da controversie internazionali; ora quel dato si avvicina al 20%.

Figura 1: L'impatto economico delle tensioni geopolitiche si sta intensificando

Livello di minaccia rappresentato dalle controversie internazionali; % delle regioni totali

Fonte: The Economist - Intelligence Unit, 2023. Basato su una serie di dati relativa a 180 aree geografiche.

Per gli investitori, l'impatto di questo cambiamento si manifesta a più livelli e sarà importante valutare le opportunità sotto il profilo sia macro che micro. Capire l'ambiente in cui operano le aziende, e se lo sfondo geopolitico sia favorevole per quell'azienda e quel settore, è quanto mai cruciale e sta diventando importante quanto l'analisi delle singole società. Per esempio, quando le catene di approvvigionamento si muovono, si muove anche la domanda di energia, con un impatto sui porti, i fornitori di energia nazionali, le società di trasmissione, le normative governative e altro ancora. La geopolitica influenza tutte le classi di attivi e gli investitori dovranno pensare in modo olistico nel posizionarsi per il cambiamento, al fine di gestire le ricadute delle controversie transfrontaliere, dell'onshoring e degli adeguamenti delle catene logistiche, solo per fare qualche esempio.

2. Fattori demografici

Al di là del cambiamento a livello globale, la trasformazione riguarda anche il modo in cui le persone vivono, ciò che ritengono importante e i prodotti e servizi che consumano. Le reazioni alla pandemia di COVID-19 hanno accelerato questi cambiamenti e lo slancio non sta rallentando.

A un'estremità della scala, circa il 40% della popolazione statunitense è costituito da Millennial (nati nel periodo 1981-1996) o dalla Generazione Z (i nati tra il 1997 e il 2012), due gruppi demografici più numerosi in altri Paesi. Queste generazioni stanno guidando l'avanzata di nuovi modi di pensare, operare e consumare, soprattutto a livello digitale e tecnologico. All'estremità opposta, le popolazioni a livello globale stanno invecchiando, un fenomeno che alimenta la domanda di assistenza sanitaria cui il settore sta rispondendo con innovazioni e scoperte mediche, come i vaccini a base di mRNA e la diagnostica point-of-care, il che offre opportunità di investimento.

Separatamente, nel mondo post-COVID, i confini tra casa e lavoro diventati meno netti stimolano tendenze come le smart city modellate dall'intelligenza artificiale e creano nuove esigenze immobiliari. L'urgenza di affrontare il cambiamento climatico varia a seconda delle regioni, ma è particolarmente evidente nelle fasce demografiche più giovani. La conseguente evoluzione delle aspettative e delle preferenze di consumo sta portando molte aziende a innovare con risultati entusiasmanti.

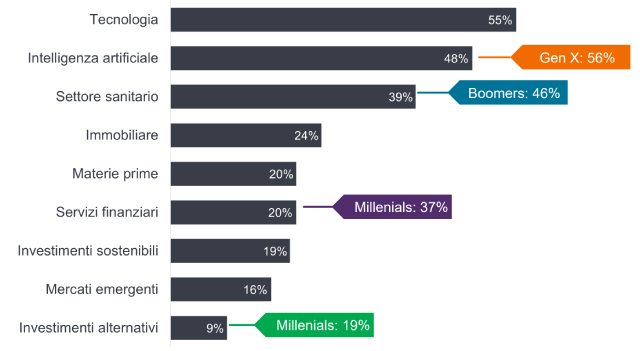

Questi cambiamenti nella vita quotidiana si riflettono in quelle che gli investitori considerano le opportunità più interessanti per i prossimi anni. Per esempio, i dati ricavati dal sondaggio di Janus Henderson Investor riflettono atteggiamenti degli investitori individuali con sede negli Stati Uniti, che trovano eco a livello globale.

Figura 2: Gli investitori si concentrano sul futuro, con tecnologia, AI e settore sanitario che dovrebbero offrire opportunità interessanti

Fonte: Janus Henderson, Sondaggio sugli investitori al 2023. Risposte da 1000 investitori benestanti e facoltosi in Nord America. Boomer = 59-77 anni, Gen-X = 43-58 anni, Millennial = 27-42 anni. Per questa domanda, è stato chiesto agli investitori: Quali sono i settori/temi che considerate particolarmente buoni come opportunità di investimento nei prossimi anni?

Fonte: Janus Henderson, Sondaggio sugli investitori al 2023. Risposte da 1000 investitori benestanti e facoltosi in Nord America. Boomer = 59-77 anni, Gen-X = 43-58 anni, Millennial = 27-42 anni. Per questa domanda, è stato chiesto agli investitori: Quali sono i settori/temi che considerate particolarmente buoni come opportunità di investimento nei prossimi anni?

Quando si investe in questi temi e segmenti di mercato, è essenziale distinguere fra le tendenze al centro di un'euforia esagerata con redditività discutibile, e tecnologie e modelli di business innovativi che possono creare potere sui prezzi, barriere all'ingresso e i vantaggi competitivi necessari per un autentico potenziale di rendimento a lungo termine. Gli investitori possono trarre vantaggio dall'impiego di approcci radicati nella ricerca approfondita e dalla collaborazione con gestori patrimoniali esperti, in grado di tenere la rotta nei cicli di hype e costruire portafogli adatti a un mondo in fase di transizione.

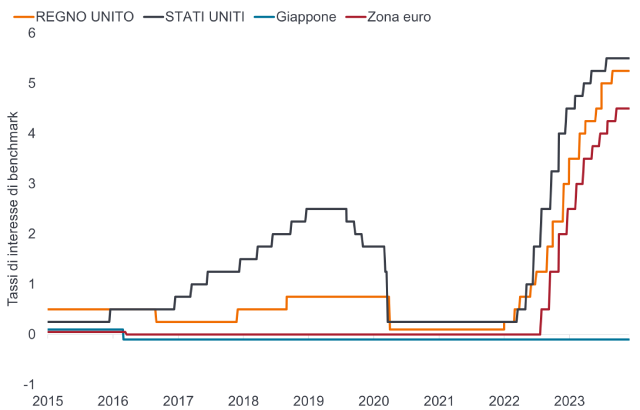

3. Il ritorno del "costo del capitale"

Nell'ultimo decennio, il fatto che un'azienda avesse un modello di business buono o cattivo era più o meno irrilevante; anche le imprese economicamente più inefficienti potevano reperire facilmente capitale a buon mercato. Poi il costo del capitale è aumentato in misura consistente su scala mondiale, in un breve periodo di tempo. Il ritorno di tassi di prestito più elevati ha cambiato radicalmente il panorama per le aziende, con finanziamenti ora molto più difficili da ottenere e investitori più esigenti nel decidere dove allocare il capitale.

Figura 3: L'aumento dei tassi di interesse ha reso più difficile per le aziende l'accesso ai finanziamenti

Fonte: Bloomberg: Bloomberg, al 30 settembre 2023.

A livello societario, questo sta portando alla luce le aziende più deboli, come si è visto con i fallimenti delle banche statunitensi nella prima metà del 2023, e accentuando la dispersione fra attori vincenti e perdenti. Inoltre, sta creando volatilità di mercato e opportunità di mis-pricing. Lo si osserva, per esempio, nei mercati pubblici in confronto a quelli privati: soprattutto nel settore immobiliare, le valutazioni hanno subito una correzione sui mercati pubblici, mentre i mercati privati devono ancora adeguarsi completamente. Inoltre, con l'aumento dei tassi si ottengono rendimenti più interessanti, il che ha riportato alla ribalta l'obbligazionario.

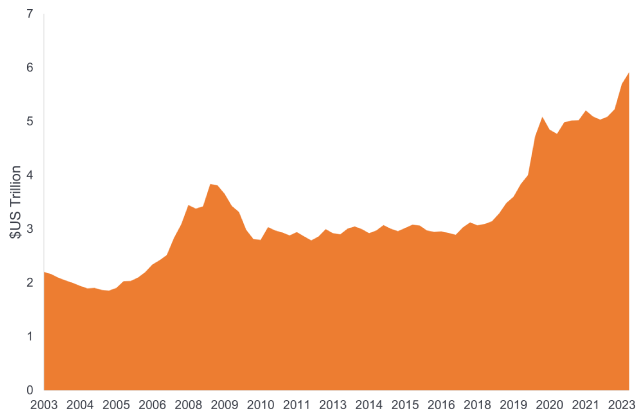

Nel contempo, attualmente c'è tanta liquidità accantonata. Gli asset del mercato monetario negli Stati Uniti sono quasi raddoppiati negli ultimi cinque anni, poiché gli investitori hanno scelto di mitigare il rischio e/o di approfittare dei tassi più elevati disponibili.

Figura 4: Gli asset del mercato monetario negli Stati Uniti hanno registrato un forte incremento, ma presto saranno riallocati in asset class rischiose?

Fonte: Federal Reserve statunitense, al 30 settembre 2023.

Fonte: Federal Reserve statunitense, al 30 settembre 2023.

Il costo del capitale probabilmente rimarrà più alto rispetto alla storia recente, ma i tassi ora sembrano vicini al picco e potrebbero iniziare a scendere. Ciò ridurrà l'attrattiva della liquidità e forse porterà una riallocazione verso il potenziale di rendimento associato ad asset rischiosi accuratamente selezionati.

Questa combinazione di maggiore dispersione tra "chi ha" e "chi non ha", unita all'ipotesi di spostamento su attivi rischiosi, suggerisce che siamo entrati in un'epoca adatta alle strategie di investimento gestite attivamente. Per gran parte dell'ultimo decennio, a spingere le performance sono stati i capitali a basso costo e i mercati azionari in generale hanno guadagnato terreno, un ambiente adatto alle strategie passive basate sugli indici e al private equity indiscriminato.

Ora però, lo scenario macro in evoluzione potrebbe aprire le porte a un ambiente più propizio per gli stock picker, la ricerca differenziata e un approccio selettivo di asset allocation. Parliamo di un ambiente che richiede investimenti nell'asset class e nei titoli giusti, operando nel giusto contesto.

Sintesi

In questo periodo di transizione, ci aspettiamo continue ondate di volatilità sui mercati finanziari. Sappiamo anche che la volatilità porta con sé rischi e opportunità. Il nostro obiettivo è condividere costantemente le intuizioni differenziate dei nostri team di investimento e degli specialisti di Strategia e costruzione del portafoglio, per aiutare gli investitori a inquadrare in modo appropriato i fattori chiave a lungo termine e le tendenze di mercato a breve termine. Per questo, ci avvaliamo dell'esperienza di oltre 340 professionisti dell'investimento, affiancati da più di 540 specialisti di assistenza ai clienti*. In questo mondo complesso, siamo sempre consapevoli che i nostri spunti differenziati, gli investimenti disciplinati e il servizio di alto livello possono contribuire a ottenere risultati finanziari superiori per i nostri clienti e per gli oltre 60 milioni di persone** che affidano a Janus Henderson il loro futuro più luminoso.

*Fonte: Janus Henderson, al 30 settembre 2023.

**La cifra riflette il numero stimato di persone, a fine anno 2023, i cui patrimoni attuali o benefit futuri sono investiti in prodotti di Janus Henderson, e si basa sulla quota di mercato AuM di JHI per Paese, sulle dimensioni della popolazione di investitori per Paese e sulle dimensioni medie dei conti, utilizzando dati di settore e di fonte governativa e stime interne.

Vaccino a mRNA: un tipo di vaccino che utilizza la copia di una molecola - l'RNA messaggero (mRNA) - per produrre una risposta immunitaria.

Rendimento: il livello di reddito di un titolo in un determinato periodo, in genere espresso come tasso percentuale. Per le azioni, una misura comune è il rendimento da dividendo, ossia le distribuzioni erogate di recente su ogni azione divise per il prezzo dell'azione. Per le obbligazioni, questo valore si calcola dividendo l'importo della cedola per il prezzo corrente dell'obbligazione.

INFORMAZIONI IMPORTANTI

I riferimenti a singoli titoli non costituiscono un invito ad acquistare, vendere o conservare tali titoli, strategie di investimento o settori di mercato, che non devono essere considerati necessariamente redditizi. Janus Henderson Investors, il suo consulente affiliato o i suoi dipendenti possono detenere una posizione nei titoli citati.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.