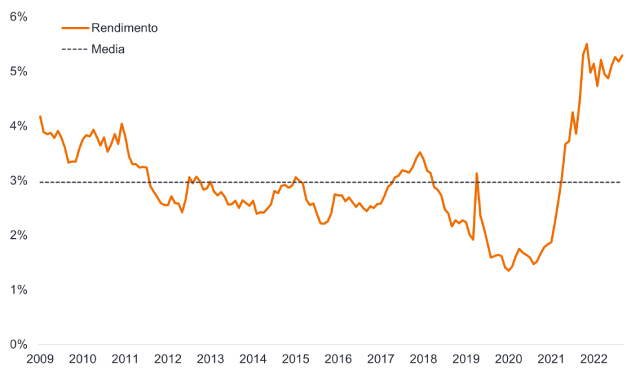

Dopo il brusco resettaggio dei tassi d'interesse nell'ultimo anno, gli investitori guardano di nuovo alle obbligazioni, visti i rendimenti più elevati offerti oggi da questa asset class. In effetti, gli interessi offerti dalle obbligazioni societarie globali investment grade si aggirano intorno ai livelli più alti dal 2009 (si veda la Figura 1).

Figura 1. Rendimento delle obbligazioni societarie globali investment grade

Fonte: Bloomberg, indice ICE BofA Global Corporate, yield to worst, dal 31 dicembre 2009 al 31 agosto 2023. L'indice ICE BofA Global Corporate riflette l'andamento del debito societario investment grade emesso pubblicamente nei principali mercati nazionali ed eurobond. Per yield to worst (YTW) si intende il rendimento più basso che un'obbligazione può ottenere a condizione che l'emittente non vada in default, tenendo conto di eventuali opzioni di richiamo (ossia la possibilità per l'emittente di richiamare l'obbligazione a una data specificata in anticipo rispetto alla scadenza stabilita). I rendimenti possono variare nel tempo e non sono garantiti.

Riavvolgendo le lancette dell'orologio, per gran parte dell'ultimo decennio un investitore avrebbe dovuto compiere almeno una delle tre azioni seguenti per ottenere un rendimento intorno ai livelli odierni, vicini al 5%:

- assumere un rischio di duration (sensibilità ai tassi d'interesse) maggiore investendo in obbligazioni con scadenze lunghe;

- accettare una qualità creditizia inferiore investendo in obbligazioni sub-investment grade e quindi essere più esposti al rischio di default;

- assumere il rischio associato ai mercati emergenti investendo in obbligazioni al di fuori dei mercati sviluppati.

Non intendiamo dire che sarebbero state decisioni sbagliate: anzi, ognuna di queste azioni avrebbe offerto delle opportunità, insieme ai rischi. Oggi però, la differenza evidente è l'opportunità di ottenere un alto livello di reddito a fronte di un rischio relativamente basso, investendo in obbligazioni prevalentemente investment grade.

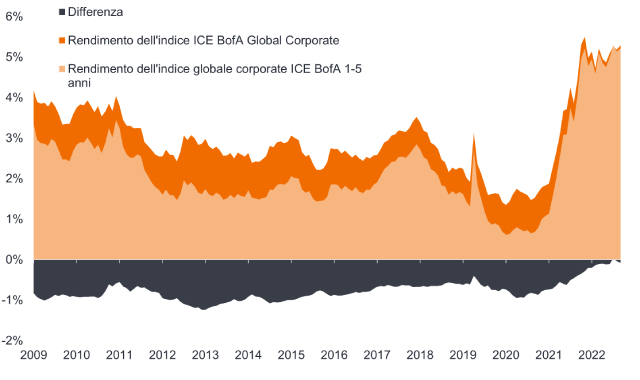

L'aspetto particolarmente interessante dell'attuale mercato obbligazionario è che la parte anteriore della curva dei rendimenti offre rendimenti storicamente elevati. Oggi gli investitori possono cogliere la maggior parte del rendimento disponibile nelle obbligazioni societarie globali senza dover ricorrere a scadenze lunghe: praticamente è tutto disponibile sulle obbligazioni di durata inferiore (1-5 anni), come illustrato nella Figura 2.

Figura 2. Rendimenti e differenziale di rendimento

Fonte: Bloomberg, indice ICE BofA Global Corporate, indice ICE BofA 1-5 Year Global Corporate, yield to worst, dal 31 dicembre 2009 al 31 agosto 2023. Per la definizione dello yield to worst si veda la fonte nella Figura 1. L'indice ICE BofA 1-5 year Global Corporate è un sottoinsieme dell'indice ICE BofA Global Corporate che comprende tutti i titoli con una vita residua fino alla scadenza finale inferiore a 5 anni. I rendimenti possono variare nel tempo e non sono garantiti.

Un cambio di direzione?

Ma questi rendimenti interessanti nel segmento più breve potrebbero non essere disponibili a lungo. Le banche centrali sono intervenute con determinazione per ridurre l'inflazione attraverso l'aumento dei tassi d'interesse e stanno iniziando a vedere qualche risultato, con l'indice dei prezzi al consumo (IPC) che ha ripiegato dalla punta del 9,1% raggiunto nel 2022 al 3,2% attuale negli Stati Uniti e dal 10,6% al 5,3% nell'Eurozona.1 I mercati dei futures su tassi d'interesse suggeriscono che ci stiamo avvicinando al picco del ciclo di contrazione negli Stati Uniti e che i tagli potrebbero iniziare entro i prossimi 12 mesi, in particolare se l'economia rallenta.2 I contesti di rialzo dei tassi in genere comportano un raffreddamento dell'economia, cui seguono tagli dei tassi per rilanciare l'attività economica. C'è il rischio, tuttavia, che i mercati si sbaglino e che sia i tassi che i rendimenti obbligazionari possano salire da qui in poi.

I rendimenti dei titoli di Stato a breve termine sono fortemente influenzati dai tassi ufficiali delle banche centrali, per cui è probabile che scendano se il costo del denaro e il livello di inflazione imboccano una traiettoria di ribasso. Anzi, il mercato tende a muoversi in anticipo rispetto alle decisioni sulla politica. Le obbligazioni societarie in genere offrono uno spread (rendimento aggiuntivo rispetto a un titolo di Stato con pari scadenza) per compensare il potenziale rischio di credito. Se l'economia si indebolisce, gli spread creditizi potrebbero aumentare, ma i rendimenti delle obbligazioni societarie investment grade tendono ad avere una forte relazione con i movimenti direzionali dei titoli di Stato. Se gli interessi sui titoli di Stato inizieranno a diminuire nel prossimo anno, anche quelli offerti dalle obbligazioni societarie di qualità superiore potrebbero scendere.

Gli investitori possono cercare di bloccare i rendimenti odierni acquistando una singola obbligazione, ma riteniamo che un fondo obbligazionario a scadenza fissa rappresenti una strada meno rischiosa. Proprio come un'obbligazione a sé stante, ha una cedola regolare e una data di scadenza fissa, ma presenta il vantaggio aggiuntivo della diversificazione insita in un portafoglio di titoli. Inoltre, la selezione del credito viene effettuata da un team di esperti, che monitorerà il portafoglio per tutta la durata del fondo, contribuendo a evitare il rischio di default e a massimizzare il rendimento.

Nel complesso, dal nostro punto di vista gli investitori hanno una finestra di opportunità per ottenere un rendimento storicamente elevato e un fondo obbligazionario a scadenza fissa offre un veicolo di investimento semplice per raggiungere questo obiettivo.

1Fonte: Bloomberg, indice dei prezzi al consumo statunitense, tutte le voci, consumatori urbani, variazione anno su anno, massimo a giugno 2023 e dato più recente a luglio 2023. Indice armonizzato dei prezzi al consumo dell'Eurozona, variazione anno su anno, massimo a ottobre 2022 e dato più recente ad agosto 2023. Corretto al 31 agosto 2023.

2Fonte: Bloomberg, proiezioni dei tassi d'interesse USA. Corretto al 31 agosto 2023. Non c'è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Obbligazioni societarie: titoli di debito emessi da una società. Le obbligazioni offrono un rendimento agli investitori sotto forma di pagamenti periodici e la restituzione finale del capitale investito all'emissione, alla data di scadenza.

Default o inadempienza: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione dell'importo originale prestato alla scadenza.

High yield: obbligazione che ha un rating creditizio inferiore a quello di un'obbligazione investment grade, nota anche come obbligazione sub-investment grade. Questi titoli comportano un rischio più elevato che l'emittente non adempia i suoi obblighi di pagamento, per cui in genere vengono emessi con una cedola più alta per compensare il rischio aggiuntivo.

Investment grade: Un'obbligazione emessa di norma da governi o società il cui rischio di non adempiere agli impegni di pagamento è percepito come relativamente basso. La qualità superiore di queste obbligazioni si riflette nei rating di credito più elevati.

Investment grade: Un'obbligazione emessa di norma da governi o società il cui rischio di non adempiere agli impegni di pagamento è percepito come relativamente basso. La qualità superiore di queste obbligazioni si riflette nei loro rating creditizi più elevati.

Rendimento: il livello di reddito di un titolo, in genere espresso come tasso percentuale. Per un'obbligazione, nella sua forma più semplice, questo valore è calcolato come il pagamento della cedola annuale diviso per il prezzo corrente.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.