Nu de wereld zich op het gebied van zoveel belangrijke kwesties op een kruispunt bevindt, kan het een uitdaging zijn om vanuit beleggingsperspectief de risico's en kansen te beheersen.Welke bedrijven komen met de oplossingen, hoe voorkom je de hype, wanneer vertaalt een goed idee zich in een goede belegging?

Thematisch beleggen, dat tot doel heeft mondiale langetermijnthema's en de bedrijven die daarvan kunnen profiteren, in kaart te brengen, stelt beleggers in staat deel te nemen aan de drijvende krachten achter verandering.Het kan op verschillende manieren worden benaderd, maar bij Janus Henderson zijn we van mening dat er drie factoren zijn die belangrijk zijn om te overwegen.

1. Versnelling: een decennium van snellere verandering

Als we tien jaar terugspoelen, zou een mondiale pandemie en lockdowns, een landoorlog in continentaal Europa, het vertrek van Groot-Brittannië uit de Europese Unie of een inflatie met dubbele cijfers als ondenkbaar werden geacht.In dezelfde geest zou ook het idee dat we binnen maanden en niet jaren vaccins zouden kunnen ontwikkelen om COVID aan te pakken, dat thuiswerken mainstream zou worden, of dat na zoveel winters van ontevredenheid elektrische voertuigen en artificiële intelligentie (AI) eindelijk volwassen zouden worden, fantasievol lijken.

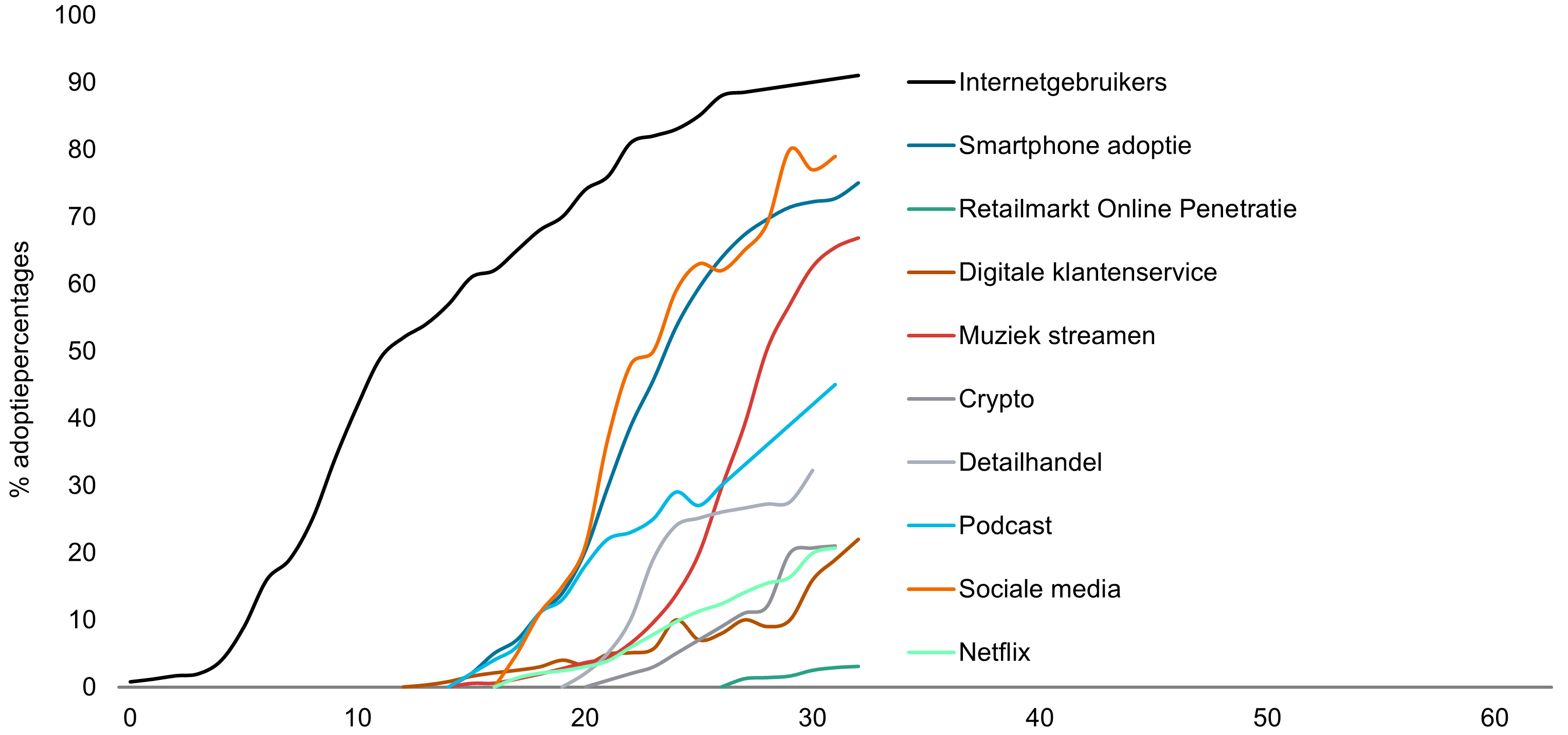

Maar een rode draad is dat de wereld om ons heen verandert en dat het tempo van de veranderingen steeds sneller gaat. Afbeelding 1 laat zien hoe snel het gebruik van digitale apparaten in de afgelopen decennia exponentieel is gegroeid.Hoewel we het misschien niet eens zijn over wat het komende decennium in petto heeft, of zelfs maar in staat zijn om met veel nauwkeurigheid te voorspellen, kunnen we het er waarschijnlijk wel over eens zijn dat het tempo van de veranderingen niet zal vertragen.

Afbeelding 1: Digitale transformatie die disruptie veroorzaakt

Bron: Janus Henderson Investors, Citi Research, per 31 december 2016

Nu degenen die geboren zijn in het tijdperk van smartphones en apps, bekend als 'digital natives', de meerderheid van de beroepsbevolking zullen worden en op termijn de eigenaren zullen worden van het grootste deel van de welvaart, denken wij dat de verandering waarschijnlijk alleen maar verder zal versnellen.Hun grotere bereidheid om nieuwe technologieën te omarmen, een focus op duurzaamheid, demografische trends van de groeiende en vergrijzende bevolking, beperkte hulpbronnen, klimaatverandering, deglobalisering en snel evoluerende werkpatronen, waaronder hybride werken, betekenen dat het toneel klaar is voor een decennium van versnelde veranderingen.

2. Innovatie: de impact van AI

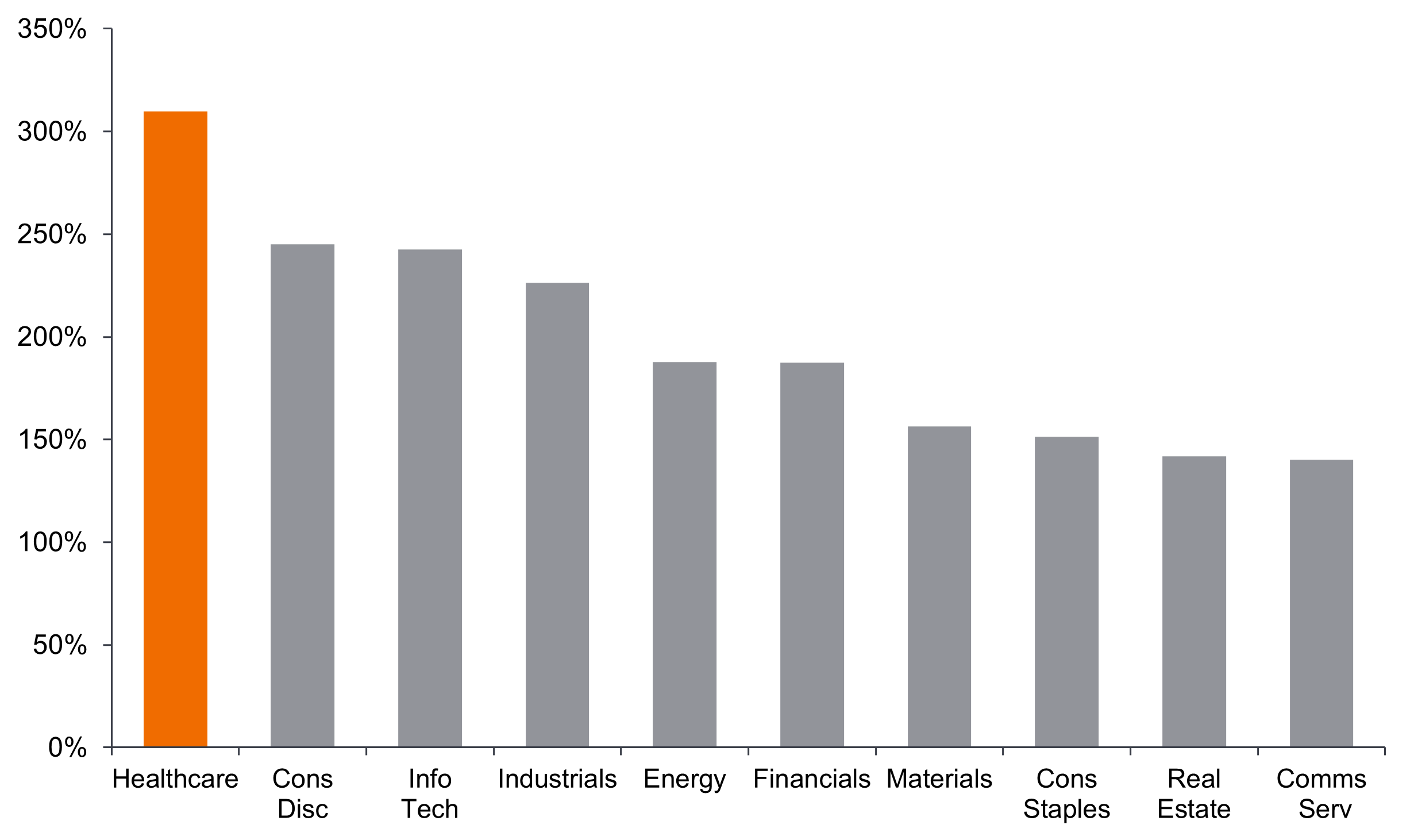

De exponentiële kracht van innovatie wordt niet beter geïllustreerd dan door de virale lancering van ChatGPT eind 2022.De komst van generatieve AI is waarschijnlijk een voorbode van een decennium van nog snellere veranderingen, omdat veel sectoren en banen opnieuw worden vormgegeven. De lancering van de iPhone in 2007 was een voorbode van een golf van innovatie die ons dagelijks leven heeft veranderd.Het downloaden van muziek, videostreaming, een taxi nemen, mobiel gamen, online daten, het plaatsen van foto's op Instagram of het maken van virale korte video's werden allemaal mogelijk gemaakt en tot bloei gebracht als gevolg van die technologische doorbraak.Afbeelding 2 laat de snelheid zien van adoptie en ontwikkeling van nieuwe digitale diensten die mensen of beleggers een paar jaar vóór hun lancering moeilijk hadden kunnen vermoeden.Het concept van een app-ontwikkelaar of een influencer als carrière had je niet kunnen bedenken.We zijn over het algemeen veel beter in het voorspellen van banen die door technologie zullen worden vervangen, maar veel minder bedreven in het in kaart brengen van nieuwe carrièrepaden die zullen worden gecreëerd.

Afbeelding 2: Snelheid van adoptie en ontwikkeling van digitale diensten

Bron: Morgan Stanley, Tech Diffusion: 10 Lessons from 100 Years, juni 2023

We beginnen nog maar net de gevolgen van ChatGPT en generatieve AI te begrijpen, die niet beperkt zullen blijven tot de technologiesector.AI kan worden ingezet bij het ontdekken van geneesmiddelen of bij DNA-sequencing en genoombewerking, waardoor de weg wordt vrijgemaakt voor een opwindend decennium van versnelde innovatie in de gezondheidszorg.AI zal ook een cruciale rol spelen bij het stimuleren van de efficiëntie, productiviteitswinst en nieuwe oplossingen om onze duurzaamheidsuitdagingen aan te pakken.Samen met duurzaamheidsoverwegingen zal dit ook onze werk- en woonvoorkeuren blijven veranderen.Hybride werktrends zullen zich verder ontwikkelen en veranderingen in de vastgoedsector stimuleren met slimmere steden, meer datacentra en nieuwe werkpatronen.AI is ook een enabler en fundamentele bouwsteen van toekomstige technologieën zoals autonome voertuigen en de metaverse.Als zodanig zal AI een voortrekkersrol vervullen bij de steeds snellere veranderingen. We zien dat dit decennium grote gevolgen zal hebben voor alle sectoren en de bredere aandelenmarkt.

3. Differentiatie: andere tijden, andere winnaars

In een wereld van steeds snellere veranderingen is het vanzelfsprekend dat de gevestigde positie op de proef zal worden gesteld.De afgelopen tien jaar heeft e-commerce de detailhandel ontwricht, sociale media waren bepalend voor kranten en radio, terwijl streaming en gaming de entertainmentindustrie radicaal hebben veranderd.Dit heeft grote gevolgen voor de aandelen die beleggers willen bezitten.Gevestigde bedrijven die al tientallen jaren succesvol zijn, werden in sommige gevallen failliet verklaard, terwijl nieuwe bedrijven de kansen konden grijpen die deze seismische verschuivingen boden om de best presterende aandelen te worden.De positionering voor deze omwentelingen heeft uw beleggingsrendementen bepaald in de afgelopen tien jaar van toenemende spreiding op de aandelenmarkten.

We zijn nu getuige van nieuwe grote aardverschuivingen.Na meer dan 100 jaar dominantie van auto's met verbrandingsmotoren maken we snel de overstap naar elektrische voertuigen.Overheidsbeleid, nieuwe regelgeving en subsidies gericht op duurzame doelstellingen zullen in bredere zin leiden tot een heroverweging van onze energievoorziening en vele andere industrieën.De markt probeert al onderscheid te maken tussen de winnaars en verliezers van AI. Die beoordeling zal dynamisch moeten zijn, gezien de snelle ontwikkeling ervan.Er zullen ook nieuwe trends ontstaan die nieuwe kansen bieden die door beleggers moeten worden aangegrepen.

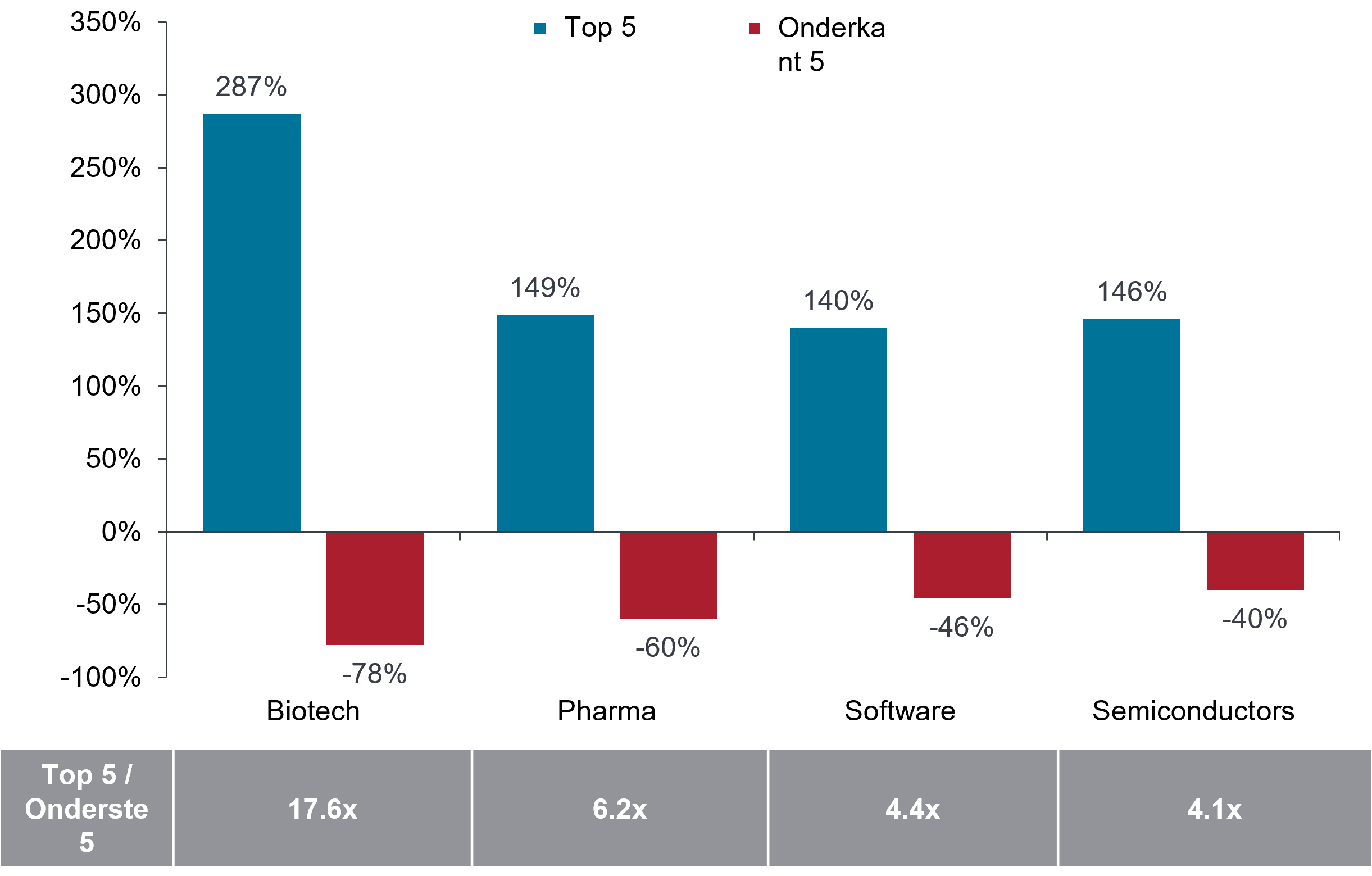

Versnelling en innovatie zullen leiden tot een grotere spreiding van aandelenrendementen.Om uw aandelenrendementen te differentiëren, moet u de begunstigden van deze belangrijke thema's in de loop van de tijd kunnen identificeren.Maar hoewel een thematische lens nuttig is om groeikansen op de lange termijn te identificeren, vereist het vermogen om met succes de echte winnaars op die thema’s te identificeren veel meer: een diepgaand sectorspecifiek inzicht in de belangrijkste trends en technologieën die een rol spelen en de franchises die het best zijn uitgerust om hiervan te profiteren.Zoals afbeelding 3 laat zien, zal een actieve aanpak essentieel zijn om goed gepositioneerd te zijn voor deze grotere spreiding.

Afbeelding 3: Thematisch beleggen vereist een actieve aanpak

Spreiding rendementen per sector (over 10 jaar)

Bron: Wilshire 5000 Index per 31 december 2022.Inclusief gemiddelde prestaties van aandelen met een marktkapitalisatie van meer dan $ 500 miljoen.

Gemiddeld rendement over 10 jaar

Bron: Wilshire 5000 Index; 2013-2022.Gebaseerd op een analyse van een periode van tien jaar.In het verleden behaalde resultaten voorspellen geen toekomstige rendementen.

Perspectief voor portefeuilleopbouw

Matthew Bullock, EMEA Head of Portfolio Construction and Strategy

| “We bevinden ons nu in een omgeving waarin de verwachtingen voor het rendement op de aandelenmarkten lager zijn dan in het voorgaande decennium.Om waarde op de lange termijn te vinden is het daarom nog belangrijker geworden om dieper in de markten te kijken om goede groei te vinden.Thema's zijn per definitie structurele veranderingen op de langere termijn die, wanneer ze correct worden geïdentificeerd, tot sterke outperformance kunnen leiden, maar er zullen winnaars en verliezers zijn.Dat kunnen we zien in de terugkeerspreiding die Richard laat zien (afbeelding 3), wat naar onze mening een actieve aanpak volledig rechtvaardigt.

Thema's zijn zeer aantrekkelijk vanuit beleggingsperspectief, maar ook vanuit marketingperspectief.Als zodanig zien we talloze voorbeelden van ‘thema-washing’ op de markt, waarbij strategieën niet weren uitgebouwd met het doel deel te nemen aan het langetermijnthema, maar eerder met het oog op de verkoopbaarheid. Too often we see thematic portfolios that are either too narrow and take on undue risk, or too broad and dilute participation in the theme itself. Bij het gebruik van thema's in een portefeuille is het dan ook absoluut noodzakelijk dat beleggers de breedte van de thematische strategie en de impact op hun totale portefeuille volledig begrijpen. Daarnaast vinden wij het noodzakelijk om meerdere thema’s te laten samensmelten tot een bredere portefeuille.Net zoals het timen van de markt een onmogelijke oefening is, is het perfect timen van het in- en uitstappen in thema's ook een dwaas spel. Als ze effectief worden geïmplementeerd, kunnen themabeleggers de winnaars van morgen in handen hebben... maar de portefeuilleopbouw is van belang." |

Samengevat

De winnaars van vandaag zullen niet noodzakelijkerwijs de winnaars van morgen zijn, aangezien thema's en franchises dynamisch blijven.Door het opnieuw instellen van de kapitaalkosten, waardoor de toegang tot kapitaal duurder en moeilijker te verkrijgen wordt, is er ook minder tolerantie voor bedrijfsmodellen die niet zelffinancierend zijn.Dit is een vruchtbare voedingsbodem voor actieve bottom-up fundamentele aandelenselecties met ervaring in het identificeren van winnaars in verschillende economische cycli.Voor beleggers is het daarom essentieel om de trackrecords op de lange termijn te beoordelen en ervoor te zorgen dat beleggingsteams het erfgoed en gedegenheid hebben om thematische oplossingen te beheren en te creëren voor een wereld van verregaande veranderingen.

Technology industries can be significantly affected by obsolescence of existing technology, short product cycles, falling prices and profits, competition from new market entrants, and general economic conditions. A concentrated investment in a single industry could be more volatile than the performance of less concentrated investments and the market as a whole.

Dow Jones Wilshire 5000 Index is an index that measures the performance of all U.S. headquartered equity securities with readily available price data. Over 5,000 capitalization-weighted security returns are used and the Dow Jones Wilshire 5000 Index is considered one of the premier measures of the entire U.S. stock market.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Het Fonds hanteert een duurzame beleggingsbenadering, waardoor het overwogen en/of onderwogen kan zijn in bepaalde sectoren en dus anders kan presteren dan fondsen die een vergelijkbare doelstelling hebben maar geen duurzame beleggingscriteria hanteren bij de selectie van effecten.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.