L'industria informatica sta vivendo due transizioni simultanee: il calcolo accelerato e l'AI generativa. Un'infrastruttura installata globale di data center da mille miliardi di dollari passerà dalla computazione generica a quella accelerata, con le aziende che si affrettano ad applicare l'AI generativa in ogni prodotto, servizio e processo aziendale. Jensen Huang, CEO di nVIDIA

I risultati del T1 pubblicati di recente da nVIDIA, insieme alla guidance positiva sui ricavi del T21, e la successiva reazione delle azioni accompagnata dal flusso di buone notizie hanno proiettato la valutazione del produttore di chip leader del mercato al livello vertiginoso di 1000 miliardi di dollari di capitalizzazione di mercato. Riteniamo che questo sia il momento giusto per riflettere sullo stato dell'intelligenza artificiale (AI), sul livello di sviluppo e i relativi progressi, ma anche su come investire nelle aziende che stanno beneficiando di questa congiuntura critica per la tecnologia. nVIDIA ha messo in luce diversi temi salienti che meritano l'attenzione di chi come noi investe a lungo termine nella tecnologia con un approccio attivo.

La migrazione al cloud pubblico sta aggregando il calcolo per gli hyperscaler su una scala mai vista prima

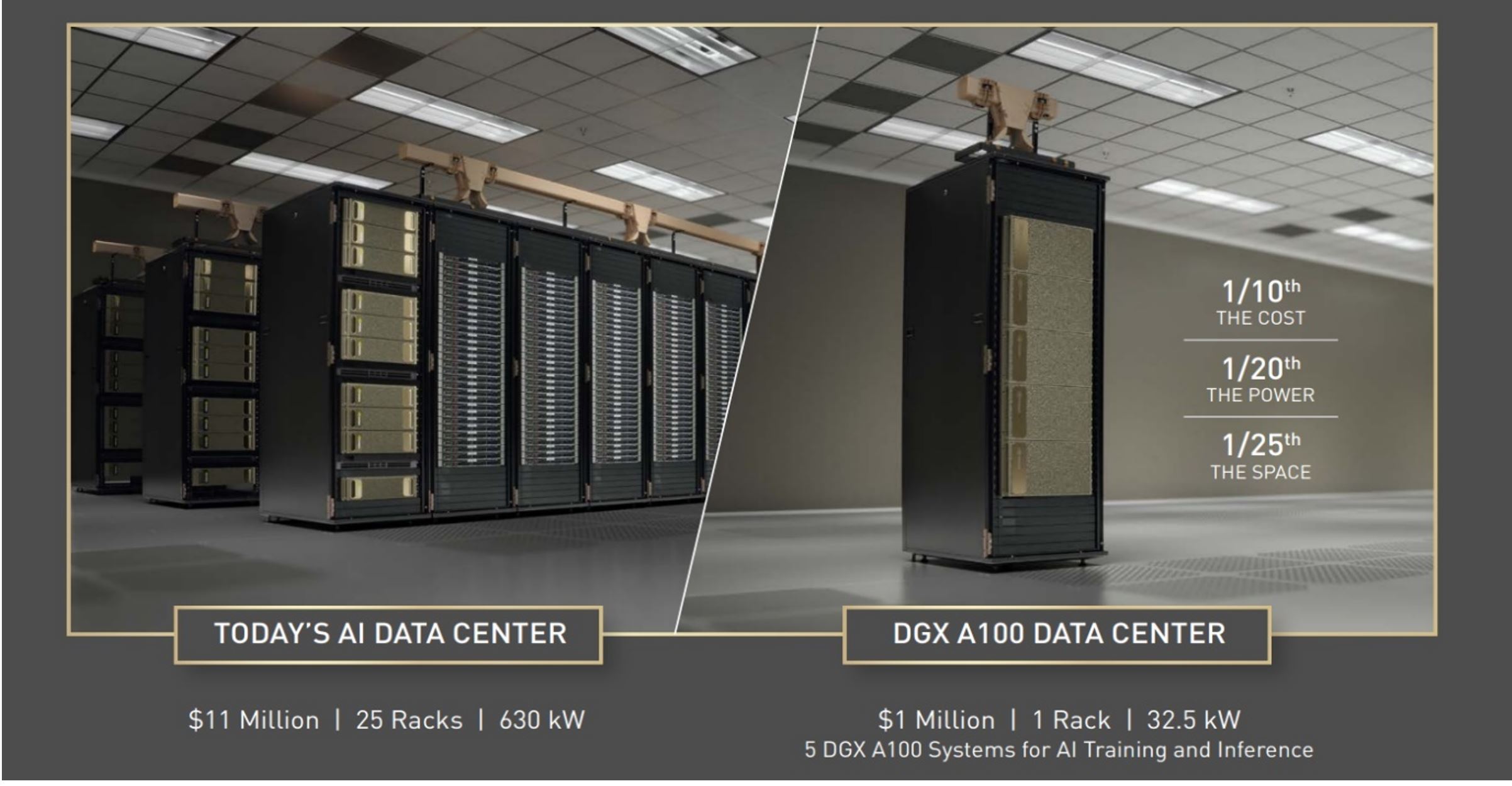

Per decenni, i data center sono stati appannaggio di processori progettati sull'architettura x86, settore dominato da Intel e più recentemente da AMD. Tuttavia, si stanno verificando due punti di inflessione importanti. In primo luogo, la migrazione al cloud pubblico aggrega la computazione (calcolo ed elaborazione) a livello degli hyperscaler su una scala mai vista prima. Tale scala sta portato queste aziende, dotate di ampie risorse e acume tecnologico, a muoversi in due direzioni complementari, concentrando gli sforzi sull'elaborazione di quei carichi di lavoro su cloud in modo più efficiente, in particolare riducendo il consumo di energia, che rappresenta uno dei costi principali per i data center.

Fonte: Janus Henderson Investors, al 31 maggio 2023. NVIDIA al 31 maggio 2022. A scopo illustrativo e non indicativo di alcun investimento effettivo.

L'accelerazione del cloud sfrutta le capacità di elaborazione in parallelo delle unità di elaborazione grafica (GPU) o dei field programmable gate array (FPGA) per scaricare il calcolo dall'unità di elaborazione centrale (CPU) a processori più efficienti dal punto di vista energetico per il carico di lavoro da gestire. Allo stesso tempo, gli hyperscaler stanno adottando i processori Arm, per portare nei data center l'elaborazione a basso consumo, in uso da anni negli smartphone, attraverso semiconduttori personalizzati progettati internamente, per esempio da Amazon o start-up come Ampere, o la nuova CPU Grace che verrà lanciata quest'anno da nVIDIA.

Il cloud come fattore abilitante per l'AI

La seconda grande inflessione è lo spostamento dei carichi di lavoro di calcolo all'interno del cloud, che diventano sempre più AI-centrici. Sono carichi di tipo molto diverso rispetto al flusso di lavoro tradizionale di Internet per i consumatori e, di conseguenza, richiedono un diverso design della computazione e dei data center. Per questo stiamo assistendo a un rapido riorientamento della spesa di capitale (capex) da parte degli hyperscaler verso la nuova era dell'AI. L'addestramento dell'AI ha sempre utilizzato le GPU, ma l'AI generativa (creazione di nuovi contenuti) fa un uso della computazione molto più intensivo sul lato dell'inferenza (esecuzione di punti di dati in un algoritmo per calcolare l'output). La risposta di ChatGPT a una query è molto più intensiva dal punto di vista computazionale rispetto a una ricerca con parole chiave su Google. Mentre Google ha progettato chip di inferenza AI interni, fino a oggi molte inferenze AI sono state effettuate su CPU x86, ma questo non è più possibile per motivi di prestazioni e di costi. Ciò sta anche determinando un passaggio alle GPU e al silicio personalizzato, più adatti a questo carico di lavoro radicalmente diverso.

Implicazioni per la spesa di capitale

La combinazione di questi fattori sta cambiando drasticamente la destinazione dei budget di investimento degli hyperscaler. Lo confermano le indicazioni di nVIDIA per il fatturato dei data center del secondo trimestre, superiori alle aspettative di mercato di quasi 4 miliardi di dollari. Per inquadrare questi dati nel contesto, il fatturato di Intel relativo ai data center nel primo trimestre è stato di circa 4 miliardi di dollari e la società ha registrato la prima perdita in della sua storia, con un'erosione della quota di mercato e dei margini a favore di AMD. Indovinare la direzione di questi movimenti tettonici può essere determinante per il rendimento degli investimenti.

L'innovazione dei chip accelera per offrire prestazioni e potenza migliori

Se guardiamo avanti, la sensazione è che ci troviamo nelle fasi iniziali di varie inflessioni importanti nel settore più ampio dei semiconduttori. Per anni, l'aumento esponenziale dei costi per tenere il passo con la legge di Moore ha portato a una rapida riduzione del bacino di clienti disposti a pagare per semiconduttori all'avanguardia (nuovi e non completamente testati). Ora questa tendenza si sta invertendo, in quanto i requisiti di performance dell'AI spingono sempre più clienti a cercare il massimo livello di prestazioni e potenza. Taiwan Semiconductor Manufacturing Company (TSMC) ha dichiarato di avere il doppio dei tape out (progetti di chip pronti per la fabbricazione) sul processo di produzione di classe 3nm attuale rispetto al nodo precedente. Molti di questi tape out saranno progetti di silicio personalizzati dagli hyperscaler. La complessità della creazione di chip così grandi e potenti mette a dura prova la legge di Moore e ha creato la tendenza nota come MtM, per "More than Moore", mentre assistiamo a un'innovazione incredibile. Il nuovo MI300 di AMD, che verrà lanciato alla fine di quest'anno, integra molteplici chiplet per CPU e GPU, oltre alla memoria ad alta larghezza di banda tramite la nuova tecnologia chiamata bonding ibrido, sperimentata da Besi.

In definitiva, con l'espansione dell'AI generativa, non tutti i calcoli si possono effettuare in data center centralizzati, quindi sempre più spesso l'inferenza deve essere eseguita localmente su edge device, ha una latenza (ritardo) inferiore ed è in grado di proteggere meglio i dati personali. Attualmente Qualcomm sta dimostrando la capacità di inferenza del modello linguistico di grandi dimensioni LLaMA di Meta su uno smartphone. nVIDIA ha anche dimostrato che la complessità dell'AI richiede una soluzione full stack (completa), quindi l'innovazione non sarà solo nell'hardware ma anche nel software: per esempio, i suoi nuovi chip Hopper hanno un motore software trasformatore che bilancia in modo intelligente il compromesso tra precisione computazionale e accuratezza per massimizzare la velocità con cui si possono addestrare i modelli di AI.

Riassumendo, riteniamo che stia arrivando la prossima grande ondata di soluzioni di calcolo con l'inflessione dell'AI generativa e che le tendenze tettoniche sopra descritte creeranno nel tempo una gamma più vasta di opportunità di investimento in varie aziende che sono ben posizionate per trarne vantaggio.

1 Risultati finanziari di nVIDIA nel primo trimestre dell'esercizio finanziario 2024, annunciati il 24 maggio 2023.

Inferenza AI: la prima fase dell'apprendimento automatico è la fase di addestramento, in cui si sviluppa l'intelligenza registrando, memorizzando ed etichettando le informazioni. Nella seconda fase, il motore di inferenza applica regole logiche alla base di conoscenza per valutare e analizzare nuove informazioni, che possono essere utilizzate per aumentare il processo decisionale umano. Computazione: indica la potenza di elaborazione, la memoria, la rete, l'archiviazione e altre risorse necessarie per il successo computazionale di qualsiasi programma. CPU: l'unità di elaborazione centrale è il centro di controllo che gestisce il sistema operativo e le applicazioni della macchina, interpretando, elaborando ed eseguendo le istruzioni dei programmi hardware e software. Edge device: un componente di rete responsabile della connessione della rete locale a una rete esterna e di area vasta. FGPA: I Field Programmable Gate Array sono circuiti integrati spesso venduti preconfigurati, che offrono ai clienti la possibilità di riconfigurare l'hardware per soddisfare requisiti d'uso specifici dopo il processo di produzione, compresi gli aggiornamenti e le correzioni di bug. GPU: un'unità di elaborazione grafica esegue complessi calcoli matematici e geometrici necessari per il rendering grafico. Hyperscaler: aziende che forniscono l'infrastruttura per servizi cloud, di rete e internet su scala. Alcuni esempi sono Google Cloud, Microsoft Azure, Meta Platforms, Alibaba Cloud e Amazon Web Services (AWS). Legge di Moore: coniata nel 1965 dal cofondatore di Intel Gordon E. Moore, si riferisce alla capacità di raddoppiare approssimativamente il numero di transistor inseribili in un chip (o circuito integrato), che consente alla tecnologia di diventare più piccola, più veloce e più economica nel tempo. MtM, More than Moore: invece di "più Moore" (ulteriore miniaturizzazione), la strategia MtM (letteralmente, "più di Moore") supera le limitazioni fisiche della legge di Moore combinando funzioni digitali e non digitali sullo stesso chip. Carico di lavoro: la quantità di elaborazione che un computer deve svolgere in un determinato momento.

INFORMAZIONI IMPORTANTI

I settori tecnologici possono essere significativamente influenzati dall'obsolescenza della tecnologia esistente, dai cicli brevi dei prodotti, dal calo dei prezzi e dei profitti, dalla concorrenza di nuovi operatori sul mercato e dalle condizioni economiche generali. Un investimento concentrato in un unico settore potrebbe essere più volatile della performance di investimenti meno concentrati e del mercato.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo si attiene a un approccio d'investimento sostenibile, il che potrebbe condurlo ad essere sovrappesato e/o sottopesato in alcuni settori e pertanto a realizzare performance diverse da quelle di fondi con obiettivi analoghi, ma che non si avvalgono di criteri d'investimento sostenibile per la selezione dei titoli.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.