Dispositivi medici, strumenti e assicuratori alla base dell'ipotesi di rimbalzo

I sottosettori non terapeutici dell'assistenza sanitaria sono rimasti indietro nel 2023. Il gestore di portafoglio Andy Acker e l'analista di ricerca Tim McCarty ritengono che la situazione possa cambiare nel prossimo anno.

7 minuti di lettura

In sintesi

- L'assistenza gestita, gli strumenti e i servizi per le scienze della vita e i dispositivi medici hanno sottoperformato negli ultimi mesi a causa della razionalizzazione post-pandemia e di eventi idiosincratici.

- Siamo convinti che molte delle sfide siano a breve termine e possano essere risolte a partire dal 2024.

- Nel frattempo, le valutazioni delle azioni sono diminuite e, a nostro avviso, non riflettono il potenziale di crescita a lungo termine di queste industrie.

Considerato l'entusiasmo che circonda le nuove terapie per la perdita di peso quest'anno - e i rialzi a due cifre delle azioni delle case farmaceutiche che le producono - potrebbe essere sorprendente scoprire che il settore sanitario nel suo complesso è rimasto indietro rispetto al mercato più ampio nel 2023.

Gran parte della sottoperformance si è concentrata nelle aree non terapeutiche del comparto, in particolare l'assistenza gestita, gli strumenti e i servizi per le scienze della vita e i dispositivi medici.

Ma pensiamo che la tendenza potrebbe cambiare a breve. Di seguito spieghiamo le ragioni della sottoperformance delle singole aree e perché riteniamo che le prospettive possano migliorare a partire dal prossimo anno.

Valutazioni più basse, meno incertezza per l'assistenza gestita

Dopo una fase molto positiva durante la correzione subita dal mercato lo scorso anno, i titoli del segmento relativo all'assistenza gestita hanno iniziato il 2023 con valutazioni più alte del normale. Questo li ha messi in una posizione di svantaggio quando quest'anno si è presentata una serie di shock negativi.

In primo luogo, le iscrizioni a Medicaid (il piano sanitario per le famiglie a basso reddito) sono diminuite quando l'emergenza sanitaria COVID-19 si è esaurita e gli Stati hanno ripreso a verificare l'idoneità. Nelle polizze commerciali (quelle offerte dai datori di lavoro), gli investitori temevano che una potenziale recessione avrebbe portato a licenziamenti e, quindi, a un calo del numero di sottoscrittori. Nel frattempo, Medicare Advantage (una versione privata del programma assicurativo federale per gli anziani), ha visto diminuire i tassi di rimborso dopo anni di aumenti significativi.

Erano in gioco anche altri fattori, come l'ottimismo sul fatto che la Federal Reserve si stesse avvicinando alla fine del ciclo di contrazione dei tassi e la tendenza delle società di assistenza gestita a reinvestire i premi beneficiando dei tassi più elevati. Inoltre, la domanda di cure mediche di routine è ripartita, inducendo alcuni assicuratori a ridimensionare le prospettive di guadagno, a causa dell'aumento dei costi di utilizzo.

Per quanto i problemi siano stati numerosi, raramente l'assistenza gestita rimane in crisi a lungo, data la natura costante della domanda di assistenza sanitaria (Figura 1). Per esempio, chi perde la copertura Medicaid ora potrebbe avere diritto ad aderire a piani fortemente scontati attraverso il mercato delle assicurazioni sanitarie. Con circa 10.000 persone che compiono 65 anni ogni giorno negli Stati Uniti, Medicare Advantage è ancora l'area di crescita più rapida del settore, e l'aumento dei volumi e la revisione dei piani potrebbero aiutare a compensare i tassi di rimborso più bassi. E c'è un crescente consenso sul fatto che i tassi d'interesse potrebbero rimanere elevati a lungo.

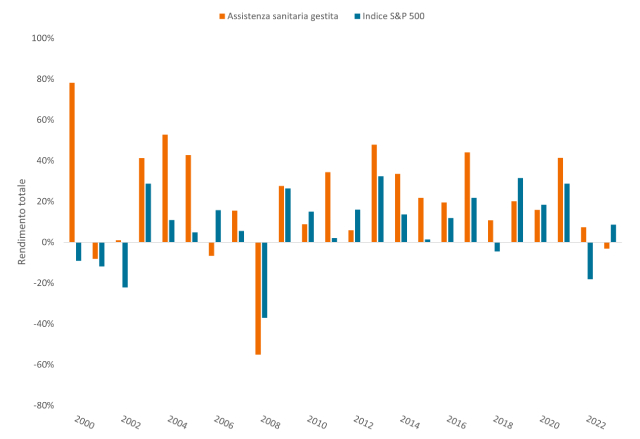

Figura 1: L'assistenza gestita ha sottoperformato nel 2023

Ma dal 2000, è accaduto raramente che il settore sia andato peggio dell'indice S&P 500® per due anni consecutivi.

Fonte: Bloomberg, dati al 31 ottobre 2023. Il sottosettore Managed Healthcare è un benchmark ponderato per il capitale delle società di assistenza gestita dell'indice S&P 500. Le performance passate non sono indicative dei risultati futuri.

Fonte: Bloomberg, dati al 31 ottobre 2023. Il sottosettore Managed Healthcare è un benchmark ponderato per il capitale delle società di assistenza gestita dell'indice S&P 500. Le performance passate non sono indicative dei risultati futuri.

Vale anche la pena di notare che ci stiamo avviando verso un anno elettorale negli Stati Uniti, una fase che in epoca recente ha creato volatilità per l'assistenza gestita, ma crediamo che questo ciclo elettorale possa rivelarsi meno dannoso per il settore, in quanto i candidati si sono tenuti lontani dalle proposte drastiche degli anni passati, come la revisione dell'Affordable Care Act o l'implementazione della copertura sanitaria universale.

Pertanto, la combinazione di rischio elettorale ridotto, maggiore chiarezza sulle iscrizioni e i costi e la possibilità di un periodo prolungato di tassi elevati - insieme a valutazioni che ora sono diventate più basse - potrebbe predisporre l'assistenza gestita per una performance migliore nel 2024.

L'area degli strumenti si riorganizza dopo il boom della pandemia

Le società che forniscono strumenti e servizi per le scienze della vita hanno registrato un'impennata della domanda durante la pandemia, poiché si sono intensificate le attività di ricerca e sviluppo di vaccini e terapie anti-COVID ed è cresciuta l'esigenza di soluzioni diagnostiche. Le interruzioni della catena di approvvigionamento hanno anche spinto molte aziende biofarmaceutiche a raddoppiare gli ordini di componenti per la produzione di farmaci per proteggersi dalle carenze, gonfiando le vendite dei cosiddetti prodotti di biotrasformazione.

Queste tendenze di domanda hanno iniziato a normalizzarsi nel 2023 con lo scemare della pandemia, ma tra gli investitori si è diffusa l'ansia per la durata del rallentamento, soprattutto considerando la scarsità di finanziamenti nel settore biotecnologico nel clima di contrazione dei mercati dei capitali. La lenta riapertura economica della Cina e l'incertezza sulle modifiche al sistema di determinazione dei prezzi dei farmaci, nell'ambito dell'Inflation Reduction Act (IRA) del 2022, hanno contribuito al pessimismo.

Pensiamo che la correzione possa essere eccessiva. La maggior parte delle aziende prevede che il peggio del destoccaggio dei prodotti di biotrasformazione sia ormai passato (o che il processo toccherà il fondo nei prossimi mesi), mentre a lungo termine non vediamo prove di una riduzione permanente della spesa in ricerca e sviluppo delle case farmaceutiche dovuta all'IRA. La Cina ha anche un piano pluriennale per costruire un'industria biotecnologica nazionale, indipendentemente dalle sfide cicliche a breve termine. Nel frattempo, le aziende hanno agito per ridimensionare le strutture dei costi per l'ambiente attuale, il che dovrebbe sostenere l'espansione dei margini di profitto a partire dal 2024.

Dispositivi medici: colpiti, ma non affondati

Dopo aver sottoperformato il settore nel 2022, le azioni delle società di dispositivi medici sono partite molto bene nella prima metà del 2023, in quanto la domanda repressa di interventi chirurgici di routine e di altre cure è stata finalmente sbloccata. Da allora, però, molti titoli hanno restituito i guadagni e visto crollare le valutazioni (Figura 2). La causa? La nuova classe di farmaci per la perdita di peso chiamati agonisti del GLP-1.

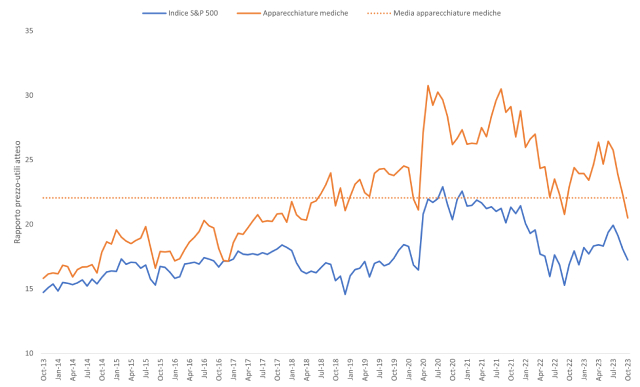

Figura 2: I titoli dei dispositivi medici sono vittime dei GLP-1

Avendo perso i guadagni del 2023, il sottosettore dei dispositivi medici quota a uno sconto rispetto alla propria media di lungo periodo.

Fonte: Bloomberg. I dati sono mensili e riflettono i rapporti prezzo-utili a 12 mesi, dal 31 ottobre 2013 al 31 ottobre 2023. Il sottosettore Healthcare Equipment è un benchmark ponderato per il capitale delle aziende di apparecchiature sanitarie nell'indice S&P 500. Il rapporto prezzo/utili (P/E) misura il prezzo dell'azione rispetto all'utile per azione di singolo titolo o delle azioni inserite in un portafoglio.

Fonte: Bloomberg. I dati sono mensili e riflettono i rapporti prezzo-utili a 12 mesi, dal 31 ottobre 2013 al 31 ottobre 2023. Il sottosettore Healthcare Equipment è un benchmark ponderato per il capitale delle aziende di apparecchiature sanitarie nell'indice S&P 500. Il rapporto prezzo/utili (P/E) misura il prezzo dell'azione rispetto all'utile per azione di singolo titolo o delle azioni inserite in un portafoglio.

I GLP-1 hanno dimostrato di ottenere livelli di perdita di peso mai visti prima nei pazienti (circa il 15%-20%) e, in agosto, uno studio di riferimento ha evidenziato che un GLP-1, Wegovy, ha anche ridotto del 20% il rischio relativo di eventi cardiovascolari avversi, come infarto e ictus. Questi e altri studi hanno portato gli investitori a temere che i GLP-1 possano ovviare alla necessità di dispositivi in diverse categorie di malattie ampie e correlate, tra cui il diabete, l'apnea del sonno, le malattie cardiache e ortopediche.

Certamente, in base alle tendenze attuali, il mercato dei GLP-1 potrebbe essere considerevole, con previsioni di vendite che supereranno i 100 miliardi di dollari entro il 2032. Ma allo stesso tempo, restano molte incognite. La ricerca clinica è in corso, e ci sono ancora dubbi sui costi, i rimborsi e la disponibilità dei pazienti a seguire il trattamento nella formulazione attuale del farmaco, somministrato per iniezione una volta alla settimana.

Inoltre, potrebbero servire decenni per vedere effetti concreti sulla curva della domanda di procedure con dispositivi medici. Ad esempio, per un sessantenne in sovrappeso con osteoartrite, è improbabile che un GLP-1 prescritto oggi elimini la necessità di un intervento al ginocchio, poiché l'osteoartrite è in gran parte irreversibile.

Peraltro, raramente la medicina è binaria. Le statine, per esempio, aiutano a ridurre le malattie cardiovascolari, ma non hanno inciso in misura sostanziale sulla necessità di dispositivi cardiaci. E in alcuni casi, i GLP-1 potrebbero essere un vento di coda per il settore: nel 10% dei casi, non si possono effettuare interventi ortopedici perché l'indice di massa corporea del paziente è troppo alto. Inoltre, la domanda di dispositivi medici è fortemente correlata all'età, quindi se i GLP-1 aiutano le persone a vivere più a lungo, questo potrebbe essere un vantaggio per il settore dei dispositivi.

In ogni modo, i titoli dei dispositivi medici potrebbero subire volatilità nel breve termine, fintanto che i GLP-1 continuano a dominare la narrazione. Riteniamo che ciò possa rappresentare un'opportunità per gli investitori a lungo termine capaci di escludere il rumore e approfittare di valutazioni che, a nostro avviso, riflettono la reazione impulsiva del mercato e non una prospettiva misurata per il settore.

INFORMAZIONI IMPORTANTI

Le attività del settore sanitario sono fortemente regolamentate ed esposte ai tassi di rimborso, nonché all'approvazione governativa dei prodotti e servizi, tutti fattori in grado di incidere in misura sostanziale sui prezzi e la disponibilità; inoltre, possono subire gli effetti dell'obsolescenza rapida e della scadenza dei brevetti.

Il Quantitative Tightening (QT) è una politica monetaria governativa usata occasionalmente per diminuire l'offerta di denaro vendendo titoli di Stato o lasciandoli maturare e rimuovendoli dai suoi saldi di cassa.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.