Il tiro alla fune delle obbligazioni high yield nel 2024

Tom Ross, gestore di portafogli obbligazionari, considera le prospettive delle obbligazioni societarie high yield globali nel 2024 e il potenziale braccio di ferro fra tassi e spread.

6 minuti di lettura

In sintesi

- Il 2024 sarà probabilmente un anno lento per l'economia globale, con alcune regioni che flirteranno con la recessione a causa dell'impatto ritardato della precedente stretta monetaria.

- Ci aspettiamo un tiro alla fune fra le autorità monetarie che tagliano i tassi e i timori per la crescita che provocano volatilità negli spread creditizi.

- Questo braccio di ferro sembra destinato a fare oscillare i prezzi delle obbligazioni high yield, offrendo opportunità di investimento tattico. Nel frattempo, i rendimenti elevati dovrebbero fornire agli investitori pazienti un cuscinetto per superare la volatilità.

Non è una rivelazione dire che la crescita economica nel 2024 sarà lenta. L'opinione comune tra chi contribuisce a formulare le previsioni economiche di Bloomberg è che l'economia globale crescerà di meno rispetto al 2023: per il 2024 si prevede circa il 2,7%, contro il 2,9% circa del 2023.1 A prima vista, questo potrebbe sembrare irrilevante, ma bisogna tenere presente che stiamo parlando di cifre reali (corrette per l'inflazione), quindi con il calo dell'inflazione, la crescita nominale sarà più debole. Il secondo punto da sottolineare è che, secondo le aspettative, a fare gran parte del lavoro saranno i mercati emergenti: gli Stati Uniti e l'Eurozona in aggregato dovrebbero crescere intorno all'1% in termini reali.1

Crescita contenuta

Per le obbligazioni societarie high yield, una crescita economica lenta è cosa ben diversa dall'assenza di crescita. Dovrebbe bastare a consentire alla maggior parte delle società classificate come high yield di continuare a onorare i propri obblighi di debito. I fondamentali aziendali appaiono ragionevolmente solidi a questo punto del ciclo economico e una flessione segnalata in largo anticipo significa che le aziende hanno avuto più tempo per prepararsi. Peraltro le aspettative per l'economia europea sono già basse, il che potrebbe offrire un margine di sorpresa al rialzo, mentre restiamo convinti che il mercato possa subire uno shock dovuto a eventuali dati deboli provenienti dagli Stati Uniti.

Siamo consapevoli che l'impatto ritardato della contrazione monetaria potrebbe farsi sentire nel 2024. Anche se prevediamo che le banche centrali di Stati Uniti ed Europa ridurranno i tassi d'interesse nei prossimi 12 mesi, le aziende che devono rifinanziarsi si troveranno comunque ad affrontare un aumento dei costi di finanziamento, dato che i tassi erano bassi negli anni precedenti.

L'impatto cumulativo di tutto questo probabilmente ridurrà i profitti e incoraggerà le aziende a tagliare i costi. Dato che i mutuatari high yield tendono a essere più numerosi fra le piccole e medie imprese e nei settori più ciclici, il rallentamento della crescita in genere sarà più sentito in questo segmento che in quello dei debitori investment grade.

Movimento degli spread

Quando si parla dell'asset class high yield, i commentatori citano spesso i default e, al di là della percezione chiaramente negativa riguardo a una società che non riesce a onorare gli impegni sul debito, meritano una considerazione più generale i movimenti degli spread (ossia l'extrarendimento corrisposto da un'obbligazione high yield rispetto a un titolo di Stato con scadenza simile).

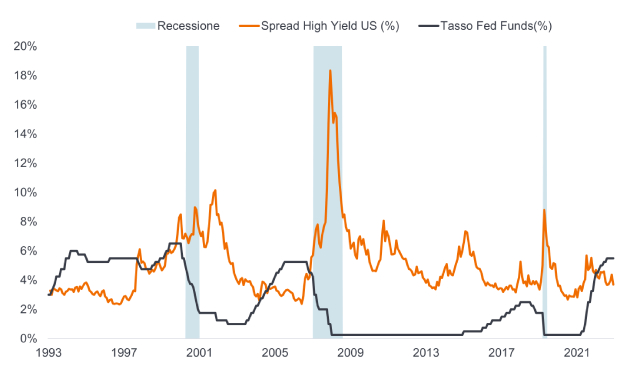

Oltre che da fattori specifici delle singole società, gli spread delle obbligazioni high yield sono fortemente influenzati dal sentiment. Verso la fine del 2023, si è diffusa l'aspettativa di uno atterraggio morbido. Per vedere un'ulteriore contrazione (diminuzione) degli spread, è necessario che l'inflazione si comporti bene e che le economie crescano moderatamente. Era andata così a metà degli anni '90, dopo l'allentamento dei tassi da parte della Federal Reserve (Fed), pertanto non escludiamo che accada di nuovo. Tuttavia, qualsiasi segnale concreto di recessione negli Stati Uniti provocherebbe un ampliamento (aumento) degli spread, annullando potenzialmente ogni effetto positivo dei tagli dei tassi effettuati dalle banche centrali.

Figura 1: I timori di recessione devono attenuarsi perché ci sia un'ulteriore contrazione degli spread

Fonte: Bloomberg, Bloomberg US Corporate High Yield OAS (spread rispetto ai governativi corretto per le opzioni), tasso obiettivo sui Fed fund della Federal Reserve statunitense (limite superiore), periodi di recessione secondo l'Ufficio nazionale di ricerca economica degli Stati Uniti, dal 31 dicembre 1993 al 30 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

La decompressione (ampliamento degli spread man mano che si scende nello spettro del credito in risposta alle notizie negative) si è verificata principalmente tra le obbligazioni di qualità inferiore CCC (soprattutto in Europa), con gli spread sui titoli BB e B in forte contrazione nel 2023. C'è una logica in questo, nel senso che le obbligazioni con rating CCC sono più esposte ai default, mentre quelle BB e B sono meglio posizionate per far fronte a un'economia fiacca, ma è possibile che il mercato sia troppo ottimista, visti i potenziali rischi all'orizzonte. Il muro di scadenze (aziende che hanno bisogno di rifinanziarsi nei prossimi due anni) è in crescita, quindi potrebbe crearsi volatilità quando la finestra per ritardare il rifinanziamento si assottiglia.

Secondo le nostre aspettative, a meno di una recessione profonda, nel 2024 le inadempienze si attesteranno a un livello più alto, ma senza impennate. Questo ciclo di default più prolungato fa sì che l'onere della selezione dei titoli si protragga più a lungo. In Europa, la minore percentuale di obbligazioni con rating CCC significa che il tasso di default dovrebbe rimanere inferiore a quello degli Stati Uniti.

Trovare una base solida

A nostro avviso, la prospettiva di crescita potenzialmente irregolare l'anno prossimo richiede un approccio di investimento agile. Il rischio di ampliamento degli spread rappresenta un problema maggiore per i settori più ciclici, per cui la nostra preferenza va alle aree con flussi di cassa più prevedibili, come la salute. Siamo selettivi in termini di settori orientati ai consumatori, ma vediamo opportunità nei rivenditori di generi alimentari, dati i ricavi più affidabili e i primi segnali di frenata dell'inflazione dei costi. Ci sembra che alcune aree del tempo libero conservino prospettive interessanti, a condizione che il mercato del lavoro si confermi resiliente. Dal nostro punto di vista, si prospettano sfide strutturali per il settore delle telecomunicazioni, un'industria matura con alti livelli di debito, che però deve soddisfare esigenze di spesa in conto capitale consistenti.

L'attrazione direzionale

I rendimenti delle obbligazioni sono aumentati in risposta all'inflazione e ai tassi d'interesse più elevati, ma l'adeguamento a nostro avviso è terminato. Le banche centrali hanno vinto la guerra contro l'inflazione, quindi i tagli dei tassi non dovrebbero essere in dubbio, anche se la tempistica sarà un'altra fonte di volatilità. Siamo consapevoli che i rendimenti medi delle obbligazioni high yield, pari al 7,1% in Europa e all'8,5% negli Stati Uniti, offrono un reddito interessante e un potenziale cuscinetto contro eventuali sviluppi negativi.2 Anzi, un calo dell'1% del rendimento di un'obbligazione che rende l'8,5% potrebbe offrire rendimenti totali a due cifre in un periodo di 12 mesi, escludendo l'ipotesi di default.3 In uno scenario di atterraggio morbido, quindi, la posta in gioco è alta.

Per gran parte del 2022 e del 2023, i dati sui movimenti dei fondi per l'asset class high yield sono stati dominati dai deflussi.4 Il mese di novembre 2023 ha visto un miglioramento del sentiment, in quanto gli investitori hanno inseguito i rendimenti e lo scenario di atterraggio morbido ha guadagnato credito. Dopo l'atteggiamento negativo dei mercati riguardo all'asset class negli ultimi due anni, anche flussi positivi goccia a goccia potrebbero offrire sostegno nel breve termine.

In sintesi, quindi, le prospettive delle obbligazioni high yield dipendono dall'evoluzione dei dati economici. Riteniamo che la selezione dei titoli sarà sempre più importante in un periodo in cui è probabile che i default aumentino e che l'effetto ritardato dell'inasprimento delle politiche si acuisca. Potremmo vedere un tiro alla fune tra spread e tassi. L'inflazione contenuta e le economie fiacche dovrebbero consentire alle banche centrali di tagliare i tassi e ai rendimenti dei titoli di Stato di scendere. Anche se questo potrebbe contribuire al calo dei rendimenti offerti dalle obbligazioni high yield, prevediamo che l'impatto ritardato della contrazione monetaria possa creare occasionalmente timori per la crescita. Nel corso del 2023 abbiamo assistito a diverse inversioni di tendenza e nel 2024 ci aspettiamo altre ondate di ottimismo e pessimismo sulla crescita economica che renderanno volatili gli spread. Sarà un anno in cui bisognerà essere vigili, ma la volatilità dovrebbe presentare delle opportunità.

1Fonte: Bloomberg, Previsioni economiche. Le previsioni si basano su un composito di cifre degli economisti, al 1° dicembre 2023. Non c'è alcuna garanzia che le tendenze passate trovino conferma o che le previsioni si realizzino.

2Fonte: Bloomberg, indici ICE BofA Euro High Yield, ICE BofA US High Yield, yield to worst. Lo yield to worst è il rendimento più basso che un'obbligazione (indice) può raggiungere escludendo l'ipotesi di default dell'emittente; tiene conto di caratteristiche speciali come le opzioni call (che danno agli emittenti il diritto di richiamare un'obbligazione a una data specifica). Rendimenti al 30 novembre 2023. I rendimenti possono variare nel tempo e non sono garantiti.

3Il potenziale di rendimento totale presuppone un calo di 100 punti base (1%) del rendimento di un'obbligazione con quattro anni di vita residua e nessun default. Il punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. I rendimenti possono variare nel tempo e non sono garantiti. Non c'è alcuna garanzia che le tendenze passate trovino conferma o che le previsioni si realizzino.

4Fonte: Bloomberg Intelligence, Corporate Credit Dashboard, flussi dei fondi high yield in Europa e Nord America, al 1° dicembre 2023. Non c'è alcuna garanzia che le tendenze passate trovino conferma o che le previsioni si realizzino.

L'indice Bloomberg US Corporate High Yield Bond misura il mercato delle obbligazioni societarie high yield e a tasso fisso denominate in USD.

L'indice ICE BofA Euro High Yield riflette la performance del debito societario denominato in euro con rating inferiore a investment grade, emesso sui mercati nazionali o degli Eurobond.

L'indice ICE BofA US High Yield riflette la performance del debito societario denominato in dollari USA con rating inferiore a investment grade, emesso sul mercato nazionale statunitense.

Il rendimento del Treasury a 10 anni è il tasso d'interesse delle obbligazioni del Tesoro degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Flusso di cassa: l'importo netto della liquidità e degli equivalenti di liquidità trasferiti in entrata e in uscita da un'azienda.

Spese in conto capitale: il denaro investito per acquisire o aggiornare le attività fisse come edifici, macchinari, tecnologia e attrezzature, al fine di mantenere o migliorare le operazioni e favorire la crescita futura.

I fondamentali societari sono i fattori sottostanti che contribuiscono al prezzo di un investimento. Per un'azienda, questo può includere il livello di indebitamento (leva finanziaria) della società, la capacità di generare liquidità e la capacità di servire il debito.

Rating creditizio o merito di credito: un punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario. Per esempio, S&P classifica le obbligazioni investment grade dal livello più alto AAA fino a BBB e le obbligazioni high yield da BB a B fino a CCC; la qualità inferiore corrisponde a un rischio maggiore, ossia i mutuatari con rating CCC presentano un rischio di default più alto.

Lo spread creditizio è la differenza di rendimento tra titoli con scadenza simile ma con qualità creditizia diversa. L'ampliamento degli spread indica generalmente un deterioramento del merito di credito dei mutuatari societari, mentre la contrazione indica un miglioramento.

Ciclico: azienda o settore altamente sensibile ai cambiamenti dell'economia, per cui i ricavi sono generalmente più elevati nei periodi di prosperità ed espansione economica e più bassi nei periodi di flessione e contrazione economica.

Default o inadempienza: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione dell'importo iniziale prestato alla scadenza.

Obbligazione high yield o ad alto rendimento: conosciuta anche come obbligazione sub-investment grade, o obbligazione "spazzatura". Questi titoli di solito comportano un rischio più elevato di insolvenza dell'emittente sui pagamenti, per cui in genere sono emessi con un tasso d'interesse (cedola) più elevato per compensare il rischio aggiuntivo.

Inflazione: il tasso di aumento dei prezzi di beni e servizi nell'economia.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i loro obblighi di pagamento, riflesso nel rating più elevato attribuito dalle agenzie di rating.

Ciclo maturo: la fase in cui l'attività economica spesso raggiunge il picco, il che implica che la crescita rimane positiva ma più lenta.

Leva finanziaria: misura il livello di indebitamento di un'azienda. La leva finanziaria netta è il debito (meno la liquidità e gli equivalenti di liquidità) in rapporto agli utili (tipicamente prima di interessi, imposte, ammortamenti e svalutazioni).

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale investito viene rimborsato agli investitori (insieme alle eventuali cedole finali). Le obbligazioni a breve scadenza scadono generalmente entro 5 anni, quelle a medio termine entro 5-10 anni e quelle a più lunga scadenza dopo oltre 10 anni.

La politica monetaria è l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi d'interesse e dell'offerta di moneta. La contrazione monetaria si riferisce all'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di moneta.

I dati nominali riflettono i dati economici quotati a prezzi correnti, quindi incorporano l'inflazione. La crescita economica nominale è solitamente superiore alla crescita reale (corretta per l'inflazione), ma questa differenza si attenua quando l'inflazione scende.

Il tasso d'interesse reale è il tasso d'interesse che un investitore, un risparmiatore o un prestatore riceve dopo aver tenuto conto dell'inflazione.

Recessione: un calo significativo dell'attività economica che dura più di qualche mese. Un atterraggio morbido è un rallentamento della crescita economica che evita una recessione. Un atterraggio duro è una recessione profonda.

Rifinanziamento: il processo di revisione e sostituzione dei termini di un contratto di prestito esistente, compresa la sostituzione del debito con un nuovo prestito prima o al momento della scadenza del debito.

Rendimento totale: è il rendimento di un bene o di un investimento che tiene conto sia del reddito che di eventuali guadagni/perdite in conto capitale.

Tiro alla fune: una prova di forza in cui due squadre tirano l'una contro l'altra alle estremità opposte di una corda.

I Treasury USA sono obbligazioni dirette emesse dal Governo degli Stati Uniti. L'investitore è un creditore del governo. I Treasury Bill e i titoli di Stato degli Stati Uniti sono totalmente garantiti dal governo degli Stati Uniti, sono considerati generalmente privi di rischio di credito e di solito hanno rendimenti inferiori rispetto ad altri titoli.

Rendimento: il livello di reddito di un titolo in un determinato periodo, in genere espresso come tasso percentuale. Per le azioni, una misura comune è il rendimento da dividendo, che divide i dividendi corrisposti di recente su ogni azione per il prezzo dell'azione. Per un'obbligazione, nella forma più semplice, viene calcolato come il pagamento della cedola diviso per il prezzo corrente dell'obbligazione.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. Il tasso e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio tassi d'interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Quando i tassi d'interesse aumentano, i prezzi delle obbligazioni di solito scendono e viceversa. Il rimborso del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si deteriora.

Le obbligazioni high yield o "junk bond" comportano un rischio più elevato di default e volatilità dei prezzi e possono subire improvvise e marcate oscillazioni dei prezzi.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una sua classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra una valuta e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d’interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Specific risks

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attività in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (a meno che non siano "coperte"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una sua classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra una valuta e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d’interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (Obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d’indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell’emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Specific risks

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili ai cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una sua classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra una valuta e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d’interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (Obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d’indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell’emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.